蚂蚁金服的赚钱之道:年轻人尽情“花呗”,钱不够再“借呗”金融

曾经,阿里巴巴凭借“什么都卖”的淘宝网获得蓬勃发展,赚了数十亿美元。现在,阿里巴巴旗下的蚂蚁金服正带着这个科技巨头为消费者提供贷款产品,从而获得另一种收益。

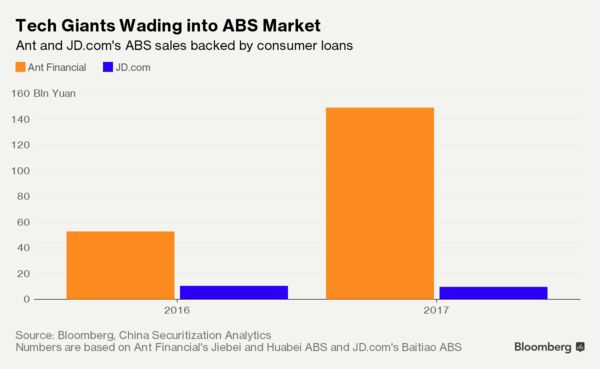

目前,在囊中羞涩的年轻人对于资金的需求急剧增加的情况下,除了阿里巴巴旗下的蚂蚁金融,众多公司正在抓住机遇,扩大消费贷款规模。根据彭博社数据,这些公司会在复杂的金融产品中打包债务,然后再将其出售给消费者,根据彭博社和中国资产证券化分析网数据,蚂蚁金服今年已经卖出了至少1490亿元人民币(约合230亿美元)所谓的资产抵押债券。

但是,一些分析师对这种新兴做法提出警告,他们认为,需要为ABS等债券提供更高的透明度。

穆迪投资者服务部高级副总裁郑志强说:“对于此类ABS,有一些问题需要解决。比如贷款人决定向潜在借款人发放贷款的标准是什么?贷款人如何收集有关借款人的信息?当经济面临困难时,应收账款会在何种程度上开始恶化?”

通常,由京东等电商品台运营的一些金融公司通过发行与贷款本身挂钩的ABS来筹集这些贷款的资金。

正在上海读研究生的小王,通过蚂蚁金服提供的“借呗”这款产品,短短几秒钟之内就能为她的伦敦之行借到1万元贷款,其年利率为14.6%。

9月份,小王偿清了债务,并计划在线上借更多款。

在她看来,“随着时间的流逝,钱会贬值,为什么不提前把钱花掉呢?”

根据当地咨询公司IResearch的估计,中国的优质消费信贷将从2015年的19万亿元跃升至2019年的41万亿元。

证券化产品捆绑是为了分散投资者之间的风险。高科技公司不能像银行这样进行存款,所以通常是以机构投资者的私募方式出售ABS等产品,使其能够筹集资金。

在2008年金融危机之后,ABS才引起全球监管部门的关注,当时其为美国一些次贷买家提供贷款。自2012年以来,中国也在谨慎审批此类产品。

“在短期内,消费者抵押贷款的违约风险非常低,因为相关资产都是由少量小额贷款组成的,”招商证券有限公司的执行董事兼投资银行部ABS负责人称。“这些ABS产品将是安全的,除非经济体系出现系统性风险,并引发消费贷款普遍违约。”

风险模型

蚂蚁金服的全称是蚂蚁金融服务集团。针对产品潜在风险等疑问,该公司已经建立了100多个风险预测模型和3000多个贷款风险控制策略。穆迪8月份的一份报告显示,截至3月31日止,蚂蚁金融持有的消费贷款余额约为2000亿元。

该公司在一封电子邮件的声明中说:“我们会全面分析客户的信用并有效管理风险以控制不良率。蚂蚁金服严格遵循向投资者披露信息的相关监管规定。”

中国证券监督管理委员会,目前没有对风险和披露要求的问题作出回应。根据中国证监会的规定,发行人应在招股说明书中披露资产池的总体统计数据,筛选标准和现金流量预测。对于私有产品,招股说明书一般不向公众披露。

据清华大学国家金融研究所副所长朱宁介绍,这些提供ABS证券产品的互联网平台并没有真正具备所有必要的风险管理协议。

《刚性泡沫:中国经济为何进退两难》的作者朱宁称,ABS信息披露不足是一个现实的问题,因为投资者实际上投资的是政府的信用,而不是任何特定的安全基础。

根据彭博社和中国证券化分析局的数据,中国第二大互联网商城京东今年售出消费抵押贷款95亿元,百度售出13亿元。位于北京的金融科技公司品钛集团,6月份在在线旅游平台去哪网销售了一款ABS支付分期付款产品,并且近期计划第二次上线此类产品。

品钛的联合创始人Barry Freeman说:“当越来越多的公司有能力建立资产质量的记录时,必将会有越来越多的参与者。

上海高级财务研究所教授阎红表示,消费抵押贷款的相关资产信息披露仍然不够,甚至对投资者来说也是如此。

阎红还表示,“监管机构需要加强信息披露的要求,虽然要求披露每笔贷款的所有细节可能不切实际,但发行人或承销商至少应披露资产池的基本统计资料。”

【来源:金融之家 作者:木子】

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号