三爱富并购“柳暗花明”,国资布局教育“来势汹汹”产经

山重水复疑无路,柳暗花明又一村。这句话形容转型教育的化工股“*ST爱富”(600636),可谓是再恰当不过。

近日,*ST爱富发布复牌公告,及一批财务性报告。最新的《重大资产购买及出售暨关联交易预案(三次修订稿)》,与最初的交易预案相比,变动最大之处就在于,三爱富由最初的拟用22.57亿收购奥威亚和东方闻道,变为拟用19亿收购奥威亚。三爱富于2015年8月份启动的重大资产重组,在将近三个月的漫长等待中,终于出现了新的重大进展。*ST爱富的“曲线救国”式教育转型,终于看到了黎明前的曙光。

究竟为何,*ST爱富的重大资产重组方案,要先后经受三轮上交所质询?*ST爱富重大资产重组,其实质到底是否为“壳交易”?为何东方闻道,在最新一轮的方案中出局?

蓝鲸教育就一系列相关问题,结合三爱富一年以来重要的财务性报告、以及与原奥威亚内部人员的 交流,为大家带来对此并购案的 解读。

三爱富并购重组之路困难重重

时钟回拨一年零三个月。蓝鲸教育将*ST爱富自对外公告,将进行重大资产重组以来,一年多时间内发布的重要财务性公告进行整理归纳:

近几年来,国企在紧锣密鼓地进行改革。但像三爱富这样,出售部分原资产进军教育的尚属首例。在线教育“百家讲坛”发起人马永纪认为,国企进入教育行业最大的瓶颈就是对行业、产业的认知和把握不足;但最大的优势在于,它们对国家宏观政策的把握,是民营企业所不及的。

在蓝鲸教育之前的相关报道《三爱富曲线重组 国企进军教育为哪般?》中,将三爱富转型教育,定性为该公司未来的第一大股东——文发集团将借上海三爱富,布局学前教育、K12 教育、职业教育的全周期领域。这种资本运作手段,颇有几分“借壳上市”的意味。

一位证券分析师向蓝鲸教育表示,“三爱富把股权转让和收购资产,当作两件不相关的事。其公告中表示这是向独立第三方收购资产,该方案基本上避开了号称史上最严的《上市公司重大资产管理重组办法》修订意见稿。”但很明显,上交所“不吃这一套”。2016年10月21日,三爱富收到上交所问询函,要求其说明重组方案是否涉嫌规避重组上市等问题。

到了今年1月9日,三爱富发布业绩预亏公告;3月28日,三爱富发布2016年年报,坐实了之前的预判;股票简称正式变更为“*ST爱富”。可以说这一家氟化工企业,若重大资产重组失败,则有可能在国家去产能的宏观政策下逐渐退出资本市场。

优秀的业绩,使三爱富对奥威亚格外看重

然而,天无绝人之路。

8月3日,*ST爱富以《重大资产购买及出售暨关联交易预案(三次修订稿)》为核心,围绕该修订稿发布了20个财务性公告。重大资产重组一事,如今看来似乎已十拿九稳。

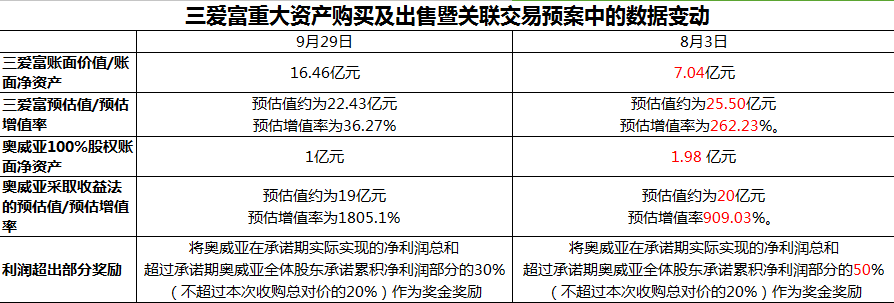

蓝鲸教育对比三爱富2016年9月29日发布的《重大资产购买及出售暨关联交易预案》,和2017年8月3日发布的《三次修订稿》,发现其中出现多处修改:包括3项决定此次重大资产重组成功与否的变动——延长锁定期以确保控股权稳定;双主业格局,主营未变更;重组奥威亚,东方闻道出局;以及一系列财务数据的变动。我们选取其中较为重要的变化:

其中关于奥威亚的两处重要变动耐人寻味。

一方面是《三次修订稿》中,奥威亚的预估增值率自1805.1%被腰斩至909.03%。近一年来,上市公司跨界教育,频频制造高溢价收购案;其中多起受上交所、深交所质询。此次三爱富将预估增值率减半,未尝没有尽量减少对有关部门“眼球”的吸引、使得重组预案提高通过率的可能。

另一方面,原先奥威亚获取超额利润的30%作为奖励,如今提高为50%。这一处比率上升,则更多地体现了三爱富对奥威亚的看重。否则不会让出如此大的一块“蛋糕”回馈奥威亚。二者在博弈中,很可能以近乎平等的地位进行了对话。

三爱富为何如此看重奥威亚?

因为在三爱富与奥威亚的对赌协议中,奥威亚的股东承诺2016-2018年实现的扣除非经常性损益后,且不考虑股份支付因素影响的,归属于母公司股东净利润分别不低于人民币11,000万元,14,300万元、18,590万元。而奥威亚2015、2016两年,公司扣除非经常性损益后的净利润,分别为6,820.32万元、12,264.20万元;且2016年较2015年同比增长79.82%。由此可得,奥威亚的发展速度相当迅猛。

在三爱富对奥威亚作股权评估时,对其盈利的预测如上图所示。其中2016年的对赌业绩已完成,且超出1264.2万元;而2017、2018年,三爱富所订立的对赌业绩也仅仅略高于它对奥威亚的盈利预测。与此看来,奥威亚完成业绩对赌相对轻松。

三爱富并购案过会,几成定局

蓝鲸教育近期与一位如今已离职,原奥威亚中层管理人员进行了 交流。借此了解“内部人士”,对这命运多舛的并购重组案的看法。

奥威亚在此次并购案之前,已进行了一段时间的股改。因奥威亚早有登陆创业板的想法。没有选择IPO,是因为在其准备股改的那段时间里,有关政策尚未放宽、排队候审的时间过长。在此处耗费金钱与精力,是颇为不智的选择。

“奥威亚选择被三爱富并购,更多地是看中了其背后文发集团的国资背景”,这位消息人士表示。国家近年来在政策上,对教育行业的支持不断加强。因此国企选择教育行业,是站在更高的位置来考虑自身的下一步发展。而文发集团更是国资委下属的文化教育产业平台,它对经济环境、宏观政策的把控,是目前教育市场中大多玩家无法企及的。

奥威亚选择被收购,管理层首先得以财务自由,其次公司获得了一个强力合作伙伴。大家各取所需,文发需要的是利润的高增长,而奥威亚则“大树底下好乘凉”。而为保证奥威亚的高增长,三爱富收购奥威亚后,也不会对其管理作过多干涉。如今教育信息化大火,而文发集团恰恰缺少在该业务板块的部署——因此文发的目标就是补齐自身产业链缺失的环节,而非夺取奥威亚的既有成果。

此次文发选择借三爱富入局,而非自身分拆业务上市,其中规避监管政策的可能性较大。但为何在上交所被搁置一年多的时间?在此人看来,主要原因应是关节未全部打通。文发整体的布局操作,其实质就是“借壳”。虽然在原则上规避了新规;但在某些细节上有所欠缺,因此被监管部门扼住了“咽喉”。

“其实奥威亚最初1805.1%的预估增值率,根本不高”,前述消息人士说道。教育行业的营收和成本,包括利润都是清晰可见的。奥威亚自身业务经营状况良好,完成三爱富的业绩对赌可以说是毫无压力。在此人看来,目前909.3%的预估增值率低估了奥威亚的潜力。只是向监管层、广大投资者提供了一个“人们可以接受的交代”。

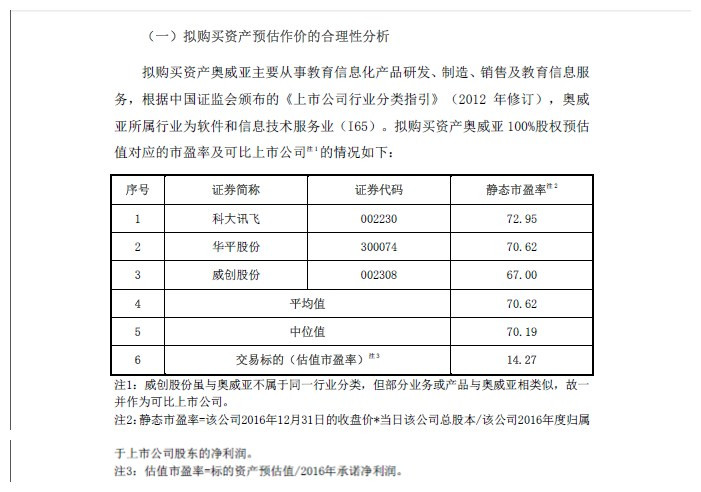

三爱富对奥威亚的静态市盈率估测

数据来源:上海三爱富新材料股份有限公司重大资产购买及出售暨关联交易预案(三次修订稿)

而市盈率方面,三爱富在《三次修订稿》中也着重强调了收购的合理性。从上表可以看出,可比上市公司市盈率平均值、中位值分别为70.62 倍、70.19 倍,本次交易拟购买资产奥威亚100%股权估值市盈率为14.27 倍,三爱富方面称“显著低于同行业平均水平”。

与此同时,为何东方闻道在最新的重组预案中出局?这位消息人士表示,东方闻道2016年的经营状况不佳,甚至与三爱富第一年的业绩对赌都很难完成。综合考量下,三爱富选择放弃收购东方闻道。

“此次三爱富的重组预案一定可以通过,只是时间问题罢了”,该消息人士表示。在收购方是国资委、被收购方经营状况优秀的前提下,上交所作为监管部门,对国企的审核严格程度要低于民营企业,毕竟“上层已经定好了基调”。目前,例如华为等深谙政府、银行、企业之间关系结构的民营企业,大举进军教育;新华书店等国企,则在水面下暗中涉足教育行业等,国资大规模布局教育已成定局。此次并购重组案的过会已是十拿九稳。

总结

总而言之,国资布局教育领域,已是不争的事实。国资这条“大鲶鱼”下水,对教育市场而言会使竞争更加激烈;但对广大受众而言,则代表在不久的将来,人们将获得更优的用户体验。

三爱富的并购重组案,过会虽然几已“板上钉钉”。但文发集团能否借三爱富,在教育领域闯出自己的一片天地,还需时间来检验。

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号