三年时间,易鑫集团是如何“上位”港交所的?产经

金融,是 产业链上的利润“皇冠”,也是资产荒下的优质资产。当其他 电商意识到金融业务对于平台的重要性时,选择从金融角度切入 电商行业的已经提前占位香港主板,且表现惊艳四座。

最新的战报是,易鑫以7.7港元发售,开盘价10港元,大涨近30%。在易鑫正式挂牌之前,易鑫已经获得559倍的超额认购,冻资高达3820亿港元(合490亿美元),成为香港交易所史上第十大冻资新股,同时也是港交所最年轻的公司之一。

从2014年8月成立至今,不过三年光景,易鑫由小做大,还吸引了腾讯、百度、京东和顺丰创始人王卫同时站队投资,俨然成为了内地 金融领域的龙头。它,是如何做到的?

“平台+自营”齐头并进

最早的时候,易鑫就是作为易车旗下的金融业务独立出来的。彼时,上市3年的易车探索新的业务方向。在当时媒体转电商的大潮流下,易车的电商业务越做越重,险些被重资产的自营业务拖垮。

为解决资金难题,易鑫的库存融资业务在2014年开始启动,有意成为易车背后的资金后盾。而 金融只是第一步,拥有更多车源和 交易的场景才能把这门生意做大。今年5月,易鑫正式更名为易鑫集团,开始打通线上线下。

根据招股书披露,易鑫上市资产中包括新车交易、二手车交易、 分期、 租赁、 保险、 后服务等服务在内的旗下淘车、易鑫车贷等APP及网站,覆盖了 交易全周期内的整个产业价值链。

总体来看,易鑫的业务模式可以概括为面向消费者、 品牌和经销商、金融机构提供一站式服务。采取的是互联网 交易平台业务+自营业务齐头并进的模式。

平台业务包括交易促成服务和广告及会员服务:

(1)其中 交易促成服务包括成交促成服务(向消费者或 经销商收取服务费)、贷款促成服务(向消费者或银行收取服务费)和增值服务;

(2)广告及会员服务的收入来源是向平台投放的广告费、服务费及订购会员服务人员的会员费。

自营业务方面,主要有融资租赁业务(自消费者赚取利息收入)、经营租赁服务(自消费者赚取租金服务)。其中,融资租赁是公司主要的收入来源。

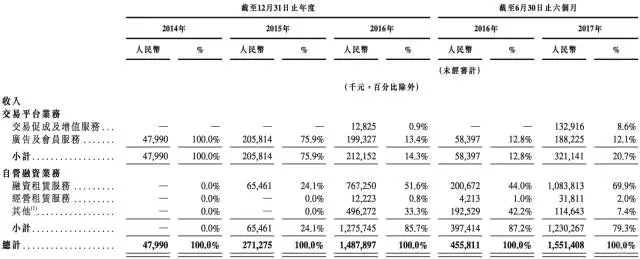

根据财报,2017年上半年,易鑫集团总收入达15.51亿元,同比增长240.36%,实现了快速增长;其中,平台业务实现收入3.21亿元,自营业务实现收入12.30亿元,分别同比增长449.9%和79.3%;融资租赁业务实现收入10.83亿元,占总收入的69.9%。

不过,查阅易鑫的财报可以发现,净利润方面还未实现正现金流,其2017年上半年净亏损为61.05亿元,上年同期为净亏损64.7万元。易鑫集团2014年、2015年、2016年净利润分别为6万元、-2820万元、-14.04亿元,累积亏损近76亿。

易鑫方面解释称:

1、亏损产生原因是因财务处理导致的,这种亏损是由于易鑫A轮,B轮,C轮可转换可赎回优先股融资的财务处理方式造成的。可转换可赎回优先股在国际会计准则下被认为是债权,而不是股权,所以公司估值的上升将导致公允价值亏损。

2、易鑫实际在2016年已经盈利:若加入“可转换可赎回优先股公平值亏损”,实际上2016年已实现盈利。经调整经营溢利及经调整纯利,2016年实分别为人民币1.51亿元及人民币1.00亿元,2017年上半年,则实分别为人民币3.50亿元及人民币2.61亿元。

为什么又是港交所?

易鑫集团创始人兼CEO张序安曾表示,“我希望未来易鑫上市的时候背后站的全是巨人,大家都挺我。”显然,这不只是噱头而已。

从股东结构来看,目前,易车香港有限公司持有易鑫集团42.43%的股权,洞庭湖投资有限公司(腾讯全资子公司)持有17.26%,Morespark有限公司(腾讯全资子公司)持有4.96%,腾讯移动和京东金融分别持有2.09%和12.68%的股权。

易鑫集团股东集合了腾讯、京东、百度三大互联网巨头,其中腾讯持股最多,直接或间接持有24.31%,为第二大股东。

易车自带流量,再加上互联网巨头的进入,使得易鑫在创业初期就坐拥得天独厚的流量优势。相比于其余众多电商平台还需要烧钱引流,易鑫对此根本无需担忧。

与此同时,腾讯等互联网巨头还给易鑫带来了独特的大数据风控体系优势。众所周知,腾讯爸爸的社交数据可以覆盖大部分未被央行征信数据所覆盖的消费者,使 金融服务能够更加下沉。

比如,易鑫可以做很多银行做不了的客户——三四线城市没买过车、没买过房的“白户”。在腾讯大数据的帮助下,易鑫能更快地响应客户的贷款需求。事实证明,这种较快的服务效率正是易鑫打开市场的重要武器之一。

江湖有传言称,易鑫之所以继众安、阅文后第三个选择在港交所上市,也是受到腾讯的影响。

《腾讯传》中提到过腾讯对自己上市的看法:腾讯认为香港对腾讯的产品、商业模式更熟悉,更容易理解,有利于腾讯长期发展。港股相对于A股来说更利于公司的国际化。

对于这样不成文的规定,圈内人几乎达成一个共识,除了百度、阿里这种大企业,其它企业在美国不一定能拿到更好的估值,因为美国这些国内企业没那么了解。相对来说,香港对内地企业更了解。

结语

易鑫集团的上市,相信既不是腾讯系“大丰收”的开端,必然也不是终局。滴滴、QQ音乐、腾讯影音、腾讯视频、美团等这些业务在短期内也有独立上市的可能。而从中长期来看,微众银行、摩拜单车、快手等腾讯系业务上市也将为其带来丰厚回报。

可以说,腾讯系资本从“开枝散叶”到“插柳成荫”,好戏才刚刚开场。

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号