阿里即将上市,看国内机构如何抢新股业界

阿里巴巴集团上市已渐行渐近。

纽交所7月2日称,在阿里巴巴集团IPO交易进行以前,该交易所将对相关软件进行一轮测试。而纽交所已向交易商发出通知称,各投资公司可在7月12日以前对其交易日软件进行测试。

这被视作阿里巴巴集团上市临近的信号。

与此同时,21世纪经济报道记者获悉一款由华夏基金针对阿里巴巴集团上市所设计的海外定向资产管理计划也在筹备中。该计划显示阿里巴巴集团的预计上市时间为8月8日。

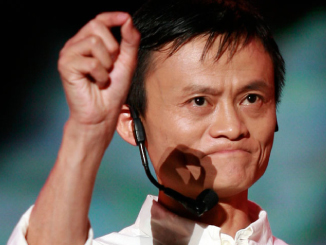

对此,阿里巴巴集团公关总监顾建兵向21世纪经济报道记者表示:“目前对所有市场传闻均不回应,阿里巴巴集团目前所有信息都以提交SEC的招股书为准。”

随着上市日期的临近,国内众多机构也试图在这场资本盛宴中分一杯羹。

21世纪经济报道记者了解到,国内有基金公司正在转让阿里员工股,也有不少机构已募集资金打算配置阿里新股。

上市前夕员工股转让

在21世纪经济报道记者所获得的一份华夏基金资产管理计划书显示,该计划专门针对阿里巴巴集团上市的海外定向资产管理计划,项目总规模在1.5亿美元,锁定期为一年,认购金额100万人民币起。

不过,华夏基金方面则表示,该计划仍在商讨中,细节并未最终确认。

相关人士向21世纪经济报道记者透露:“该项目并不是针对阿里巴巴集团新股,而是员工持股的转让基金。利得财富所包销的1亿人民币已在不到24个小时就卖光了,可见阿里巴巴的抢手程度。”

不过,对于该部分转让股份占总员工持股的多少,上述人士表示并不清楚。

而在5月7日阿里巴巴集团所披露的招股书中显示,目前日本软银集团(TYO:9984)持股7.97亿股,占34.4%;雅虎(NASDAQ:YHOO)持股5.23亿股,占22.6%;马云持股2.06亿股,占8.9%;阿里巴巴联合创始人蔡崇信持有8349.98万股,持股比例为3.6%;剩余其他持股为7.102亿股,占30.5%。

此前曾有媒体报道阿里员工股的转让价格在60到70美元,但此次员工股转让的具体价格如何,计划书并无详细披露。

作为阿里巴巴集团的员工持股,为什么会在上市前夕对其进行抛售呢?

上述人士表示:“一方面作为老股在上市后有6个月的锁定期限,其间也存在下行风险;另外一方面也有可能某些老员工目前比较急需使用资金。”

可以借鉴的是,2012年5月17日Facebook(NASDAQ:FB)在投资者追捧下以38美元的高价在美国发行上市,上市首日最高见42.05美元,但其后一路下挫,到2012年9月甚至低见17.55美元。不过,截至7月1日收市,Facebook股价已反弹涨至68.06美元。

一位香港资深投行人士向21世纪经济报道记者表示:“其实目前阿里巴巴集团的增长虽然有所放缓,但是增长速度仍是绝对领先的,半年的锁定期其实并不长。”

据美国投资银行派杰(Piper Jaffray)研究报告显示,预计阿里巴巴2015财年将增长40%,2016财年增长30%,这表明阿里巴巴2016财年的营收将达到153亿美元。

国内机构欲分羹阿里新股

除了员工股外,国内机构也早已行动,发行资管计划募集资金,以便在阿里巴巴集团上市新股中可分一杯羹。

早在6月初,深圳融通资本就推出了一款针对阿里巴巴集团美国IPO的资产管理计划。该计划总规模在1亿人民币,存续期3个月,100万认购起,资金用途为认购阿里巴巴在美股上市新股,客户资金可通过融通资本的QDII基金认购阿里巴巴在美股上市新股,直接持有阿里巴巴股份,且当日即可交易变现。

同时,嘉实基金在近期也推出了一款针对阿里巴巴集团上市新股的资产管理计划,该项目为7月上旬开始,存续期不超过3个月,支持双币购买,认购同样是100万起。

上述香港资深投行人士向21世纪经济报道记者透露:“除了嘉实之外,还有华夏、汇添富、兴业也在做。”

他表示,虽然阿里巴巴集团这次承销商都是国际券商,但其实现在很多在外上市路演都要依仗国内资金的支持和认购,很多深圳的私募土豪也会参与认购。(编辑 巫燕玲)

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。