万家文化“和平分手”惹风波:影视资产进入冷却期?业界

2016年末,在中国证券市场最为敏感的时期,赵薇代表的龙薇传媒与万家文化企图以6000万的资金杠杆撬动一场耗资30亿的收购,这注定他们将成为娱乐圈与金融圈风口浪尖的人物。

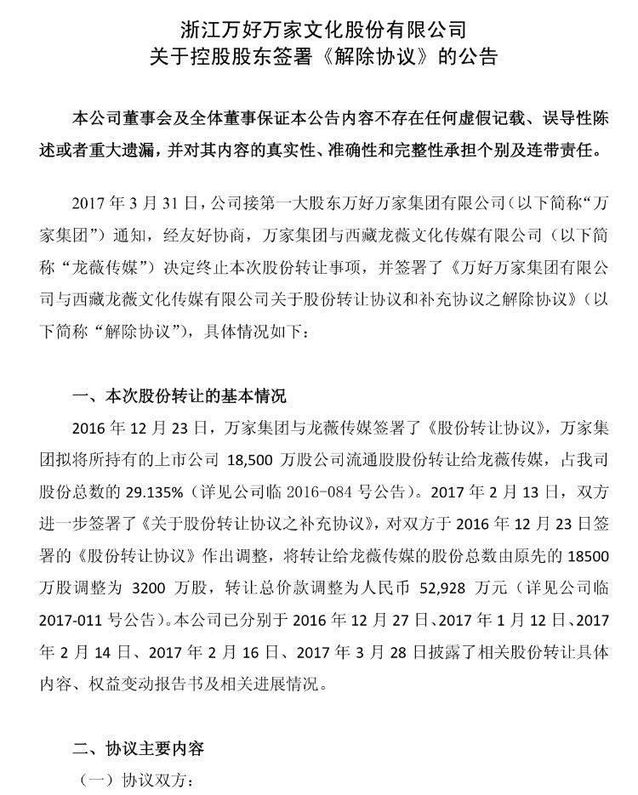

而果不其然,这场表演性质极强的收购持续100天,从拟控股,到只收购5%的股权,再到不收购,腥风血雨,坎坷不断,最终成了一场乌龙闹剧——2017年4月1日,万家文化的控股股东万家集团告知上市公司,经双方协商,其和龙薇传媒同意解除双方签署的《股权转让协议》以及《补充协议》,即龙薇传媒收购万家文化交易全面终止。

并且提出,根据双方2017年2月13日签署了补充协议,双方经友好协商,万家集团与龙薇传媒决定终止本次股份转让事项,并无偿返还龙薇传媒先前支付的股权转让款,并特别声明不追究其违约责任,也不要求龙薇传媒对违约事项进行赔偿。

换句话说,赵薇方面无需缴纳1.5亿违约金。同时万好万家集团还将在60天内把龙薇传媒此前支付的2.5亿元款项,用自有或自筹资金返还。

一无金钱纠葛,二无舆论交战,“小燕子”全身而退,万家文化还风度极佳的退还预付款,这场“和平分手”体面得让人忍住不怀疑背后是否有个大阴谋。

影视行业30亿的收购项目,最终儿戏一般结束了,金字塔顶端的大佬们安然无事,影响最大的是底座里基数庞杂的小股民,跟着明星玩一场资本游戏结果“散尽家财”。据东方财富网统计,至今日收盘,万家文化股价下跌2.15%,报收12.30元/股,与25元/股高点比,万家文化股价已经下跌了49%,短短三个月的时间,被拦腰一刀。

如此一算,万家文化的股东户均损失金额达到15.06万元。难免让人感叹“我猜中了这前头,却猜不中这结局”。

而万家文化如此粉饰太平的潦草结局,让公众与监管层都发出了疑问,万家文化为什么不要这1.5亿的分手费?为什么宁愿做出金额上的让步也要迅速退出这场重组关系?

这个原因,在监管层的问询与如今证券市场的大环境中或许能窥见一二。

“壳王”万家文化变身“最佳前任”,证监会:谁许你这么干了?

2017年4月7日,万家文化收到中国证监会浙江监管局文件《上市公司监管关注函》,证监会对万家文化提出质疑:万好万家集团主动放弃1.5亿元违约金,是否与此前协议中“违约责任”相矛盾?

据悉,浙江证监局方面对万家集团和龙薇传媒之间股权转让细节上进行了重点盘查。监管函要求公司、万家集团和龙薇传媒说明解除本次股权转让的详细过程,谁先提请解除本次股权转让,启动解除谈判的时间、地点等都在问询范围之内。

毕竟据万家文化2016年12月27日披露的股份转让协议,“任何一方如有违约,另一方有权随时解除本协议,并要求违约方按照违约所涉及争议金额的5%向守约方支付违约金”。这是合情合理的。证监局对万家集团主动放弃违约金这种不符正常的商业逻辑行为表示关注,要求万家集团说明退回2.5亿元股权转让款的资金安排。

4月11日,万家文化发布公告做出回应,根据公告显示,是赵薇一方主动提出终止交易,万家集团和龙薇传媒于3月31日才达成交易终止的协议。而《补充协议》约定的履行截止日期是2017年4月5日,在履行期限届满前,双方经过协商解除了协议,互不构成违约,故在《解除协议》中约定双方互不追究违约责任。

而对于放弃违约金的原因,万家文化含糊的解释为,考虑到本次股份转让引起了社会及市场等各方的高度关注,质疑很多,已经给上市公司造成负面影响,故在龙薇传媒提议终止后,经公司慎重考虑,同意接受解除协议的安排以尽快了结上述事项,“此项决定是公司自主做出的商业判断和决策”。

这个解释应付监管会都有些力不从心,就更不用想能说服大批散户股民。据悉,不少中小投资者纷纷表示,上市公司及控股股东没有捍卫广大股东的权益,要对万家文化此次股权转让要进行维权。

而于万家文化而言,现在或许正是得过且过的时期,回避问题就是解决问题。根据近十年万家文化的财报,不难发现万家文化本身一直处在一种怪圈中,“亏损-跨界并购-盈利-再亏损—再跨界如此循环,而其转型方向均为当时资本市场火热的题财”。从2003年万家文化以“庆丰股份”之名在A股上市以来,往后十几年都在不停的跨界重组、资产置换,公司没有主心骨业务,只是不断的变动与更替,新华社曾报道,市场观察人士分析,“如果一个公司没有主业,谈不上是一个正常企业。”

这样一家企业,它或许求得是迅速脱离证监会的注意范围,1.5亿的违约金换得从搅动的浑水中迅速脱身,“最佳前任”是心有余而力不足。

小燕子”主动停止交易,影视行业监管收紧?

而除却万家文化本身的原因,这场收购如此收场,或许还有不可抗力的政策因素。在历史面前,人类总是渺小的。

4月12日,根据《21世纪经济报道》南方一家券商投行高管透露,影视、娱乐、文化类的再融资项目将遭到劝退,这些行业的并购重组项目也会被劝退。该消息目前尚未获得监管层回应,但在文娱传媒行业已经造成了不小的震动。

不少业界人士认为,这条消息应当属实,并且表示,证监会对文娱并购重组采取收紧政策,是因为在文娱行业并购重组已经开始走向泛滥,而泥沙俱下的情况导致市场上出现诸多乱象,而文娱行业重组过程中也存在着财务调查难以核实、估值溢价虚高、业绩对赌泡沫化等问题,加上明星资本化、明星概念炒作等因素,证券市场泡沫、妖股、虚假概念股频现。

也有专业人士认为,影视类资产重组全面劝退,是监管层“脱虚入实”的信号。“因为目前国家政策就是脱虚向实,鼓励实体经济,鼓励制造业、工业4.0。”

早在2016年5月,监管层就开始了收紧政策,证监会收紧对游戏、影视等行业行业并购重组的监管标准,遵从“一事一议”原则,对于并购或定增收购“只讲故事不盈利”的标的全面禁止。而对于上市公司再融资的限制也早已提上日程,今年年初,证监会新闻发言人张晓军曾表示,从2016年底就开始收紧上市公司再融资,下一步还将出台措施限制上市公司频繁融资或者单次融资金额过大等问题。

如果说去年6月,从唐德影视拟收购范冰冰的爱美神失败,暴风科技拟收购刘诗诗吴奇隆的稻草熊失败,到乐视影业拟装入乐视网,万达影院、青岛影投(含传奇影业)拟装入万达院线,快乐购收购湖南广电旗下7家公司(芒果TV、金鹰卡通、天娱传媒、芒果娱乐、芒果影视、芒果互娱、天娱广告)等收购项目的流产,都是监管层暗地收紧政策,把握市场大流的举动。

那么今年年初赵薇与万家文化收购项目的停摆,就让监管层对文娱产业日趋严谨的收紧政策浮出水面。“明星资本”并不能为重组收购保驾护航,反而明星概念下炒作出的虚高估值,让证监会更加注意审核过程,影视类资产的泡沫将面临退潮。

有媒体报道,根据Wind资讯数据统计,2016年至今,至少有29家涉及并购影视的企业以失败告终。涉及影视行业的并购,如今尚未失败的企业仅有6家左右。包括乐视网定增收购乐视影业100%股权、德力股份收购北京趣酷62%股权、长城影视定增收购首映时代100%股权和德纳影业100%股权、三七互娱定增收购墨鹍科技和智铭网络的股权等。

此刻说都不能预料文娱产业重组全面劝退之后对于证券市场会造成什么样的影响,但是或许并不如想象中那般慌张,严格限制文化传媒类上市公司再融资或许对文娱创业公司发展造成了一定阻碍,但从另一方面,遏制上市公司使用明星资源资本化疯狂吸金的乱象,也对整个文娱行业有好处。对于急躁的文娱行业,眼前的黑暗或许是为了更好的黎明。

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。