爱立信“瘦身”、诺基亚“增肥”,谁能挺过行业的寒冬?手机

7月18日,瑞典通信设备制造商爱立信公布2017年第2季度财报之后,美国纳斯达克股市收盘,爱立信股价下跌16.69%,相比前一天市值蒸发约36亿美元。

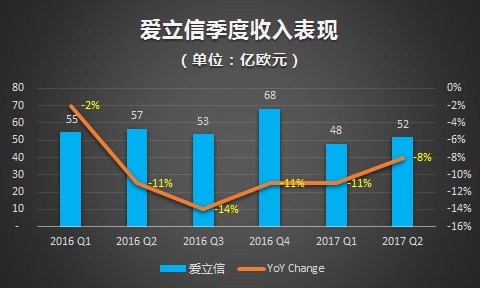

这是鲍毅康(Borje Ekholm)自2017年1月中旬正式接任CEO之后发布的第二份季报,季报结果显示:接管爱立信半年之后,鲍毅康治下爱立信依然积重难返,继第1季度销售同比下滑11%之后,第2季度销售同比仍然下滑8%,这已是爱立信连续第六个季度出现销售同比下滑。

(注:为便于比较,爱立信财务数据由瑞典克朗按照财报汇率统一折算为欧元)

鲍毅康给出的理由是市场形势不好,并且预警2017年接下来的两个季度依然不容乐观:爱立信将此前对于2017年无线设备市场的下滑预期由2%~6%调整为较高的个位数降幅(High Sigle-digit Percentage )。

10天之后,爱立信最为主要的竞争对手,同为欧洲通信设备制造商的诺基亚也公布了当季财报。

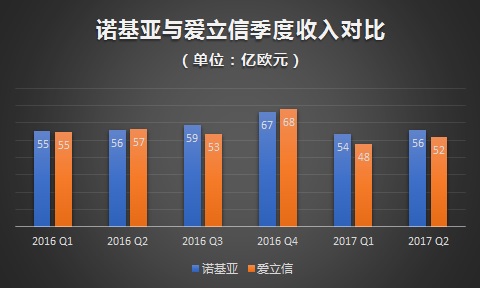

虽然诺基亚预期2017年市场整体将有3~5%的下滑,却在2017年的第2季度逆势取得了0.8%的营收同比增幅,此前的第1季度营收相比2016年收购阿尔卡特-朗讯之后的首个合并财季也仅略微下滑2.4%。并且自2016年实现对爱立信全年营收规模的首次超越后,诺基亚在2017年的前两个季度继续保持着这一势头。

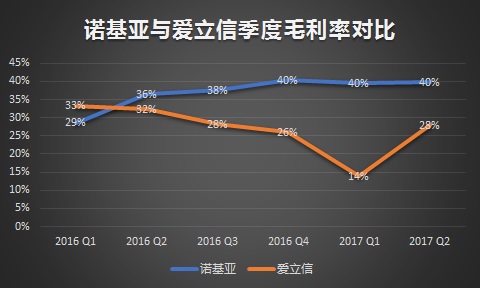

而二者差距更为悬殊的是盈利水平。在同一个行业市场上厮杀的这两个竞争对手,诺基亚的销售毛利自2016年第2季度开始就始终维持在40%左右,而爱立信同期的毛利率水平则基本低于30%。

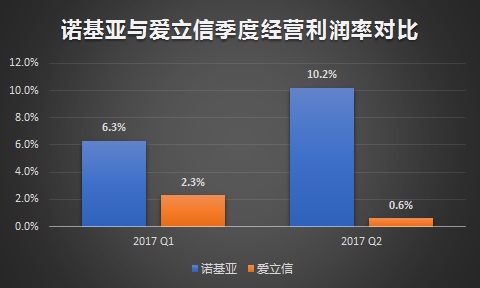

由于诺基亚受到公司合并影响,爱立信受到业务重组影响,两者在2017年上半年均出现了经营性亏损,诺基亚亏损1.73亿欧元,而爱立信却亏损了14亿欧元。在双方均扣除合并重组等一次性因素影响之后比较两者的经营利润率,诺基亚第2季度的经营利润率是爱立信的17倍。

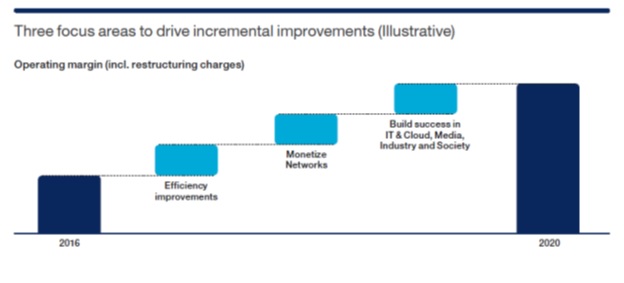

此前,为扭转爱立信的颓势,鲍毅康在就任CEO后不久的3月份即着手对爱立信现有业务进行重组,提出了到2018年要将经营利润率提升到2016年的2倍(不考虑重组费用)的目标(即达到12%以上),但从2017年上半年这两个季度的经营利润率结果看,鲍毅康想要实现其对股东的承诺难度相当之大。

面向不确定的未来业务发展,鲍毅康为爱立信制定的是“聚焦战略”(Focused Strategy),为了恢复盈利能力爱立信将把其业务重心聚焦到更少的领域实现“瘦身”并确保运营高效。

基于“聚焦战略”,鲍毅康将把现有业务重组为网络、数字化服务和管理服务三大单元,在寻求出售媒体业务和IT基础硬件业务的同时对其此前推崇的管理服务(Managed Services)业务进行重大调整。

无独有偶,在完成对阿尔卡特-朗讯的并购之后,诺基亚CEO拉吉夫·苏立也为公司的未来发展制定了新的战略:“优化业务,推动增长(Rebalancing for Growth)”,将业务优势由传统的运营商市场向外拓展,形成运营商业务、垂直行业企业业务、软件业务和消费生态及专利授权业务的四大支柱。

拉吉夫·苏立为诺基亚到2018年设定的目标是在运营商市场保持领先优势、在企业业务市场成为不可或缺的角色、在消费领域实现增值。

可以看到,在有了对通信设备行业市场的持续下滑的共识之后,面对增长的天花板,两位CEO为各自的公司制定了迥异的发展道路:一个要瘦身,砍掉非核心业务,聚焦在运营商业务上谋求做强,追求盈利;一个要增肥,除了在运营商业务领域持续深耕之外,将实力外延拓展到垂直行业市场和消费者市场,创造增长。

展望接下来的2017年下半年乃至2018年及以后,多家行业咨询机构的一致预测是2017年至2020年全球无线接入网市场将持续疲软,5G商用前通信运营商逐年下调CAPEX投资带给华为、诺基亚、爱立信和中兴这些通信设备制造商的将是凛冬般的严寒。

寒冬已至,仅存的四大通信设备商没有意愿抱团取暖,反而相互之间的攻击性会更为强烈,毕竟谁都不想冻死在春天来临之前。

那么,在前有华为阻击,后有中兴追赶的严酷市场竞争中,体量暂时相差不大的诺基亚和爱立信,一个选择了增肥,一个选择了瘦身,究竟谁更有可能挺过这个寒意肆虐的冬天呢?

通过研究财报数据,笔者的判断是沿着各自既定的发展道路走下去,诺基亚将逐渐形成对爱立信的碾压之势,而爱立信或许迎来的将是史上最为严峻的挑战:

一、营收规模差距将进一步拉大

爱立信与诺基亚的营收规模差距在2016年全年只有3.5亿欧元左右,经过6个月时间这一差距在上半年已经达到了10亿欧元,并且随着下列业务重组计划的推进,预计爱立信未来的营收规模将会进一步下滑:

1.出售多媒体业务(Media):爱立信的多媒体业务主要面向视频内容提供商、广播电视运营商和网络运营商,是爱立信为数不多的企业业务,但由于面临传统硬件产品向新一代软件和云技术方案的转型投入而出现了持续亏损,因此在鲍毅康的“聚焦战略”中将其视为待处置资产而被归入“其他业务”板块。

多媒体业务为爱立信在2016年实现了10亿欧元营收,2017年上半年为4.3亿欧元。出售多媒体业务对于公司总体营收规模的影响将是不可逆的,且完成多媒体业务出售后爱立信的客户市场将更集中为单一的通信运营商。

2.再处置管理服务业务(Managed Service):管理服务业务曾是爱立信的明星业务,其业务模式为运营商和爱立信签订5~7年的网络管理合同,将网络的运维工作交由爱立信负责并按年度支付管理费用,同时运营商也将其从事运维工作的员工转入爱立信,因为可以降低OPEX支出和节省人员费用而受到运营商特别是北美运营商的欢迎,爱立信统计其全球范围内功签署了超过300个管理服务合同。

但是因为管理服务合同回报周期长而前期投入大的特点,对爱立信的运营利润影响巨大,因此在鲍毅康的“聚焦战略”中对管理服务合同进行再处置(Rescope)成为提升公司盈利能力的重要手段之一,并决定对42个管理服务合同采取退出、与客户再谈判、转型等措施以期提升利润水平,但是其对于营收规模下降的影响也随之而来。

管理服务业务为爱立信在2016年实现了约30亿欧元的营收,按照爱立信在第2季度财报中披露预计:再处置管理服务及优化网络安装服务报价等措施将导致爱立信到2019年的全年收入减少10.5亿欧元左右,并且当季财报还特别指出其在北美市场销售收入7%的同比降幅主要就是受到管理服务合同再处置的影响。

3.专利授权收入下滑:爱立信在移动通信领域拥有约42000件全球专利许可,其专利授权收入主要来自手机制造商,自2015年与苹果达成专利协议并一次性计入首期收入后,其专利授权收入开始呈现下滑趋势。

爱立信预计2017年全年的IPR收入约为70亿瑞典克朗(约7.3亿欧元),但2017年上半年的相关收入只有39.63亿瑞典克朗(约4.1亿欧元),相比2016年上半年下降了34%。

在爱立信营收规模将因为其业务重组计划而预计继续下滑的同时,诺基亚却在加大对于非运营商业务市场的投入力度以期取得进一步的增长:

1.暨在2016年下半年连续收购Gainspeed和Deepfield这两家美国公司后,诺基亚在2017年宣布收购年收入规模为1亿欧元的软件公司Comptel以壮大其软件业务。

2.在IP网络与应用业务领域,诺基亚2017年上半年宣布了一系列与Apple, Facebook, Sky Entertainment, Tata Power及中国的小米等非传统运营商客户的合作项目和合同。

3.在消费者生态及专利授权领域,诺基亚除了完成与HMD的手机品牌授权和苹果的专利授权协议而在上半年取得了5.9亿欧元的营收之外,其在数字健康(Withing)和数字媒体(OZO)等相关业务上也实现了0.28亿欧元的营收,虽然规模尚小,但增长势头喜人。

值得注意的是,在诺基亚最近与苹果和小米完成的专利授权合作中,都同时达成了在网络设施产品和服务上进行合作的协议,这对于诺基亚的网络业务是有力的增收保障,而且预计这将成为诺基亚在非运营商业务市场进行业务拓展的手段之一。

因此,此消彼长之间,诺基亚进一步拉大其与爱立信在营收规模上的差距已成必然。在最新公布的财富500强名单中,诺基亚排名415位已经超过排在第419位的爱立信,预计到明年这一排名之间的差距也将进一步加大。

二、重点市场的强弱格局将进一步强化

诺基亚与爱立信的市场竞争发生在全球范围内。诺基亚的全球市场划分为6大区域,分别是欧洲、中东与非洲、北美、亚太、拉美和大中华区。为贯彻其聚焦战略,鲍毅康将爱立信原有的10大区域市场重组为5大区域市场(欧洲与拉美、中东与非洲、北美、东北亚、东南亚与大洋洲及印度)以减少汇报层级,提高运营效率。

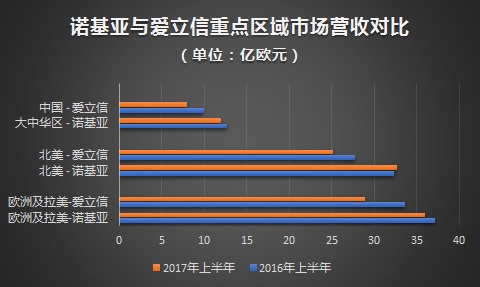

通过对较明确的可对比的分类财报数据进行归类整理,可以发现在二者的全球营收中占比六至七成的中国、北美、欧洲及拉美这三大重点市场,爱立信在与诺基亚的市场格局强弱对比中已逐渐处于下风位置。

北美的运营商市场主要由诺基亚和爱立信所垄断,美国市场更是爱立信最大的单一国家市场,其收入占比在爱立信达到26%。爱立信在2017年上半年北美市场的营收同比下滑了8%,其中网络业务销售下降10%;而诺基亚在北美市场同比取得了1.2%的增长,其中宽带网络业务销售增长达到7%。

由于网络业务是诺基亚和爱立信在北美市场的主流业务,在北美运营商压缩4G网络业务投资的背景下,诺基亚增长7%而爱立信下降10%的变化说明或许背后有市场份额的变动,并且随着爱立信在北美市场与运营商客户就42个管理服务合同的再处置进行艰难的谈判,在营收进一步减少的同时,其对客户关系的影响也不容忽视。

中国市场是诺基亚和爱立信竞争较为胶着的市场,也同是收入占比均在全球排名第二位的单一国家市场。诺基亚的中国区业务收入包括了港澳台市场的营收,在财报上未对大陆市场营收做单独体现;爱立信的中国市场收入被合并在东北亚区域内,虽然没有具体收入数据,但通过给出的全球收入占比可以进行核算。

爱立信在中国市场2017年上半年的收入占比由2016年的9%下降到8%,具体核算出业务收入同比下滑了20%左右,主要是受到中国三大运营商特别是中国联通大幅下调网络投资的影响。

但是,诺基亚在大中华区的大陆和台湾市场,2017年上半年营收仅仅下滑了5%,则主要是诺基亚在网络服务、IP和应用业务的业绩增长弥补了宽带网络市场的疲软,特别是IP和应用业务同比增长了11%,应该有来自于非运营商市场的贡献。

欧洲市场是诺基亚和爱立信的大本营,由于欧洲运营商投资意愿不强烈和拉美地区的经济调整,诺基亚和爱立信在该区域市场的网络业务收入都处于同比下滑的状态,但因为诺基亚在Nokia Technology里取得的消费生态和专利授权收入算作欧洲市场的收入,弥补了网络业务的疲软,所以从数字上看其业务降幅仅有3%,远远低于爱立信的13%(含IPR),并且在营收规模上也保持了对爱立信的优势。

因此, 从这三大重点区域市场的营收对比来看,由于业务范围集中于通信运营商市场而受到运营商网络投资疲软的大形势影响,爱立信的收入下滑幅度远远大于同时扩展非运营商市场业务的诺基亚。

考虑到通信运营商市场的回暖要一直等到2020年5G网络的规模投入,所以,可以想见此消彼长的市场格局将进一步得到强化,而市场格局的强弱地位对于客户选择供应商及相应的议价能力将产生重要的影响。

三、盈利能力差异进一步影响现金储备

在爱立信2016年财报中,CEO鲍毅康强调:“只有持续的盈利和强壮的现金流才能保证爱立信有能力投资于研发和未来的增长,因此爱立信近期的优先级将盈利置于增长之上”。

因此,为了实现到2018年将经营利润率提升到2016年的2倍(不考虑重组费用)的目标(即达到12%以上),爱立信在财报中将提升利润的三大重点方向设定为:继续执行降成本提效率项目(Cost and Efficiency Porgram)、从网络业务中盈利和在IT&Cloud及多媒体业务取得成功。

然而,6个月时间之后的半年度业绩却显示,爱立信网络业务在2017年上半年的经营利润率只有3%,IT&Cloud业务的经营利润率为-58%,属于严重亏损,而多媒体业务已经被放入待售资产名单之中。

同时,基于公司的经营利润严重亏损的结果,CEO鲍毅康承认原定的降成本提效率项目(Cost and Efficiency Porgram)目标没有产生足够的效果。这一结果或许表明,对于如何提升盈利能力,爱立信还没有找到有效的方法。

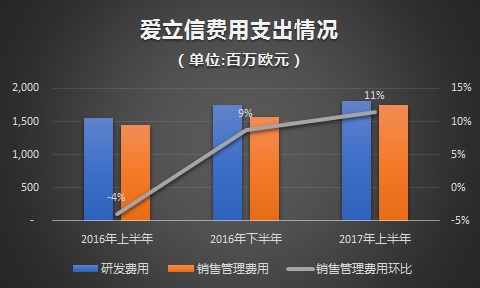

尤其需要关注的是爱立信的费用支出情况,在公司销售收入和销售毛利率逐季度下滑的趋势下,爱立信的研发费用和销售管理费用却呈现上升趋势,特别是销售管理费用以6个月的时间跨度来看,2016年下半年和2017年上半年竟然分别环比上升了9%和11%,这基本上可以宣告降成本提效率的项目的失败。

于是,迫于亏损的压力,鲍毅康在2017年的上半年业绩发布会上又推出一项到2018年年中削减成本100亿瑞典克朗(约10.4亿欧元)的计划,并且明确其中50%来自一般性支出和管理费用,另50%的成本下降来自于服务交付。

前者包括关闭自有工厂将外包生产比例提高到50%等一系列措施,而后者则主要通过提升服务过程中的自动化程度来大量降低人工成本:这或许预示着鲍毅康在对管理服务合同进行再处置中可能要对由运营商转来的大量服务维护人员进行规模性裁减。

当然,竞争对手诺基亚的盈利压力也不小。虽然诺基亚的销售毛利保持着业界领先的水平,但是由于与阿尔卡特-朗讯的公司并购仍处于整合期,重合产品线和冗余人员的处置等形成的重组费用造成公司净利润亏损的状况也还没有得到改善。

因此,拉吉夫·苏立在2016年8月宣布了成本节省计划(Cost Saving Plan),提出了基于诺基亚与阿尔卡特-朗讯合并前的2015年的运营成本总和为基础,到2018年实现12亿欧元的成本节省,并且预计其中的8亿欧元来自运营费用,4亿欧元来自销售成本。

在2017年第2季度财报中,诺基亚公布了其成本节省计划的进展,2016年全年已实现5.5亿欧元的成节省,其中运营成本节省3.5亿,销售成本节省2亿;并且预计2017年将继续完成5亿欧元,其中运营成本计划节省2亿,销售成本节省3亿,剩余4亿欧元成本节省在2018年完成。

可见在压减成本方面,诺基亚的执行效力与效果均要明显优于爱立信,由此也不难理解双方在2季度末在销售毛利和运营利润率上所呈现出的数倍差距。

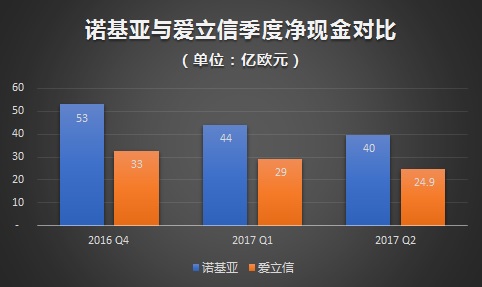

公司经营利润对于现金流的影响是最直接的,2017年上半年连续两个季度的亏损使得爱立信从经营活动中获得的现金流为-1.6亿欧元,而诺基亚在2017年上半年从经营活动中获得的现金流为5.7亿欧元,反映到净现金储备上,到2季度末爱立信的净现金储备只剩下24.9亿欧元,诺基亚的净现金储备为39.6亿欧元。

在销售收入受限于市场疲软持续下滑的大背景下,削减成本和节约费用成为改善爱立信盈利能力的最主要手段,但与在诺基亚西门子时代就曾创造过将经营利润率从2012年的-5.8%提升到2014年的10.8%的奇迹的拉吉夫·苏立相比,新任爱立信CEO的鲍毅康还需要拿出更多的努力,相信他自己也很清楚爱立信的净现金储备还能承受得起几个季度的连续亏损。

结语:

由网络技术升级换代断档期而导致的寒冬开始在通信设备商行业蔓延已成为现实,对于华为、诺基亚、爱立信和中兴这四大通信厂商而言,2017年至2020年的三年时间将是一个漫长而难熬的冬天。

凛冬将至,家大业大的华为强调要“有利润的增长和有现金流的利润”,诺基亚的方向是确保盈利的前提下向非运营商市场进行拓展以“增肥”,而爱立信选择的是为实现盈利而进行“瘦身”并不惜放弃增长。由此,摆在鲍毅康面前的最为迫切和严峻的一个挑战就是,销售规模持续下降的爱立信还能在多长时间内承受维持现有10万员工规模的压力?

可兹参照的是,诺基亚西门子在2012年推进战略转型时,为了配合公司专注于核心业务而出售或停止非核心业务活动的“聚焦战略”的实施,拉吉夫·苏立宣布全球裁员17000人,占到了当时员工总数的23%!

从鲍毅康年初上任后的半年时间里爱立信的员工人数只下降了2300人,所以接下来业界最为关注的就是在鲍毅康100亿瑞典克朗的削减成本计划中,他将在何时宣布多大比例的裁员方案。

严寒来袭,公司无法添衣就只能卸包袱,而身处其中的员工冷暖如何却无人知,市场竞争与商战搏杀,就是如此严酷。

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号