站在巨人的肩膀上,腾讯微保一经推出就收割了海量的用户,从灰度测试,到全面开放,只用了几个月的时间。

而后,腾讯微保便一举成名,并在微信“九宫格”占据了一席之位,与理财通、腾讯公益等成为微信阵营中“腾讯服务”的一个重要成员。

【微医保-住院医疗】、【微医保-重疾保障】等都是微保推出的主要产品。目前,微保平台上线的产品主要分为四类,涵盖车险、健康、人寿以及出行等。

作为新晋网红,微保宣称,其与其他大卖场形式的互联网保险销售方式不同,将用户体验放在首位,每个险种只推出2-3个产品,精准匹配,同时发挥腾讯的流量入口、风险识别、网上支付等优势。

但微保真的能承担用户的信任么?保险行业的业务场景多样,拉新永远是不变的话题。柒财经旗下互联网金融新闻中心了解到,“延误险”这一险种,从产品使用场景角度看,是最为常见且实用的一种保险。

针对这一用户痛点,不少保险机构纷纷推出了各类“机场延误险”,包括平安保险、中国人保和众安保险等。不少银行推出的信用卡也会附赠,不过需要买票的时候使用这张信用卡进行支付才会生效。

同样的,微保为了留住更多用户,同时进行活客,不时通过其服务号向用户推送消息,告知用户部分赠送产品保额提升。同时,微保还赠送了用户2项基本出行保障,分别为【微出行-全年航延险(福利版)】与【微出行-全年百万航意险(福利版)】,均有对应升级版。

【微出行-全年航延险(福利版)】可升级为【微出行-航延险】,即加购微保优选的高赔付航延险,提升赔付额度。用户花费18.8元,如果飞机延误3小时(含延误3小时后取消),微保会向被保险人自动支付360元理赔款。

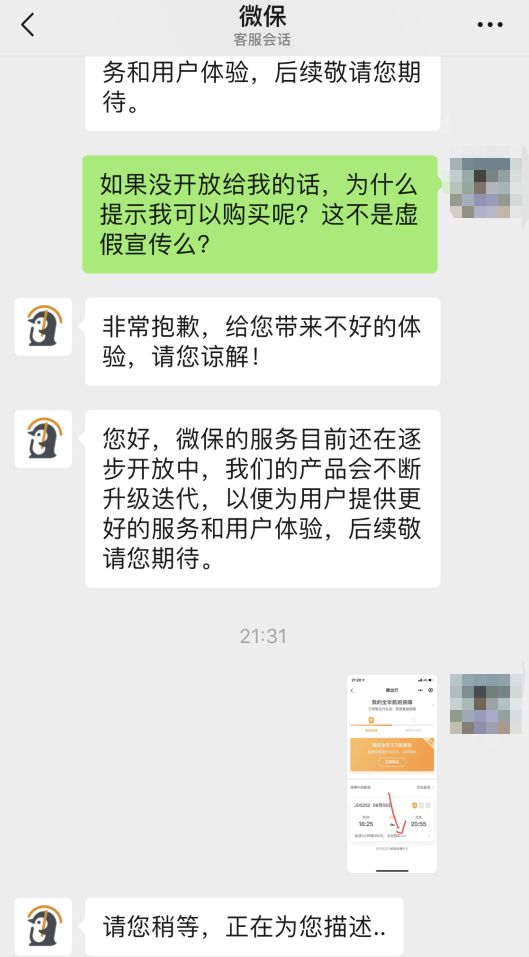

不过,这项升级却不是想用就能用,而且暴露了微保存在的种种问题。其一,存在虚假宣传或虚假诱导嫌疑。经测试发现,微保的【微出行-全年航延险(福利版)】宣称可将保障中的航班购买升级,但实际上却无法找到升级入口。

近期,互联网金融新闻中心编辑购买了一趟从杭州出发,目的地为北京首都机场的航班,在已经获得【微出行-全年航延险(福利版)】保障的基础上,在微保对应页面发现“延误3小时赔360元,点击升级”的字样与按钮。

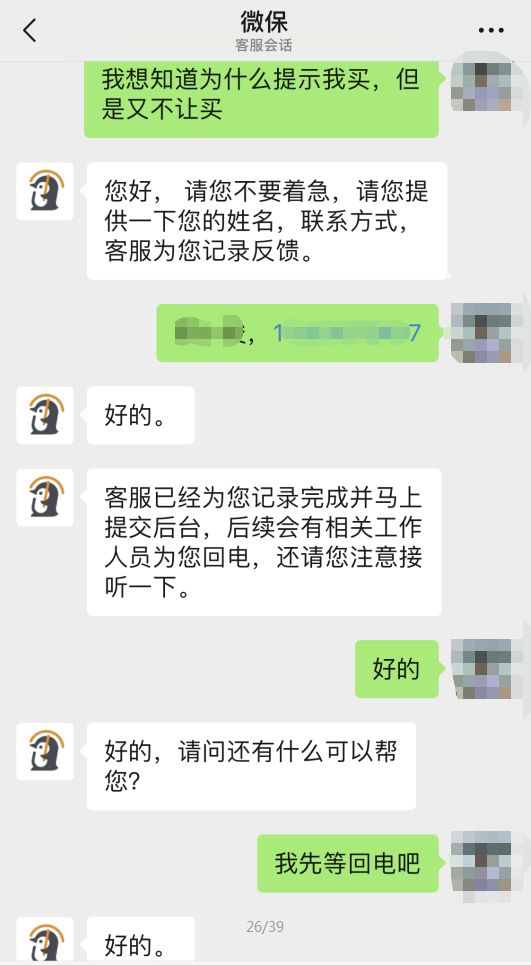

但在点击相应按钮后,却无法查看升级详情。在反复点击无效后,编辑向微保客服求助。而微保客服仅称,微保的服务目前还在逐步开放中,其产品在不断升级迭代。此外,再无任何其他准确回复。

其二,微保客服相应速度慢,超过用户需求。在与微保客服交谈的过程中,微保客服仅有的是,程序化的语言与回应,置用户的真实情况于不顾。针对套用的格式化回应,人民日报社主管媒体曾评论称,格式化的回应,我们看都看累了。

对于微保客服与微保团队来说,格式化的回应,你们不累么?在客服无法解决问题后,微保客服称,微保推出的微出行产品会向用户逐步开放。但事实是,编辑很早之前就是微出行产品的使用者,还曾在今年4月的一次航班中获得足额赔付。

但微保方面坚称,微保的服务目前还在逐步开放中,其产品在不断升级迭代。对于微保带来的极为糟糕的体验,微保客服也仅仅以“抱歉”二字回应。在编辑的再三坚持下,微保客服表示将记录这一案例情况,并称将有工作人员予以回电。

不过,在反映问题的当天,编辑并未得到微保的任何回电。但在反映问题后的第3日,自称为微保团队的客服电话回电称,其产品服务在逐步开放。而此时,编辑所乘坐的从杭州出发的航班,早已顺利抵达目的地。

试问,这样的效率,如何能满足用户的即时需求?人民日报主管报纸在点评今年早些时间疫苗事件时曾表示,格式化的回应、例行式的表态,甚至死不认账的辟谣,带不来公众的谅解。而缺乏透明的调查,从一开始就丧失了说明真相的最佳时机。

对于这样的态度,互联网金融新闻中心表示深深地失望,在移动互联网以及大数据、人工智能发展迅猛的当下,没能充分发挥腾讯“互联网+”的优势,微保团队应该深刻反思。这样一款基础的保险产品,为何做不好?其他的产品,微保能做好吗?

资料显示,微保由微民保险代理有限公司(以下简称“微民保险”)运营。根据介绍,微保是腾讯首家控股的保险平台,携手国内知名保险公司,通过微信与QQ为用户提供保险服务。

跟据工商信息,微民保险注册于2016年10月19日,法定代表人刘家明,注册资本2亿元,股东为深圳腾富博投资有限公司(以下简称“深圳腾富博”),持股100%。其中,腾讯(深圳市腾讯计算机系统有限公司)间接持有微保57.8%股份。

微保董事长兼CEO刘家明

据了解,2017年10月11日,原保监会发布行政许可批复,经审核,保监会同意微民保险在中华人民共和国行政辖区(港、澳、台除外)经营代理销售保险产品、代理收取保险费、代理相关保险业务的损失勘查和理赔以及保监会批准的其他业务。

事实上,微保上线伊始就备受关注,与微信支付、理财通等共同组成了腾讯的金融板块。截至目前,腾讯金融业务包括第三方支付、征信、银行、基金销售、小贷、保险等领域,几乎拥有全牌照。

早前,腾讯在其财报中提到,“凭借腾讯的大型支付平台及核心技术,腾讯将金融科技服务扩展至财富管理、小微贷款及保险领域。”但是,微保能否利用好这个优势展业,让用户以更低的保费买到更高的保障,同时兼顾方便?

值得关注的是,今年8月,微保发布了《微医保2019二季度理赔报告》(下称“报告”),报告显示,2019年上半年,微医保累计赔款近1.3亿元,其中二季度理赔金额为7800万元,比一季度增长65.1%。

作为一个国民级保险平台,微保的成长令人瞩目。不过,对于用户而言,保险最大的价值在于降低用户风险,也就是后期的理赔和服务。保险条款复杂、理赔流程冗长,理赔条件不合理等,是保险产品的常见问题。

对于个互联网保险平台而言,如何解决用户的痛点,让用户真正体验到轻松购保,一键理赔,就目前而言,还是很难做到。尤其是面对个性化案例,或者是用户投诉情况,微保等代表的互联网保险平台火候未到。