来源:远川研究所

2019年7月,正当特斯拉上海工厂如火如荼建设之际,和它合作多年的镜头厂台湾大立光却被爆出婉拒了特斯拉的订单,并计划逐步退出车载市场,舆论一片哗然。

乍一看,大立光是在犯傻。一来,马斯克是坚定的视觉路线支持者,只用摄像头作为自动驾驶感知层的元器件,二来,特斯拉当时正处于销量爆发的前夜,不少企业都等着攀上这根高枝。但实际上,大立光有自己的算盘。

按价值来看,特斯拉车载摄像头的配套价值也就几亿,不到大立光营收的零头(2019年为135亿元)。此外,车载摄像头因为需要长时间暴露在恶劣环境(强光照、沙尘、雨水和泥泞路面)下,对性能要求高,验证周期长。

大立光在手机镜头领域已是响当当的招牌。接受特斯拉的订单,意味着改造产线或者新建工厂。投资大,风险高,收益小,拒单也在情理之中。

大立光看不上,但对其他镜头厂来说,这却成了改变命运的机会。

过去两年,随着自动驾驶军备竞赛的开启,车载摄像头的数量显著增加,小鹏P7以及搭载了华为方案的极狐S分别拥有14和13颗摄像头,索尼的概念车Vision-E更是搭载了18颗摄像头。作为对比,特斯拉Model 3/Y摄像头的数量则为8。

一些在手机领域被大立光吊打的小弟想趁着这波热潮翻身。

比如,舜宇光学凭借十多年的耕耘坐稳了车载老大的地位;为特斯拉供货多年,又拿到蔚来800万像素订单的联创电子,市值从去年开始起飞;在常年被索尼等日企主导的CIS(图像传感器)领域,也出现了韦尔股份这样的国产玩家。

围绕这些公司在车载摄像头领域的崛起,本文试图回答以下三个问题:

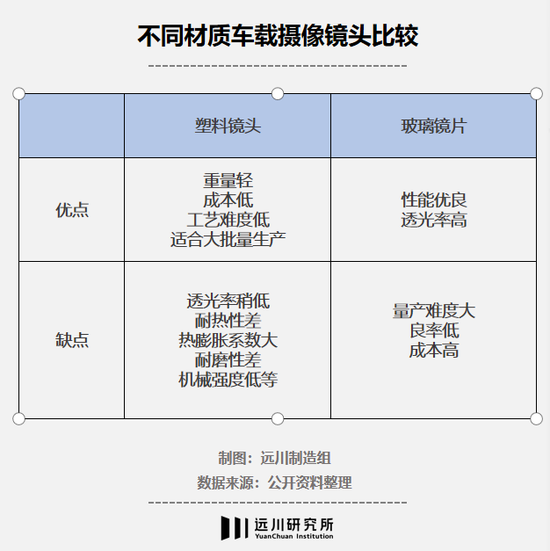

1. 镜头材质是如何影响行业格局的?

2. 联创凭什么获得马斯克的青睐?

3. 摄像头芯片有没有被国外卡脖子?

舜宇:材质迭代下的兴衰

光学镜头的发展史,就是一部玻璃与塑料的缠斗史。

智能手机普及以前,透光性好、折射率高,成像质量佳的玻璃镜头是绝对主流,整个市场主要由日本和德国老牌企业主导:西有蔡司、徕卡,东有佳能、尼康。而在中国,做光学仪器出身的舜宇光学,早年也靠为相机品牌代工玻璃镜头赚到第一桶金。

但当智能手机开始销量爆发后,传统玻璃镜头大厂生意一落千丈。取而代之的,是上世纪便开始生产塑料镜头的大立光。

虽然塑料镜头成像素质不如玻璃,但工艺简单、成本低廉,适合大规模生产,性价比高,与智能手机一拍即合。在塑料镜头占据先发优势的大立光,从第一代iPhone发布便开始为苹果供货,后来几乎拿到了所有高端机镜头的订单。

做玻璃镜头出身的舜宇,通过数次收购转型,躲过了和数码相机企业一起沉沦的命运,而且成为了手机镜头的No.2。但舜宇业务大头在中低端市场,毛利率只有大立光的三分之一。

不过,大立光征战手机镜头的那些年,舜宇提早在车载镜头建立了根据地。

在 行业,对镜头的要求截然不同——智能手机要求的是低成本、快速迭代, 则是安全性、稳定性压倒一切,因为镜头长期暴露在多变的环境中。

在热稳定性、耐用性上吃亏的塑料镜头,在车载市场被玻璃镜头完全压制。做玻璃出身的舜宇可以说自带BUFF加成。

2004年,特斯拉刚刚成立时,舜宇便进入车载市场,早早摸透了 行业的供应链体系,通过了Mobileye的认证,和下游Tier-1、车企建立了稳固的合作关系,相继成为宝马、奔驰、大众等车企的车载镜头供应商,获得了先发优势。

随着ADAS(高级辅助驾驶)功能在 上逐渐普及,舜宇2012年成为全球最大车载镜头供应商,一直到现在。但十年前,摄像头在车上主要用于行车记录,倒车影像和泊车环视等功能,单车搭载的数量平均不到1颗,市场规模非常小,舜宇行业第一地位的“含金量”并不高。

2019年成为了分水岭。

这一年,大立光放弃了经营近5年的车载镜头业务,准备集中资源守住手机镜头市场,但没料到大客户华为被美国政府制裁,导致收入减少;另一边,特斯拉发布了FSD自动驾驶芯片,确定了纯视觉的技术路线,销量也在节节攀升,车载摄像头从一块边角料变成了一块不断变大的蛋糕。

根据半导体公司安森美的数据,L2级自动驾驶每辆车摄像头总成本为40美金,而L3摄像头成本则为185美金,车载镜头正在迎来价量齐升。中信证券则预测,2025年全球车载摄像头(按模组计算)的市场份额将超过200亿美金[3]。

为应对手机市场下滑并寻找增量,大立光2021年宣布重返车载镜头市场。只不过,大立光一度放弃的特斯拉订单,没有充实舜宇的荷包。2016年,特斯拉正欲将车载摄像头更新到第二代,有传闻称,舜宇也给特斯拉提供过小批量供货,只是当时面对规模不大却杀价凶猛的特斯拉,舜宇没有选择继续放下身段[9]。

获利者另有其人。

联创:自动驾驶的神助攻

这家公司便是位于南昌的联创电子。它能接下这个订单,一部分原因要归于其资历浅、积累少,没有挑单的资本。

当年舜宇和大立光在手机镜头市场上隔岸斗法,一年出货几十亿颗时,小厂联创在为GoPro供应运动相机镜头,年销量几百万个,2015年年收入才突破10个亿,其中7个亿还是来自于触控屏。

祸兮福所倚。特斯拉订单贡献的营收起初并不多,但让联创在车载镜头市场先打响了名气。特斯拉掀起的自动驾驶军备竞赛,又成为了联创的历史性机遇。

原本,车上使用的摄像头多数是用作基础成像,像素要求不高,规格一般在数十万至一百余万。在特斯拉的鼓吹下,以视觉感知为主的自动驾驶路线呼声日高。技术进步的诉求,不仅让车载摄像头的单车用量提升,也对其清晰度要求一路走高,像素升级至200万、500万乃至800万。

巧的是,联创因运动相机镜头的业务,建立了全球第二的模造非球面玻璃镜片的产能。

传统玻璃镜片成像素质有限,通常需要多个凹凸不平的镜片组合来进行矫正,不仅使镜头体积和重量增加,也降低了总透光率。而非球面玻璃镜片自身便可修正像差,1片非球面玻璃镜片可以达到 2-3 片球面玻璃镜片的效果,显著降低了镜片组整体体积。它的缺点是需要精密模具压制(即模造),成本更高。

成本敏感的手机,对这种工艺爱不起来,但 不同,它的使用工况较手机更复杂,也更恶劣,对镜头的结构设计和性能要求更苛刻。

由此,在手机镜头市场当边缘人的联创,在车载镜头市场依靠特斯拉的背书,加上模造非球面玻璃镜片产能,成为了下游计算芯片企业、Tier-1、车企的座上宾。英伟达、华为以及蔚来都有与联创合作。

蔚来800万摄像头

实际上,联创在手机镜头上近两年刚取得突破,为“年产2.6亿颗高端手机镜头产业化项目”募资10亿,工厂已破土动工。但面对不断飞来的车载镜头订单,联创All in ,手机镜头项目就地改建为“年产2400万颗智能 光学镜头及600万颗影像模组产业化项目”。

不过显而易见的是,联创很难闷声大发财。

自动驾驶普及趋势之下,车载镜头这个过去的价值洼地,成为了镜头厂们兵家必争的高地。一边是舜宇试图在自动驾驶时代捍卫车载镜头王者的身份;另一边则是去年被踢出果链的欧菲光指望车载市场逆天改命;甚至原来搞座舱声学的瑞声科技等企业也加入战局。

如果说,舜宇和联创在车载镜头上的卡位,靠的是各自坚守的定力和抱对大腿的眼力,那么另一家企业则是靠一场“蛇吞象”的收购换来了高壁垒。

韦尔:“蛇吞象”的国产芯

2019年5月,国内半导体企业韦尔股份以150亿元的代价完成了豪威科技的收购。媒体用“蛇吞象”来形容当时的并购。

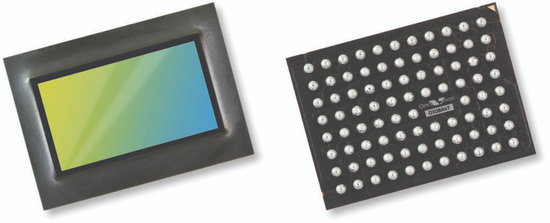

韦尔股份原来主营业务为分立器件与芯片销售,年营收40亿元,而豪威则是一家美国公司,位列全球第三大CIS(CMOS Image Sensor,CMOS图像传感器)芯片(设计)企业,年营收近100亿。而将光线转换为电信号的图像传感器CIS,是光学镜头产业链价值比重最高的三个部分之一。另外两个则是镜头以及将零部件“打包”的模组。

韦尔是在豪威陷入低谷时果断出手,才完成了这场看上去不可能的并购。

上世纪90年代,毕业于上海交大的华人洪筱英在加州创办的豪威科技,研发出CMOS图像传感器,并在2002年首次用于手机。相较于更早的CCD图像传感器,豪威的CIS功耗、成本低,很快主导了智能手机CIS市场,并为苹果供货。

但在CIS工艺向堆叠式(即电路从平面排布变为立体排布)发展的过程中,自身掌握芯片生产工艺的索尼、三星相继超越豪威。2013年豪威被苹果踢出供应链,只能目送索尼的身影在手机CIS领域一骑绝尘[4]。

2016年,国内芯片产业资本组成财团将其私有化,成为“北京豪威”子公司。2018年,韦尔股份看准机会,以高倍杠杆方式对豪威进行收购,并于次年获得批准。

豪威虽然在手机CIS不敌索尼、三星,但在2008年就开始提供车载CIS,其20%的市场份额仅次于美国的安森美。

投入中资怀抱的豪威,大力发展车载CIS的规划,与中国 产业在智能电动 领域防止卡脖子的目标不谋而合。被收购后,豪威的车载CIS发展迅猛,全球市占率提升到29%,远超索尼的6%,仅次于安森美的45%[10],此前其管理层已经明示,车载CIS目标为行业第一。

豪威推出的800万像素车载CIS

近几年,索尼、三星也意识到 市场的前景,相继进军车载CIS,索尼不惜亲自下场造车来推介自家的车载传感器。不过,与车载镜头一样,车载CIS的技术要求,也与手机端产品有很大差别。

在智能 上,像素并非决定成败的关键,够用就行。智能 捕捉到的图像主要用于AI感知,需要尽可能还原真实世界,因此车载CIS更看重成像的几个方面:

在光线对比十分强烈时也能正确成像,即高动态范围,翻译一下就是亮处不过曝,暗处看得清;在人眼难以看清的昏暗光线下也要还原周围环境,即低照度成像能力;对高速运动的物体,要有去运动伪影能力;此外对智能 识别困难的红绿灯,提供LED闪烁抑制功能。

上述能力,是手机CIS无法同时满足的,车载CIS与手机CIS之间天然存在一层技术壁垒。

除此之外, 零部件普遍有漫长认证周期,快则两三年,慢则三五年,索尼、三星进入需要时间,豪威在车载CIS经营多年积累的供应商、车企关系则形成了另一重客户壁垒。

2021年,智能电动 销量大增,车载CIS供不应求,手握双重壁垒的豪威,一跃成为A股市值第二芯片公司。

尾声

在智能手机引领光学镜头发展的时期,行业绝大部分的钱,都被大陆以外的企业赚走了。

其中,大立光常年霸榜镜头厂盈利榜;日本索尼则在CIS市场,独占全球40%份额,而在模组领域,则是博世、大陆、法雷奥、采埃孚等传统Tier 1的天下。

智能电动车的崛起提供了一次重新分地盘、切蛋糕的机会。