一个大模型 IPO 诞生了。

投资界 - 天天 IPO 消息,今日(4 月 24 日),出门问问正式登陆港交所,成为 "AIGC 第一股 "。此次 IPO 发行价为 3.8 港元 / 股,发行市值约 56 亿港元,但没有太多悬念,依旧开盘破发了。

追溯起来,出门问问算是国内古早 AI 独角兽—— 2012 年,李志飞从谷歌研究院离职,回国以语音交互方向开始创业。期间,出门问问曾凭借多轮融资成为 圈明星项目,也经历了国内 AI 沉沉浮浮岁月。直至大模型火爆,出门问问再度活跃在大家视野,迅速完成 IPO 敲钟。

市值不理想,但终究还是完成了上市卡位。放眼望去,出门问问身后还有一众 AI 独角兽正在排着队赴港上市。

80 后博士敲钟了

红杉真格投了天使轮

出门问问的故事,始于李志飞。

1980 年出生,湖南人,李志飞小时候的梦想是成为一名科学家。日后求学生涯中,他相继拿到南京理工大学热能工程学士学位和南京航空航天大学计算机应用技术硕士学位。2004 年,李志飞来到美国约翰霍普金斯大学攻读计算机系,完成博士学位。

毕业后,李志飞进入谷歌总部,从事机器翻译的研究和开发工作。2012 年 Siri 发布,语音助手开始被大众所认识。李志飞看到了机会,决定辞掉高薪工作回国创业。

第一次见面,李志飞的科学家气质就给真格基金方爱之留下了深刻印象。彼时,李志飞既没有团队也没有产品,但凭借 " 谷歌研究院第一个回国创业的科学家 " 的身份,只用一个简单的 demo 就打动了红杉中国和真格基金,拿到数百万元天使轮融资。

后面融资接踵而来。2013 年,海纳亚洲 (SIG)合伙人王琼见到了李志飞,双方只见两次就敲定了投资。2015 年,李志飞还拿到了老东家谷歌的数千万美元 C 轮融资。

较为轰动的是 2017 年 4 月,出门问问宣布获得大众 集团(中国)独家 1.8 亿美元 D 轮融资。此时出门问问完成五轮投资,累计融资超 2.5 亿美元,投后估值一度超过 10 亿美元,是当时国内估值最高的 AI 创业公司之一。

但是 AI 融资环境很快发生了变化。2017 年之后,出门问问再也没有宣布新的融资。同时,在产品端出门问问也经历了巨头碾压式的竞争。比如在智能音箱赛道,出门问问与小米、百度、华为等巨头正面交锋。

此后有一段时间,李志飞和出门问问消失在大众的视野中。直到 2022 年末,ChatGPT 横空出世,李志飞决定带领着出门问问 Allin AI 大模型。久违亮相,他对媒体感性谈到,这将是他创业旅程中的 " 最后一次 All in"。

踩中风口,出门问问引入中关村国际及经开聚智作为基石投资者,这两者均为北京国资平台。公告显示,中关村国际将认购 800 万美元,约 6260 万港元;经开聚智认购人民币 3000 万元,约 3240 万港元。

经历过一夜成名,也经历过无人问津,今天李志飞终于带着出门问问站上敲钟舞台。" 我们见证了出门问问的发展成长。" 身为天使投资方之一,红杉中国合伙人郑庆生总结,此次成功上市是李志飞和创始团队持续创新和坚持不懈的成果。

一个大模型 IPO 诞生

成色几何?

出门问问何以撑起一个 IPO?

根据招股书,出门问问定位为一家以生成式 AI 与语音交互技术为核心业务的 AI 公司。目前,出门问问共有两条主要业务线:AI 软件解决方案与智能设备。

先说 AI 软件方案方面,针对 C 端内容创作者推出 AIGC 全栈解决方案,包括 AI 配音助手 " 魔音工坊 " 及海外版 "DupDub"、提供虚拟直播的 AI 数字人 " 奇妙元 ",以及短视频 AI 生成平台 " 元创岛 "。

至于企业端,出门问问则为 、金融、TMT 及其他行业提供 AI 软件解决方案 " 奇妙问 ",提供 AI 语音交互解决方案,用于车载、AI 反欺诈,以及智能客服等场景。

招股书披露了一组数据:自 2020 年以来,出门问问在全球拥有超过 1000 万名 AIGC 解决方案用户,推出 AIGC 解决方案以来的 AIGC 付费用户超 86.5 万名,已产生 100 多万笔付款。

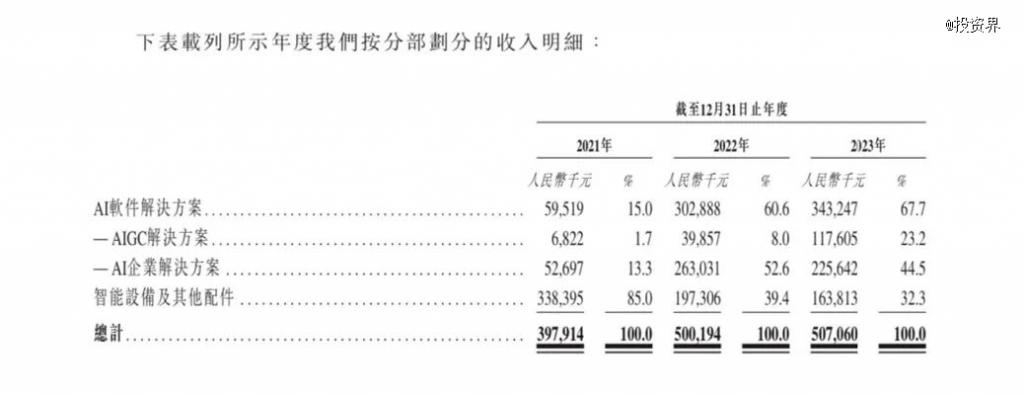

招股书显示,2021-2023 年,出门问问的收入分别是 3.97 亿元、5.02 亿元和 5.07 亿元,毛利分别为 1.49 亿元、3.36 亿元和 3.26 亿元,毛利率分别为 37.5%、67.2% 和 64.3%。尽管 2022 至 2023 年营收增长率有所下降,但相应年份的毛利润和毛利率仍保持较高水平。

招股书显示,2021-2023 年,出门问问的收入分别是 3.97 亿元、5.02 亿元和 5.07 亿元,毛利分别为 1.49 亿元、3.36 亿元和 3.26 亿元,毛利率分别为 37.5%、67.2% 和 64.3%。尽管 2022 至 2023 年营收增长率有所下降,但相应年份的毛利润和毛利率仍保持较高水平。

令人意外的是,出门问问在 2022 年实现扭亏为盈,2021-2023 年经调整净利润(即去除受可赎回优先股及普通股的账面值变化等因素)分别为 -0.73 亿 、1.09 亿和 0.18 亿元。可以说,出门问问可能是唯一实现盈利的 AIGC 公司。

其中,AIGC 解决方案在 2021-2023 年的收入分别为 682.2 万元、3985.7 万元和 1.18 亿元,复合年增长率超 300%。

但这样的增长趋势在 2023 年有所减缓。报告显示,公司 2023 年相较 2022 年整体营收仅增加 700 万元,毛利润却减少了近 1000 万元,毛利率从 67.2% 下降至 64.3%。背后原因在于 AI 业务中,AI 企业解决方案由于头部客户收入减少而导致的。

其中, 附属公司 A 为出门问问近年企业端业务第一大客户,近两年贡献营收占比分别为 42.6% 和 27.4%,这项业务有超过 90% 的毛利率,该客户需求的减少将严重影响出门问问的营收和利润。梳理出门问问营收结构来看,前五大客户占了收入的 50% 左右。

无论如何,此时登陆港股 IPO,于出门问问而言多了份底气。据悉,本次 IPO 募资规模为 3.6 亿至 4.0 亿港元,大部分将用来继续深耕 AIGC。

今年,AI 独角兽排队 IPO

透过出门问问,可以看到港交所门前一支长长的 AI 独角兽队伍。

最新闯关的是地平线,有望成为今年港股最大 IPO。公司身后是一位 75 后掌门人余凯,早年毕业于南京大学,后在慕尼黑大学读博,他于 2015 年离开百度创办了地平线。成立至今,地平线融资至少 11 轮,融资 170 亿元人民币,估值超 600 亿元。

而上个月,港交所一口气迎来了三家 AI 独角兽——

其中,黑芝麻智能再次向港交所递交上市申请。公司创始人兼 CEO 单记章和刘卫红,均硕士毕业于清华大学,两人联手创业在 2016 年创立了黑芝麻智能,至今已获得至少 10 轮融资,估值超过 22 亿美元,约合人民币 160 亿元。

"AI 语音第一股 " 云知声重启港股上市进程,中金公司和海通国际为联席保荐人。成立于 2012 年,云知声是较早进入 AI 领域的创业公司,先后进行了 10 轮融资,去年 5 月一轮融资后估值逼近 90 亿元。

还有 AI 制药巨头英矽智能,也再次向港交所提交上市申请。招股书显示,英矽智能共完成 7 轮融资,最后一轮发生在 2022 年 8 月,由沙特阿美旗下的风投基金 Prosperity7 Ventures 领投。本轮融资完成后,英矽智能估值达到 65 亿人民币。

再往前看,去年底晶泰科技向港交所提交上市申请书。这是一家以人工智能赋能和机器人驱动的创新型研发平台,红杉中国、谷歌、腾讯及中国人寿等均为公司股东。

放眼望去,据不完全统计,除了已通过聆讯的企业和申请失效的企业,目前仍有约 30 家 AI 企业在排队等待。

" 大多数 AI 企业都想拿下 B 端业务,而上市公司的身份,无疑是一张最好的名片。" 谈及为何 AI 企业集体奔赴 IPO,一位 AI 业内人士分析。除了身份上的加持,AI 行业研发投入高,也需要通过 IPO 募集资金。

尽管 AI 上市热闹,但摆在眼前的现实是,港股发行环境有目共睹,往往很难获得高估值。就连 "AIGC 第一股 " 出门问问,上市前认购超百倍,今天也难以逃过破发的命运。

这一幕让人陷入沉思。

来源:投资界