今年的价格战和去年不同,去年还有时间和地区的限制,比如 "12 万的雪铁龙 C6" 转瞬即逝;今年的价格战堪称全时段、全方位,从春节假期后比亚迪两款荣耀版车型开始,特斯拉、理想、五菱、小鹏、埃安等品牌纷纷宣布调整价格或提供相应的补贴优惠,直至今时今日也没有消停的迹象。

除此之外,蔚来、小鹏两家新势力也将发布全新的子品牌,向更主流的细分市场渗透。

想必消费者对这场持久价格战喜闻乐见,无论是 " 先下手为强 " 的用户还是 " 等等党 ",似乎都能以更低的价格买到车。

新车降低价格售出,一方面是保持市场竞争力,另一方面是为了降价清库存,将更多的资源放在新品上。然而,羊毛出在羊身上,为了寻求成本控制和平衡财务压力,降低成本的寒气逐渐传递到处于上游的每一位供应商中。

博世中国总裁徐大全透露,

" 今年车企要求降价 20%,往年的行业惯例都是降价 3% — 5%,有些车企甚至直言‘不答应降价就不付款’。"

负责 ABS、ESP 等供应商,年降通常要求在 3% — 10% 左右;负责金属材料、塑料件等套件,年降通常在 3% — 5%。面对如此 " 无理 " 的降价要求,部分供应商似乎扛不住这样的高压,提出要将重心从中国往其他市场偏移,比如电机制造商尼德科、全球第七大 零部件供应商佛瑞亚等等。

当然,面对车企的施压,也有的供应商选择 " 逆流而上 ",主动向车企提出低成本的解决方案。只是逻辑上多少有些奇怪,过去的产品降价逻辑一般是 " 降本 - 降价 ",但现在的中国 行业却反过来,是下游厂商倒闭上游供应链降价。

从结果看都差不多,消费者最终还是买到了更实惠的产品,不过从整个行业的运转模式来说,很难说到底是不是好事。

供应商降价有奇招

如果不看这届北京车展高热度的新车和 " 车模 ",把焦点放在 智能领域,小通注意到除了高性能、高算力之外,低成本硬件也成为更多供应商的主要卖点。

智驾科技供应商地平线,发布了征程 6 智能驾驶计算方案。征程 6 系列推出六个版本,其中征程 6P 的算力达到 560TOPS,单颗征程 6P 就可以支持全场景高阶辅助驾驶。官方表示,基于征程 6P 的硬件系统成本可以做到一万元以下,面对支持高速高阶智驾的征程 6E,不仅性能提高 40%,硬件系统成本还下探了 40%。

基于这套芯片平台不少自动驾驶头部企业纷纷跟进,其中轻舟智航发布了基于征程 6 的中高阶智驾解决方案;易航智能首次推出基于征程 6E 的城市智驾方案;鉴智机器人推出的 7VnR 鱼眼 NOA 极致性价比解决方案中,同样用上了基于征程 6 打造的 PhiVision 2.0 纯视觉感知产品。

针对成本比较高的激光雷达,禾赛科技放弃了瞭望塔式设计,而是将其继承到前照灯单元内,不仅降低了风阻,还节约了材料成本;一径科技推出性价比产品 ZVISION EZ5,最高支持 192 线,而且还对光窗面积、转镜尺寸进行了优化,得以进一步压缩成本。

打造高性价比的硬件只是降本的方式之一,提高集成度也能有效降低线束、传感器等方面的成本,舱驾融合则是其中的代表。(所谓 " 舱驾融合 ",就是将数字座舱和智能驾驶形成一体控制域。)

高通是 " 舱驾融合 " 的先行者,在 2023 年 1 月份推出了 Snapdragon Ride Flex SoC,只需一颗 SoC 芯片就可以同时支持数字座舱和 ADAS。在这届北京车展期间,高通和大疆车载公布了成行平台智能驾驶解决方案和舱驾一体解决方案。

主推性价比车型的哪吒 ,在这届北京车展期间与高通、车联天下联合,将首发基于 Snapdragon Ride Flex 平台的舱驾融合方案,在保证性能的前提下进一步压缩成本。北斗智联、博世等供应商也提供相应的舱驾融合解决方案,其中博世解决方案的总成本可降低 30%。

在这样的背景下,行泊一体、舱泊一体的融合形态也被衍生出来,值得注意的是,四维图新,以及来自英国的科技公司安波福,更是推出舱行泊一体化融合方案,相当于在 " 舱驾融合 " 的基础上增加了自动泊车这一控制域,这一方案还能降低 20% 的成本。

往年的大型国际车展上,供应商承担着 " 技术先行者 " 的身份,比的是芯片算力、硬件实力,以及各种参数,为的是寻求与车企的合作。如今,智能座舱、智能驾驶领域所需要的硬件配置不再是高端产品的专属,而且随着哪吒 、零跑 等品牌推出打着 " 智能平权 " 旗号的车型之后,供应商自然需要开发出价格更低的定制产品。

" 高性价比 " 这一底牌,在市场中很容易起到作用,应付对供应商知根知底的车企,效果更为显著。

供应商必须 " 主动 " 降价

车企在供应商面前本质上也是一名消费者,而车企敢于将压力施加给供应商,除了本身的降价需求之外,供应商之间暗流涌动的竞争也迫使自己必须做出改变。

近两年,新能源和智能化在 行业的持续深入,催生出新的供应商,北斗智联、鉴智机器人等诞生至今还没有五年时间,商汤、大疆等科技巨头,也纷纷投入到智能 的领域。据小通的不完全统计,提供自动驾驶算法与解决方案的知名供应商就有将近 20 家,提供激光雷达的知名供应商也有 10 家左右,芯片、车联网、云服务等领域的供应商也有不少。

显然,新能源车市已经从 " 增量竞争 " 转化到 " 存量竞争 "。在 " 增量竞争 " 时代,车企需要更强的技术来扩大知名度,自然会与头牌供应商合作,但来到 " 存量竞争 " 时代,车市淘汰赛拉开帷幕。根据中汽协公布的数据,2023 年,新能源车的产销量突破 900 万辆,市场占有率达 31.6%,预计今年的新能源车销量将在 1150 万辆左右。

显然,新能源车市已经从 " 增量竞争 " 转化到 " 存量竞争 "。在 " 增量竞争 " 时代,车企需要更强的技术来扩大知名度,自然会与头牌供应商合作,但来到 " 存量竞争 " 时代,车市淘汰赛拉开帷幕。根据中汽协公布的数据,2023 年,新能源车的产销量突破 900 万辆,市场占有率达 31.6%,预计今年的新能源车销量将在 1150 万辆左右。

然而,这 250 万辆左右的增量,似乎无法满足各家新能源车企在年初定下的销量目标。

比亚迪定下了至少增长 20% 的年销量目标,按照去年 300 万辆的基础来算,比亚迪已经占据了 60 万辆的销量增量;理想 定下将近 43 万辆的增量目标;小鹏 的增量目标是 14 万辆,这一水准看似没有那么高,但已经要求今年业绩翻倍……在这么多新能源车企中,似乎只有蔚来的销量目标有所下调。

" 蛋糕 " 就这么大,每一家车企都有机会完成目标,但可以肯定的是不会所有人都能吃饱。

供应商赚取利润的主要方法本就是大规模量产,订单总量上去了,只是单价下探得严重。当某个供应商接受车企的订单后,必然会引起连锁反应。

以芯片为例,国产 ESP 芯片的价格已经降至 10 元一颗,迫使海外的芯片公司加入价格战,其中美国德州仪器的 ESP 芯片下降到 12 元一颗,而这颗芯片在一年之前还是 1500 元;德州仪器的 TPS51200DRCR 芯片,也从 70 元降至 1 元。

还有一个对供应商而言不算特别好的消息,像比亚迪集团、吉利集团等大厂,本身拥有足够强大的智能 供应链,当中不少技术还处于领先水准,比如吉利自研的中国首款车规级 7nm 智能座舱芯片龙鹰一号,综合算力是主流车规芯片高通 8155 的两倍;比亚迪宣布自研、自产算力达到 1000TOPS 和 2000TOPS 的舱驾一体芯片。

车企自产自足,不仅不用担心被供应商 " 卡脖子 ",还增加了与供应商谈判的筹码。

至于是少赚点钱,还是自己想办法压缩成本来保证利润,那是供应商的策略问题。毫无疑问," 生存 " 成为供应商的关键词,现在已经没有一家供应商可以躺着赚钱了。

智能 ,即将迎来 " 平替时代 "

王传福所说的 " 的上半场是电动化,下半场是智能化 ",已经成为行业共识。

上半场,新能源车企比拼的是能耗、续航、安全等硬实力条件,比到最后,本质上比的是谁可以将续航更长、充电速度更快的高端技术更快下放到平价产品上。

小米 SU7 的 " 火爆 "、订单突破 2.1 万辆的智己 L6、起步就是 688km 的 20 万级纯电动轿车极氪 007 等等,都是高端技术下放而迅速获得消费者青睐的代表作。

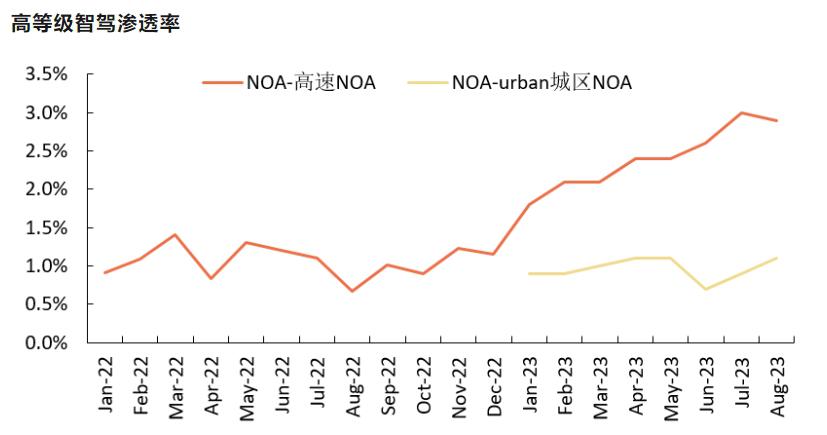

下半场的比拼已经开始,智能化被更多车企强调。根据高工智能车发布的数据,截至 2023 年 8 月份,搭载高速 NOA 系统车型的智驾渗透率在 3% 左右,搭载城区 NOA 系统车型的智驾渗透率在 1% 左右。

在小通看来, 的下半场也不可避免地走上半场相似的道路——一开始比谁的技术更高端,但当技术趋于同质化后,最后比的是将高端技术下放的速度。寻求更廉价的方案已成为车企共识,智能唯有形成规模化之后才能形成足够的影响力,而规模化的前提自然离不开降低成本。

" 省钱达人 " 马斯克在 2019 年提过," 昂贵的传感器是不必要的 ",不仅没有配备激光雷达,超声波雷达和毫米波雷达等基础硬件在新款特斯拉车型也相应被移除,坚定地站在低成本的纯视觉方案阵营中,极越 也紧跟其后。

单个摄像头的成本就几十美元,激光雷达的单价就高达 1000 美元,但激光雷达贵有贵的道理,测量的准确性高、信息获取能力更强,还不受环境光线变化的影响。为此,小鹏、鸿蒙智行等品牌走无图路线,通过砍掉高精地图的成本来降低智能 的购车门槛。

虽说此举确实把高阶智驾渗透到 20 万元以内的主流消费市场,但激光雷达仍是大头,想要降低激光雷达的成本还得看供应商。

多家车企都将今年当作是智驾大规模商用的元年。极越智驾今年将开通两百座以上城市的 PPA;智己计划在 6 月推出无图 NOA,今年内百座城市实现通勤模式等高阶功能;昊铂的城市 NDA 功能,也将会在 9 月份全国开放。

理想 董事长李想直接道出市场未来的残酷现状:" 就像你买了一个二三十层的楼房,它是有没有电梯的差别。以后在中高端车市场,如果不能提供城市 NOA,消费者就是买和不买的差别。"

此时,供应商提供的 " 高性价比 " 解决方案很对车企的口味了。

纵观国内市场,打响 " 智能平权 " 第一枪的应该是大疆车载。小通了解到,大疆车载前期实现的 7 个摄像头 +21TOPD 算力的核心智驾系统,成本在 5000 元左右,而最新推出的 10 摄像头 +21TOPD 算力的核心智驾系统,已经可以实现不依赖高精地图的城市 NOA,而且成本只在 7000 元左右,宝骏悦也 Plus、奇瑞 iCAR 03 等 10 万级别的新能源车也能率先应用。

平心而论," 智能平权 " 确实往前走了一大步,但从已经搭载高阶智能驾驶系统的车型来看,他们的市场销量似乎没有获得太多消费者的认可。

平心而论," 智能平权 " 确实往前走了一大步,但从已经搭载高阶智能驾驶系统的车型来看,他们的市场销量似乎没有获得太多消费者的认可。

宝骏悦也系列,上市前期仍有 3000 辆左右的月销量水准,但进入今年以来,月销量水准已经跌至 1000 辆以下,即便推出官方当时声称 "20 万元以内唯一搭载量产交付的无图城市记忆领航辅助系统 " 的宝骏悦也 Plus,似乎也没有将这一车系从水火之中救出来。

通过选装智驾包的形式来拉低售价的哪吒 X,在销量方面也比较尴尬,在今年 1 月份还有将近 5000 辆的月销量水准,但 3 月份的销量已经不到 1000 辆。小通查询哪吒 X 的周销量数据,发现其周销量保持在 50 辆左右,俨然没有年初时的增长态势。

明明智能驾驶的门槛已经很低了,但为什么仍然没有消费者愿意为之买单?

理由其实很简单,虽然消费者对智能驾驶的信任度和依赖在逐渐提高,但 是大宗消费品,续航、安全、空间等依然是大部分普通消费者买车时最看重的因素。

现在看回这两款产品,宝骏悦也系列的竞争力并不强,综合 200 多公里的续航里程,2110mm 的轴距水平,顶配车型只给到两个安全气囊等多方面表现,注定只是小部分用户的 " 城市通勤大玩具 "。

哪吒 X 身处竞争尤为激烈的紧凑型纯电动 SUV 市场,比亚迪元 PLUS、AION Y 等对哪吒 X 构成较大的品牌力威胁,其次在用户比较关注的性能和空间上,哪吒 X 确实没有太明显的优势。

消费者想要的 " 智能平权 ",并不是需要一款只要智能化足够高的平价产品,而是需要一款在保证硬实力条件的基础上,智能水平足够高的平价产品。宝骏悦也系列、哪吒 X 之所以没有畅销,只是犯了前者这一错误:科技平权不应该以牺牲用车体验为前提。

按照供应商和车企的规划," 智能平权 " 仍是车市竞争下半场的主流,只是在这过程中,某些车企把重点搞错了。

写在最后

去年年底,奔驰、宝马等多家品牌获得了 L3 自动驾驶道路测试牌照,可以预见会有越来越多的车企加入 L3 自动驾驶道路测试的行列中,智能化将会成为车企的重要需求之一。

就在这样的环境下,供应商用低价策略确实可以迎合车企的需求,但小通其实有两个担忧。

一是成本下降是否意味着质量也会随之下降?站在消费者的角度,大多数的他们并找不到 供应链上游的具体情况,如果供应商在面对车企的高压时,为了降低成本只是交付质量刚刚合格的产品,愿意接受的消费者不会太多。

二是从技术发展的角度,如果供应商仅仅通过减配等方式来压缩成本,而这一过程中没有采用新技术,那么这场供应商的价格战就是一场 " 内卷 "。更让小通担心的是,倘若厂家在接受投标时只秉持着 " 价低者得 " 的理念,看似在价格战中唯一获益的消费者,本质上买到的产品只是 " 一分钱一分货 ",并没有享受到科技改革带来的低价和高效。

此外,供应商和车企其实站在 " 同一艘船 " 上,压价行为可能导致供应商与车企之间的关系变紧张只是其次,最担心的事是 " 一荣俱荣,一损俱损 "。

表明上,供应商利润的持续压缩,对研发方面的投入相应会减少,甚至还会导致财务困难。但是 的供应链比其他行业都要长,从短期来看,供应商的价格战可能会引发行业洗牌,淘汰一些技术跟不上的供应商,但从长期来看, 行业供应链中断的风险有所提升,而且技术创新和产品改进也会受到限制,说白了降价并没有反哺于行业发展。

价格战不消停,车市的寒气已经传递到每一位供应商,能让供应商们逃出这场 " 内卷 " 的方法,不仅要主动降本,还要主动增效,更要全面覆盖车企的需求。

来源:电车通