高瓴资本作为 LP 的时代天使,凭借本土先发优势,与国际巨头爱奇科技在国内隐形正畸市场形成双寡头的态势。但厂商之间的争夺和集采的拱火,使得国内市场进入 " 以价换量 " 之际,这客观加速了时代天使出海谋生的步履。面向国际市场,失去地利这一比较优势后,时代天使全球化之旅注定不会容易。

错颌不是病,正畸却是 " 药 "

简而言之,错颌畸形是指牙齿不整齐。业界通常将其分为三种级别类型:说到底,错颌畸形是因牙齿未按照既定的成长路径 " 对号入座 ",导致观感和功能在一定程度上遭到破坏,本质上并不会对身体的健康带来威胁(即使牙齿东倒西歪也不会妨碍长个子和上吨位)。

虽然错颌畸形不是病,不存在治疗意义上的刚性需求,但是正畸矫治却是一剂 " 药 ",用来满足在消费升级大趋势下人们对外在形象美化的精神需求。

传统的正畸矫治方法主要包括配戴金属牙套、舌侧矫治器、陶瓷牙套等,通过在牙齿上粘结托槽和弓丝施加适当的力来移动牙齿,从而达到整形的目的。

在技术上能够实现结果之后,厂商开始围绕着矫治过程中的美观感、卫生环境和舒适度发力;在 1998 年,美国爱奇科技(品牌名为 " 隐适美 ")推出第一款可拆卸的隐形牙套将正畸产品带向了新的高度;

可拆卸功能便于清洁及口腔健康,更重要的是美化了矫治过程从而降低消费者的心理负担:因为在传统方式下,两年左右的矫正期需要时刻配套着牙套,高度 " 可视化 " 的牙套让潜在消费者对 " 钢牙妹 " 和 " 钢铁侠 " 的称号心生畏怯。

牙医们的智囊团

牙科一直以来都是一门技术活,不论是补牙、种植牙还是正畸矫治,都高度依赖临床牙医的专业水平,患者在诊治中几乎全程都是 " 谨遵医嘱 "(例如补牙、种牙选用材质、品牌基本都是由牙医推荐)。

因此牙医就成为了正畸厂商与终端用户的连接者,站在厂商的角度上看大体呈现出 B2b2C 的商业模式,更重要的是牙医在牙科产业链中堪比 " 掌上明珠 "。

对于牙医来说,选择何种材料何种手段与其知识水平及学习能力高度相关。

隐形正畸矫治方式(及其产品),虽然相比传统方式具有众多优点,但也为存量牙医带来了转换成本:采用新的矫治产品及方式,意味着需要再学一门手艺;但如果转换失败,则导致口碑丢失以至于大幅削弱了吸金能力。

因此,对于正畸行业后来者(隐形正畸厂商们),不单单是提供产品,还需要提供技术培训和支持,扮演的角色并非是供应商或者方案提供商,更像是牙医们的智囊团。

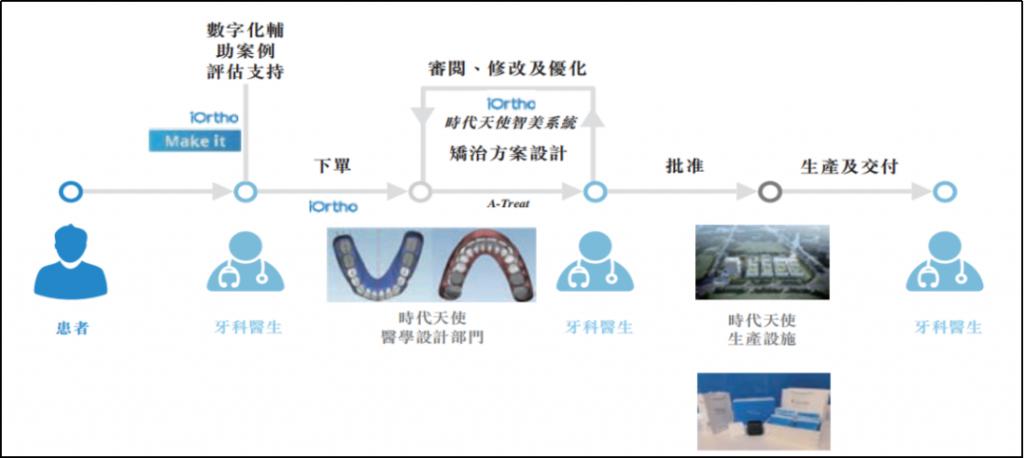

以时代天使为例,合作牙医通过口内扫描仪获得客户的口腔环境后,连同基础数据,上传至时代天使的云服务平台 "iOrtho" 进行下单,然后开启治疗案例。而时代天使的医学设计图团队则为牙医制定矫治方案(以及后续的审阅、修改及优化)和生产相应的产品,并且在数字化的支持下将治疗过程可视化、可预期化。

从商业的角度上看,隐形正畸矫治的优势激发了潜在的消费能力,也为掌握新技术的牙医们带来增量市场;但是机会成本的存在,使得靠技术活吃饭的牙医的更注重经济效益;从终端产品来看,材质之间或有略微差异但仍高度同质化,厂商之间对 B 端群体的说服力,更取决于其赋能的 和广度。

从市场份额来看,全球隐形正畸市场呈现一超多强的态势,由爱奇科技的隐适美领衔,占近 60%;而国内市场则呈现双雄争霸的局面,时代天使和爱奇科技分别各占约 40% 的份额。

国内外市场份额的差距在于,尽管爱奇科技在 1998 年便推出首款隐形正畸矫治产品,而时代天使的首款产品在 2006 年才获得国家药监局批准上市,但隐适美直到 2010 年才获批进入中国市场。

更重要的是,消费水平与美护意识的滞后,以及牙医专业水平的培养长周期,使得两家企业在国内市场几乎处在同一起跑线上。

2015 年国内隐形正畸矫治市场仅 2 亿美元(占正畸市场仅 5.88%),同期全球隐形正畸矫治市场规模为 40 亿美元(占比 10.02%);直到 2020 年,国内隐形正畸矫治市场提升至 15 亿美元(渗透率为 18.98%),同期全球市场提升至 122 亿美元(渗透率为 20.54%)。

对于隐形正畸矫治赛道的玩家而言,先发优势及其重要:

(1)因为该医疗器械是高度依赖 b 端渠道的(尤其是牙医群体),越早进入市场则意味着率先搭建销售网络;

(2)对于牙医们来说,转换成本之高需要厂商有更强力的保障,因此厂商案例数的积累成为赋能的核心竞争力;越早进入市场应用就越早积累案例,积累更多的案例反过来不断提高临床支持能力——终端应用与赋能之间形成了网络效应。

因此,先发优势才是企业的核心护城河,国内呈现的双寡头局面非外力干扰下大概率会长期保持。

国内多重压力,加速出海谋生

2018 年至 2023 年,时代天使营业收入自 4.88 亿元增长至 14.76 亿元,CAGR 为 24.78%;累计案例数自 7.7 万增长至 24.5 万,CAGR 为 26.05%;净利润自 2018 年的 0.58 亿元持续增长至 2021 年的 2.86 亿元后拐头向下,2023 年创上市前后三年以来新低。

从市场规模上看,相比海外发达国家而言,国内正畸市场预计到 2030 年仍有 10 倍的空间。

蓝海市场与寡头垄断的背景下,时代天使也面临着压力:正畸矫治毕竟属于进阶需求,消费分级压力导致国内需求增长放缓,2022 年案例数仅增加 700 例;而 2023 年剔除海外 33000 例之后同比增加 28100 例。

前提是进入了 " 以价换量 " 的时代—— 2022 年 10 月,在陕西省牵头下组成的 15 个省份联盟对正畸耗材进行集中带量采购,平均降幅在 30% 到 44% 之间。

而时代天使降幅三款入围产品分别降价 30%、30% 和 23.33%,但是从毛利率水平来看影响并不显著(2022 年仅下降 3.12 个百分点,2023 年反而提升了 0.5 个百分点)。

事实上,国内市场的竞争在 2021 年已经开始,当年时代天使案例数和营收分别同比增长 33.14% 和 55.88%,但整体毛利率大幅下降 5.45 个百分点至 65.02%;集采或只是为行业竞争 " 添油加醋 " 罢了。

国内竞争的加剧让时代天使加速出海节奏,在 2022 年 10 月收购巴西正畸产品制造商 ADITEK DO BARSIL S.A. 布局南美市场,并在相继美国、欧洲和澳大利亚设立子公司开启全球化进程。

但是面对占据近 60% 的国际巨头爱奇科技和其他外资品牌,时代天使则不具备先发优势,因此开始大幅增加销售费用以期待虎口夺食,但仅就目前来看仍无甚经济效益(2023 年销售费用率激增至 33.4% 拖累净利润)。

是为结语:

蓝海也好、寡头也罢,只要是可选产品 / 服务,商业竞争就永不停歇。曾被赞誉为 " 微笑第一股 " 的时代天使,在上市初市值一度高达 800 亿港币,超 400 倍的估值水平未能等到高成长的利润将其消化,反而一路下跌至今,仅值 109 亿港币,而龙抬头之日尚未可知。

来源:卿照