行业主要上市公司:国药控股 ( 01099.HK ) ;上海医药 ( 601607.SH ) ;华润医药 ( 03320.HK ) ;九州通 ( 600998.SH ) ;南京医药 ( 600713.SH ) ;华东医药 ( 000963.SZ ) ;英特集团 ( 000411.SZ ) 等

本文核心数据:医药工业 ; 市场规模 ; 区域占比 ; 企业类型等

产业概况

1、定义及特征

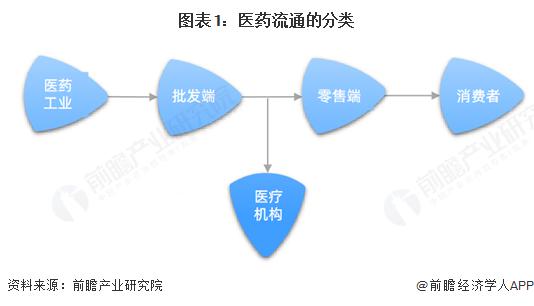

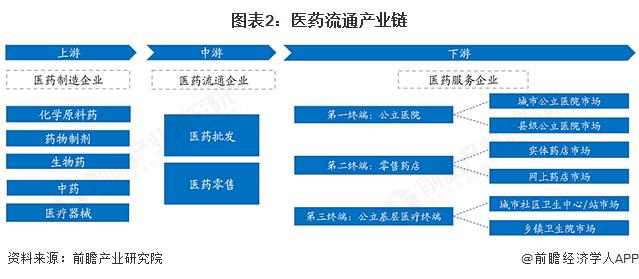

医药流通是指连接上游医药生产厂家和下游经销商以及终端客户的一项经营活动,主要是从上游厂家采购货物,然后批发给下游经销商,或直接出售给医院、药店等零售终端客户的药品流通过程。商品流通的一般渠道可分为两个环节,批发往往具有量大、毛利润低的特点,而零售业务则具有高毛利、高销售费用的特点。

2、产业链剖析:主要包括批发和零售环节

2、产业链剖析:主要包括批发和零售环节

商品流通的一般渠道可分为两个环节:批发环节、零售环节 ; 但由于医药不分业,中国药品流通领域有三个环节:药品批发环节、药品零售企业、医院门诊药房以及现在的医药电商。其中,医院门诊药房作为特殊的、具有垄断地位的零售环节,占据了主要的流通市场,药品零售通过医院、基层医疗机构、零售药店等渠道将药品最终流入到消费者手中。

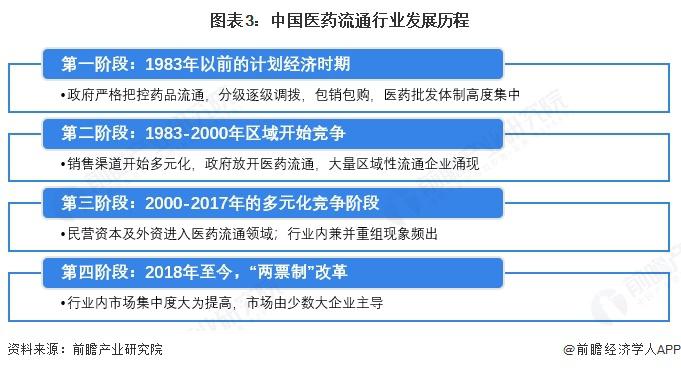

我国医药商业在历经多次变革浪潮,从计划经济时期的医药局、二级三级批发站架构,到改革开放后的中国医药总公司和各地医药公司的架构,再到 " 两票制 " 改革后出现的全国性几大龙头和地方龙头共存的整体格局变迁。第一阶段是 1983 年以前的计划经济时期,我国医药流通业实行计划医药分销体系,中国医药局 ( CFDA 的前身 ) 通过中国医药公司下设 6 个一级批发站,全国各省直辖市设立二级批发站,市地县设立三级批发站。一级批发站向二级批发站调拨药品,二级批发站再向三级批发站分销药品,最后药品进入零售终端医院及药店。

第二阶段是 1983-2000 年区域开始竞争,各省市的二级批发站不断发展壮大成为区域性流通企业,上海医药、南京医药等上市向资本市场募集资金。这一阶段医药商业运行状况即企业规模小 ; 数量多、产品重复多 ; 企业集约度低、利润率低、管理效率低。

第三阶段是 2000-2017 年的多元化竞争阶段,2000 年以后,随着医药商业流通领域的开放,民营资本和外商资本开始进入,新的商业模式也开始出现,产业内兼并重组风起云涌,行业内兼并收购形成 3 家全国性的公司以及 10 多家区域性的公司。

第四阶段是 2018 年至今," 两票制 " 改革,是指药品从药厂卖到一级经销商开一次发票,经销商卖到医院再开一次发票,减少流通环节的层层盘剥,并且每个品种的一级经销商不得超过两个,以期进一步降低药品虚高价格,减轻群众用药负担。

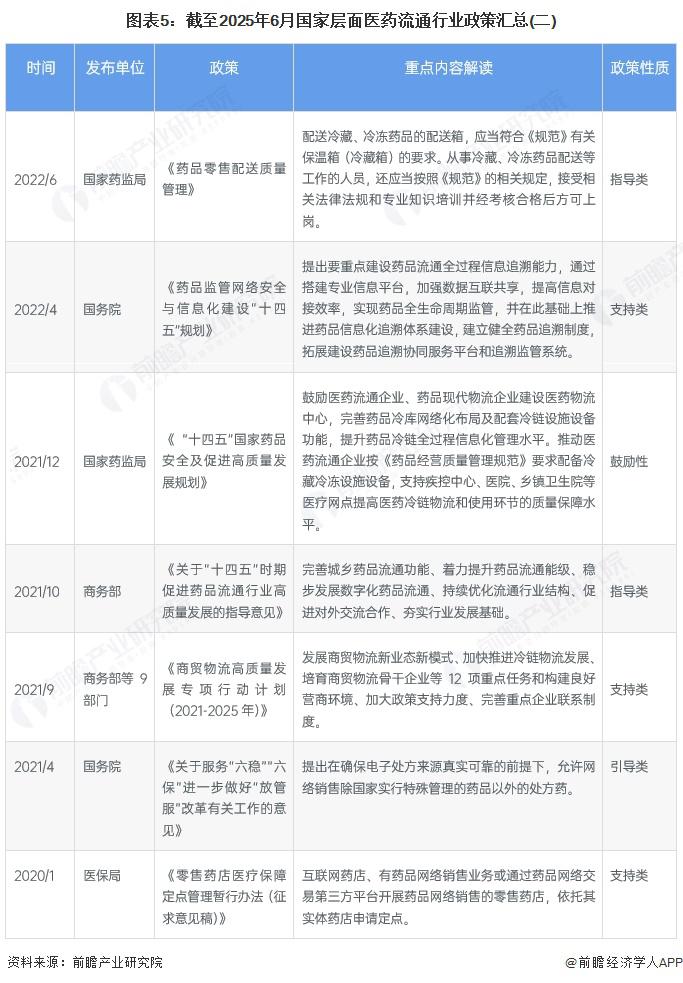

医药流通政策上,政策提出 2025 年要形成超级综合药品流通企业,行业迎来发展机遇。目前医药流通企业规模持续扩大,市场集中度持续提高,医药流通行业整体呈现规模化、集中化趋势。未来行业集中度有望进一步提升,大型连锁龙头企业有望享受政策红利。国家层面医药流通行业政策汇总如下:

1、医药工业加速结构调整

根据国家统计局数据,2024 年规模以上医药工业增加值同比增长 3.4%; 化学原料药、医疗仪器设备及器械两个子行业营业收入和利润实现双增长 ; 中药饮片、生物制品、药用辅料及包装材料等 3 个子行业利润为负增长 ; 化学制剂、中成药、制药专用设备等 3 个子行业营业收入和利润均为负增长。

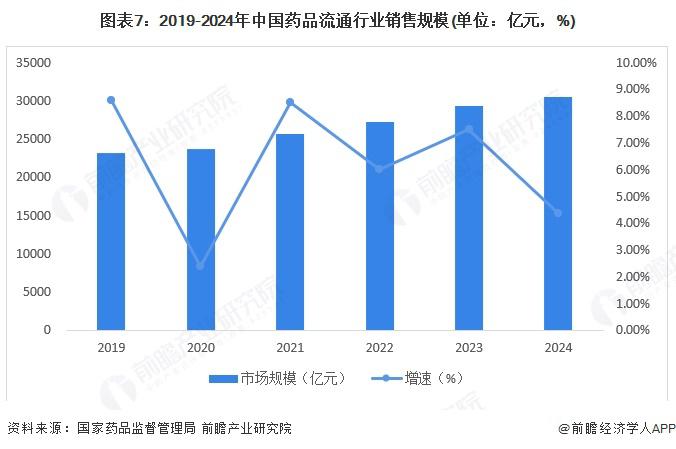

根据国家药品监督管理局数据显示,2019-2023 年,全国药品流通市场销售规模稳步增长。统计显示,全国七大类医药商品销售总额 29304 亿元,扣除不可比因素同比增长 7.5%。2024 年,全国药品流通市场销售初步测算为 3 万亿元,同比增长 4.4%。

3、医药流通直报企业收入 2.3 万亿元

3、医药流通直报企业收入 2.3 万亿元

2015-2024 年,医药流通直报企业收入不断增长,根据国家药品监督管理局数据显示,2023 年,全国药品流通直报企业主营业务收入 22362 亿元,扣除不可比因素同比增长 8%,约占全国七大类医药商品销售总额的 86.2%; 初步测算,2024 年医药流通直报企业收入 2.33 万亿元,同比增长 4.2%。

在全国药品流通直报企业中,国有及国有控股药品流通企业主营业务收入 13820 亿元,占直报企业主营业务总收入的 61.8%; 股份制企业主营业务收入 7424 亿元,占直报企业主营业务总收入的 33.2%。外商及港澳台投资企业主营业务收入占直报企业主营业务总收入的 2.5%。私营企业主营业务收入占直报企业主营业务总收入的 1.4%。

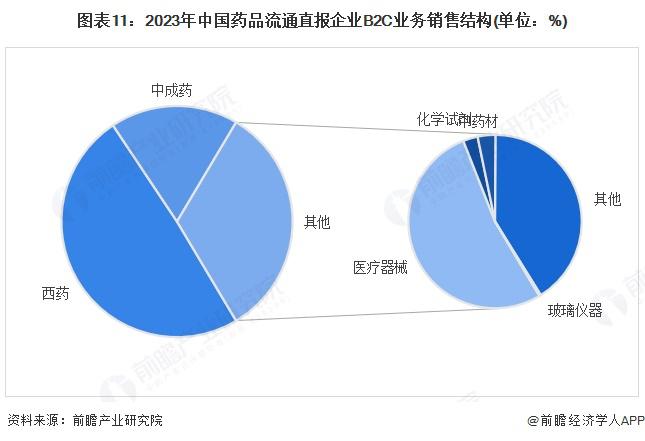

5、医药电商行业中 B2B 占比 50%

医药电商直报企业销售总额为 2489 亿元,占同期医药销售总额的 8.5%。其中,B2B 占医药电商比 50%,B2C 占医药电商比 5.6%。B2B 与 B2C 销售结构差异较为明显,B2B 业务主要集中在西药类,其次是中成药类 ; 而 B2C 业务主要集中在西药类、中成药类、医疗器材类,其次是其他类。

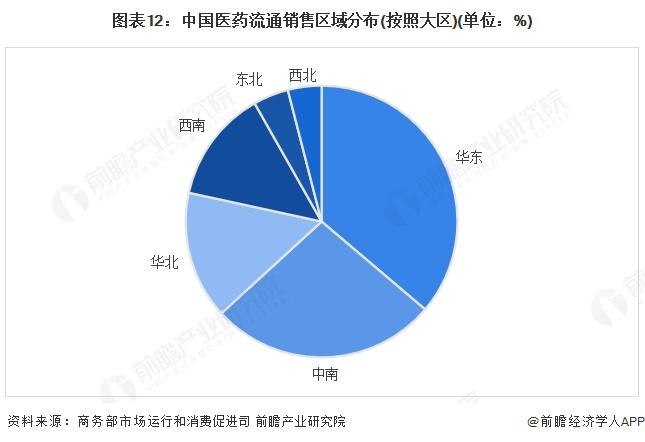

1、区域竞争:华东地区占比 36%

2023 年,全国六大区域销售额占全国销售总额的比重分别为:华东 36.2%,同比下降 0.2 个百分点 ; 中南 27.0%,同比下降 0.2 个百分点 ; 华北 15.2%,同比上升 0.3 个百分点 ; 西南 13.4%,与上年持平 ; 东北 4.2%,与上年持平 ; 西北 4.0%,同比上升 0.1 个百分点。其中,华东、中南、华北三大区域销售额占全国销售总额的 78.4%,同比下降 0.1 个百分点。

2、企业竞争:第一梯队是全国性批发巨头

2、企业竞争:第一梯队是全国性批发巨头

目前我国医药批发行业企业按照销售规模可以划分为三个竞争梯队。处于第一梯队的是四家全国性批发巨头,中国医药集团、上海医药 ( 集团 ) 股份有限公司、华润医药控股有限公司及九州通医药集团有限公司,主营业务收入在千亿以上水平 ; 处于第二梯队的是广州医药、南京医药、重庆医药、瑞康医药、安徽华源等,业务布局以发展核心地区为主,营收在千亿以下,但同时有形成一定规模 ; 其他绝大多数企业则处于第三梯队。

产业发展前景及趋势预测

产业发展前景及趋势预测

1、发展规模:2030 年市场规模超过 4 万亿元

未来,医药流通行业集中度将提高、流通环节减少、流通成本降低、药品质量与安全得到保障。主要措施包括推行现代物流标准、鼓励大型企业兼并重组、实施药品电子监管码、以及最具革命性的 " 两票制 " 政策。全国性和区域性龙头企业崛起,中小批发商大量退出或被整合。此外,行业向规模化、集约化、专业化、信息化方向发展,逐步构建起更高效、透明、规范的现代医药流通体系。初步测算,2025-2030 年市场规模年复合增速为 5%,2030 年市场规模超过 4 万亿元。

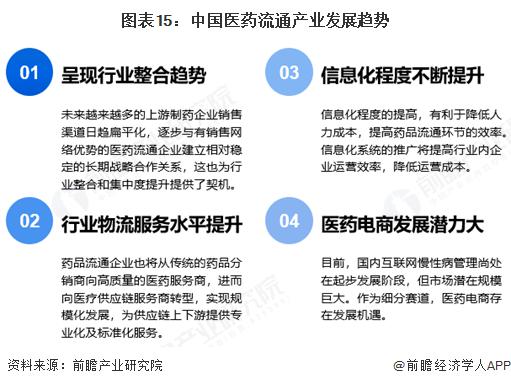

2、发展趋势:行业不断整合,信息化程度提升,服务能力提升等

2、发展趋势:行业不断整合,信息化程度提升,服务能力提升等

未来越来越多的上游制药企业销售渠道日趋扁平化,这也为行业整合和集中度提升提供了契机。信息化程度的提高,有利于降低人力成本,提高药品流通环节的效率。药品流通企业也将从传统的药品分销商向高质量的医药服务商,为供应链上下游提供专业化及标准化服务。目前,国内互联网慢性病管理尚处在起步发展阶段,但市场潜在规模巨大。

来源:前瞻网