钛媒体注:共享单车热潮未减,共享租车已悄然而至。在新能源 产量骤增、“共享”概念兴起的大背景下,国内涌现出不少杀入 分时租赁领域的创业公司。中国 分时租赁的市场规模有多大?用户需求如何?收入和成本又该如何计算?

本文作者丁一丁是熊猫资本投资经理,毕业于美国加州大学UCSD,获经济学学士学位,长期关注 、房产、电商、消费等领域,其将呈现对该领域的潜心观察与思考。

分时租赁不是一个新概念,若将Zipcar的成立算作起始, 分时租赁已在美国和欧洲经历了十六七年的发展,并在15、16年成为国内舆论较为关注的领域。

分时租赁的概念起源于美国,最早是从传统的 短租业务切分出时间模块更短的分时租赁业务,随后部分主机厂和创业公司也通通冲进这个领域,经过十数年的发展,以网点取还、自由取还、C2C模式为主的几大模式也已发展成熟,而在国内,玩家模式与国外别无二致。(文末附有 分时租赁典型公司案例,欢迎查阅。)

2015年起, 分时租赁在国内逐渐火热,虽然有“共享”概念的兴起为其加持,但究其本因,我们认为在政策补贴下新能源 产量大增是最为重要的背景。2014年,国内新能源 产量约为7.8万辆,而2015年陡增至34万辆,但新能源 的销量却未能跟上产量的增速,转卖为租不失为一个很好的解决方法;此外,新能源 的里程有限,用于分时租赁和短租显然更为合适。

虽然模式大都类似,但 分时租赁在中国的发展因市场情况、人群需求的不同而需另作分析。接下来,我们将从 分时租赁的市场规模、用户分析、财务模型等方面一一与诸位分享我们对这一领域的观察与思考。

一、国内出行市场与分时租赁

中国出行市场按出行距离可以大概切分为三个市场(忽略时间维度):

0-5公里的短途出行市场,5-50公里的常规中短途出行市场和50公里以上的中长途出行市场。

而分时租赁主要针对的是5-50公里的中短途出行市场。

分时租赁作为国内一种新型的自驾解决方案,其发展速度并不是很快。在2011年,国内就出现了以嘟嘟租车为代表的 分时租赁,而至近两年,分时租赁才真正意义上成为人们关注的热点。

一方面是新能源 产量骤增的大背景使然,而另一方面,也说明分时租赁面临的来自出租车、网约车等竞争对手的制约和影响仍是较大的。分时租赁的主要竞争对手除了传统的出行方式(包括出租车,地铁,公交外),还面临着专车、快车等他驾平台的竞争。在这个格局复杂的市场中,分时租赁能否突出重围,仍有待观察。

二、国内市场规模测算

根据公安部交管局2016年9月的公布数据,中国有3.5亿有 驾照的人,私家车保有量为1.4亿量,高达2亿的驾照持有者有自驾需求却没有车。我们按5%渗透率算 分时租赁的使用用户,假设每个用户每周使用2次分时租赁,客单价30,全国市场规模大概648亿,这是相对乐观的情况。

中国的 分时租赁市场有着分布极其分散、地域性强的特点,而综合考虑交通情况、消费习惯等因素,一线城市对分时租赁的需求是不言而喻的。

我们就以北京的数据来看分时租赁的市场潜力:

根据北京市公安局公安交通管理局,截止2016年5月,全市机动车保有量565万辆,有1012万人拥有驾照(此处忽略正在考驾照的人以及有驾照有车但也有需求的人)我们简单相减一下,得出447万有驾照没有车的目标人群。

假设5%的人有租车出行的需求,每人每周需要用车2次,则每周需要用车44万次,除以7得到日均用车需求为6.3万次。假设每辆车每天使用6次,也至少需要1万辆车才能满足需求。然而目前北京分时租赁公司中车量最多的也不超过1000辆车,市场空间巨大。

三、分时租赁用户分析

分时租赁属于自驾类解决方案,用户的核心诉求还是以通勤和多点出行为主,在与他驾出行平台的竞争时可以获取一定量的有更加垂直细分需求的用户。

使用分时租赁的用户分为了两类,即有车和无车的自驾用户。这2类用户的核心需求基本类似,都是通勤和多点出行,无车有驾照用户的使用频次和黏性会更高一些,同时这类用户还有练车需求可以被分时租赁所满足。

对于有车用户来说,非限号时用户的黏性和使用频次会有所降低。除此之外,天气原因(多雨,天气变冷不适宜骑车etc)以及其他特殊场景也会刺激用户使用分时租赁。当然,这部分出行需求目前其他的他驾平台也可以满足,综合看下来用户会选择类似分时租赁的主要原因包括:

工作或者家周边有分时租赁的车,方便

价格更便宜

喜欢开车/自驾需要更加标准化的服务(打车或者叫车不够标准,有可能会遇到很烂的司机,很脏的车,司机不认识路等情况)

按照现在市场上车辆的使用频次与他驾平台的使用频次和订单量对比,有这类诉求的用户基数还是相对较小,数量级和他驾平台无法相比,然而由于需求未被满足,这个市场的增长仍具潜力。

四、基础条件和商业价值

从国外的发展情况来看, 分时租赁在一个城市能否发展良好会受到很多因素的影响,这里面包括城市公共交通是否发达、效率如何、可自驾用户的密度是否足够大、区域是否有足够的停车空间等。中国有不少符合类似条件的城市,比如重庆和深圳。

分时租赁真正的想象空间是来自于两点,

一是新车购买的替代(无车有驾照人的出行需求释放),二是网约车政策带来的需求释放,即受网约车细则影响的一线城市由原先大量非本地户籍/非本地车牌车辆所覆盖的出行需求的释放。

理论上讲,当分时租赁的车辆在单个城市铺的量足够多,密度足够大,用户使用足够方便,这部分车辆将替换部分新车购买的需求。

随着前些日子京沪网约车细则正式公布,北京上海非本地户籍本地车牌的专车快车所覆盖的出行需求(目测会占总体出行需求的70%以上)会迅速释放出来,理论上来讲,部分这类出行需求将会向分时租赁进行转化,对于 分时租赁企业来说是直接利好。

但根据目前的情况来看,受制于牌照的影响,北京分时租赁的车辆规模还十分有限,无法大量满足被网约车细则释放出来的大量出行需求,上海会相对好很多。

五、 分时租赁财务模型详细解析

单从算账的角度出发,大部分电动车分时租赁公司主要还是依靠补贴获取低价的车辆成本从而赚取租金利润,然而市面上真正盈利的电动车分时租赁公司为数不多,目前只有部分区域的电动车分时租赁产生盈利。

目前国内分时租赁市场主流还是以新能源电动车为主,使用汽油车目前只有北京的途歌和重庆的Car2go,电动车和汽油车分时租赁的财务模型还是有一定区别的。

1、收入部分

收入部分主要分为2大部分,租金收入和 使用3年后的处置收入(仅限于自有车重资产模式),押金在本文中不算做收入。

(1)租金收入

这部分可以分解出来几个核心的数据指标:日订单量、每单公里数、每单平均时长、每日单量理论最高值和客单价。

我们假设收费标准电动车和汽油车一样,都是按照公里+分钟收费,即用户去某地使用汽油车和电动车分时租赁总价格一样,日单时长一样(现实情况是基本所有电动车收费会远低于汽油车)。

那么这时我们需要对比每日单理论最高值,电动车由于里程数要远低于汽油车,通常情况汽油车的里程是电动车的2倍。

拿北汽EV160和奔驰Smart对比(实际分时租赁车辆):

北汽EV160的里程为110公里左右,冬天会更低,奔驰smart里程大概为380公里左右。

假设每天运营时间都是12个小时,720分钟(真实数据汽油车高于12个小时,电动车低于12个小时),每单跑20公里,时长90分钟,每单间隔20分钟,那么按照我们的假设电动车每日最高值为5单左右,汽油车为6.5单,租金收入汽油车要高于电动车。

(2)处置收入

由于电动车大部分成本来自电池和电机,所以三年后 的残值会比较低,相对乐观估计残值为新车值的20%;而汽油车在使用三年后残值会比电动车好很多,保守估计残值为新车值的40%,远高于电动车残值。

2.成本部分

随着基础设施的普及,车辆规模密度的增多,补贴力度的变化,新能源电动车的非车辆+保险成本将会逐渐降低,而车辆+保险成本将会逐渐提高,未来有不少依靠补贴优惠盈利的分时租赁公司将会遇到很大挑战。

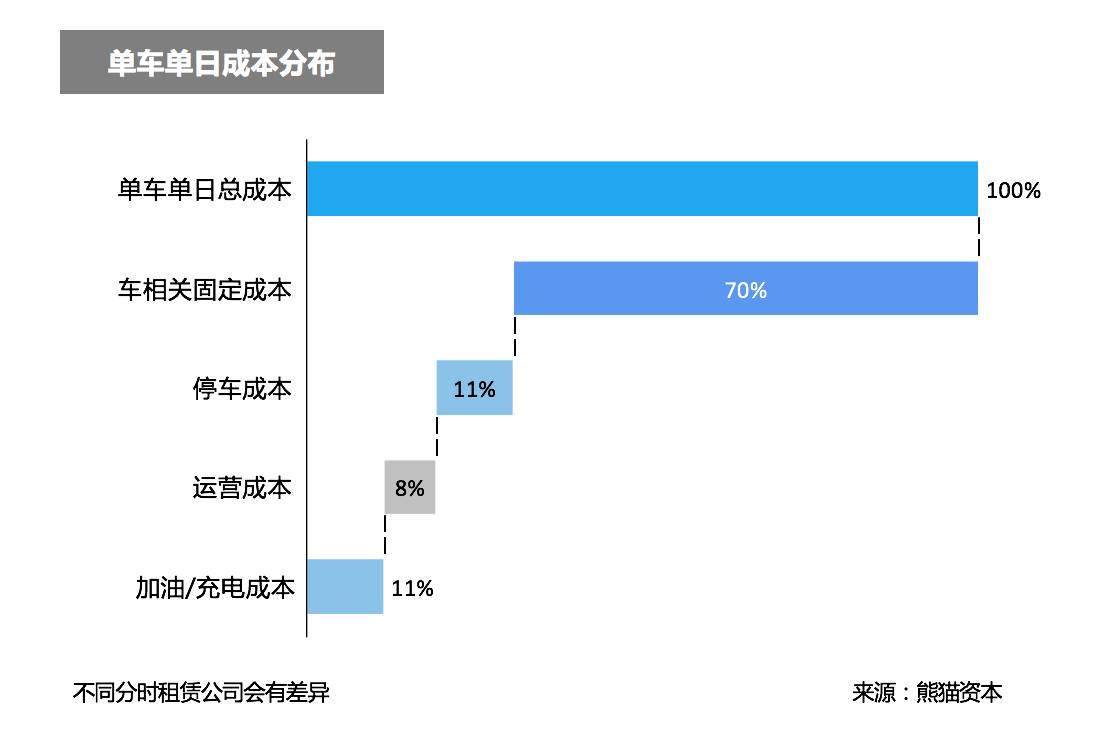

分时租赁成本部分主要包括:

车价+保险的固定成本

停车成本

运营成本(所有需要运营人员线下服务操作的)

加油/充电成本

(1)车价+保险的固定成本

目前电动车受国补、地补和厂补三重补贴后,理论上同类型车型价格会远低于汽油车的固定成本;然而这类补贴和这样的补贴力度还能持续多久,现在还不甚明朗。

(2)停车成本

目前主流的停车方式还是网点取还车(随意网点取还),如果用户愿意承担上一位用户的停车费用,自由取还车模式的停车成本理论上可以做到比网点取还车更低,但是目前看下来自由取环车模式还是会遇到多方面的很大挑战。

对于固定网点取还车和网点取还车模式来说,停车成本基本就是租停车位的固定停车成本,理论上有多少辆车就需要多少个停车位。(或者略多一些,防止单网点停车位不够。)

对于网点取车随意还车模式而言除了固定的停车成本外,还有变动停车成本。由于用户并未将车还回网点,停在了别处需要收费的停车位置,则公司与用户共同承担这部分停车费用。

对于自由取还车模式的分时租赁企业来讲,也分为固定和变动停车成本。固定停车位理论上可以少于车辆数,因为其通过晚间超低价鼓励用户把车开回家不还车,第二天可以继续使用,这段时间如果有停车费用则由用户承担。

假设每天有10%的车被用户夜间开走并不还车,那么理论上就可以减少10%的停车位。变动停车成本分为2部分,如果在用户未还车前产生的所有停车费用由用户自己承担,如果用户在还车后产生的停车费用由下一个接力用户承担或由公司承担。

(3)运营成本

随着基础设施的普及,未来电动车的运营成本会逐渐降低。目前汽油车将部分的运营成本转加给用户来承担,价格敏感的用户用车的热情和粘度会受到影响。

运营成本主要包括人员对车辆的调度成本,车辆保洁成本。

对于网点取还车模式来讲,车辆调度成本主要是夜间将车开到公用充电桩处进行充电。目前已经有部分电动车分时租赁公司开始在其线下网点安装充电桩,这样会大大提高其运营效率。

对于随意还车模式的分时租赁公司来说,调度成本主要分为两部分,一部分是调度人员将用户还车后无法获取接力订单的车调回到自己网点,或者调回到可以获取订单的位置的调度成本(还车位置离网点较远的话,用户则需要交付额外的停车费用来覆盖人员调度成本),另一部分是给车充电/加油的调度成本(用户自发为车加油/充电的比例不到20%)。

(4)加油/充电成本

目前北京上海有超过6,000个公用充电桩,深圳广州加起来超过7,000个,基本覆盖北上广深的重要区域。

单位里程相同时,汽油车的油费高于充电费用。

还是拿北汽EV160和奔驰Smart举例对比(实际分时租赁车辆):

北汽EV160跑100公里基本上要去充电,充满为23度电,每度电+服务费时1.5元,充满电跑110公里,电费总共34.5元。假设调度人员调度里程为10公里,消耗不到2度电,即电费3元,总共充电成本37.5元。

Smart充满油跑380公里,按照110公里算,每公里油费按0.45元计算,油费为49.5元;假设调度人员调度里程为10公里,油费为4.5元,总共加油费用为为54元。

结语

共享租车本质是资产管理公司,核心是如何以较低的成本获取车辆和如何以较高的运营效率获取高收入。然而,运营的效率和车辆的规模密度有直接关系,所以如何大量的铺放车量是所有分时租赁公司的当务之急。

另一方面,共享租车涉及到很多核心环节,比如停车场地,充电桩资源等,还是很重资源的生意。就目前的情况来看,只有少数几家分时租赁公司有着整合牌照,停车场和充电桩资源的能力。而汽油车在一线城市由于受到租赁牌照的限制(已无新增牌照),起量会收到很大的挑战。

共享租车的战争才刚刚开始,神州、滴滴、主机厂以及其他的玩家并未全部加入战局,也许未来又会掀起一阵新的血雨腥风。

附录:国外 分时租赁发展情况

分时租赁模式源于美国,之后在欧洲也逐渐发展起来。目前这里面发展的规模最大的几家公司包括奔驰旗下的Car2go,已经被Avis Budget Group收购的Zipcar,宝马合资分时租赁公司Drivenow,以及法国电动车分时租赁公司Autolib。

以下是几家具有代表性的公司案例:

Zipcar成立于美国,2011年4月在美国上市,估值最高时超过12亿美金,13年4月被Avis Budget Group以5亿美金收购。

产品

Zipcar是网点取还车模式(A取B还),类似美国的传统租车。目前Zipcar提供超过50种不同款的车型,覆盖两门的小型 到SUV。Zipcar除了标准的周一到周五和周末固定车型固定费用外,还有3个标准化的会员制(非会员无法使用服务)

年会员卡,70美金年费,25美金不可退还的押金

月会员卡,7美金每个月,25美金不可退还的押金

Pre-paid卡,50美金每个月(驾驶的固定费用会相对便宜,这个卡相当于gift-card,可以开zipcar一般车型6个小时)

公开数据和信息

截止至2016年4月,zipcar共有超过95万个会员,12,000辆运营车辆,在全球8个国家,超过50个城市,北美500个大学和全球50个机场运营。

2012年,zipcar全年营收为2.7亿美金,每季度都有盈利,全年净利1470万美金;会员有777,000个,9,700辆车;每个会员的营收由2011年的392美金下降到348美金

2013年被Avis Budget Group收购,全年营收为2.5亿美金

Car2go,戴姆勒集团子公司,2008年成立,根据戴姆勒16年季报显示,Car2go有14,500辆Smart(1600辆电动),在全球9个国家31个城市运营,全球使用过car2go服务的用户超过120万人。

产品

Car2go目前只有一款车型Smart fortwo(不算Car2go Black)。Car2go是自由取还车模式,找车的时候既可以在距离最近的网点里取车,或者是在附近离自己最近的地点接力别人结束驾驶的车;还车的时候可以还到Car2go的网点(网点还车),也可以直接停在任意合法的停车位置(有范围设定,基本上是网点15-25公里的这么一个范围)。

公开数据和信息

自2008年起,car2go全球的订单超过3200万个 (trips),2,2亿公里的里程。北美用户平均使用时长是19-25分钟。

2016年初,Car2go已经在罗马和米兰获取了近11万的用户,这两个城市在罗马和米兰平均每天每辆车有超过10个订单 ;Car2go在纽约布鲁克林放了450台车,平均每天每辆车7-8个订单,

截止至2016年5月,Car2go已经在9个城市停止运营,主要原因是无法获取超过1万的用户/无法保证每辆投放车辆每日被使用5次及以上

根据TSRC在2016年7月发布的北美5个城市的Car2go调研报告发现,Car2go的部分会员会因为使用Car2go而卖掉自己的车,一辆car2go的车会抑制4-9辆购买私家车的需求;据报告称,一辆car2go能够代替7到11辆私家车,减少6%至16%的 行驶距离,同时减少4%到18%的温室气体排放

![]()

Drivenow由宝马集团与欧洲 租赁公司Sixt于2011年合资成立。Sixt是德国,瑞士,奥地利和以色列最大的 租赁公司,在全球105个国家运营着近4,100个网点。

产品

Drivenow有多款宝马车型,包括电动车i3,小型SUV X1, 3系轿车和Mini Clubman.用户在使用Drivenow 时可以在使用Chargenow 和Parknow,即用户可以使用宝马与多家服务商合作的充电和停车网络。模式与Car2go类似。

公开数据和信息

截止至2015年12月31日,Drivenow在全球有超过4,000辆车,其中20%是宝马电动车i3,全球有超过580,000的用户使用过Drivenow的服务

2015年Drivenow总收入为4,700万欧元

Autolib的母公司是Bolloré,Bolloré在2007年成立共享单车公司Vélib。Vélib和Autolib作为Bolloré旗下两大出行业务线有着很强协同与互补性。

产品

Autolib用的车型是Bluecar,2015年Bolloré与雷诺公司成立合资公司,之后由雷诺进行Bluecar的生产. Bluecar使用锂电池,单次里程为250公里。

Autolib属于网点取还车模式(A取B还),用户不用承担充电及停车费用。Autolib除了分时租赁业务外,也做企业的Bluecar租赁,以及To C端的Bluecar销售,购买Bluecar的用户可以直接获得在Autolib所有充电点充电的许可。

公开数据和信息

截止至2016年7月,Autolib在全球有近4,000辆Bluecars投入运营,有超过126,000个注册用户

目前Autolib在全球3个国家,5个城市进行运营,总共有超过1,300个网点和6,200个充电点

本文信息及数据来源:

公安部交管局2016年全国机动车数据

Daimler Annual Report 2015(Including Annual Financial Report 2015, Corporate Presentation FY 2015)

Daimler Financial Services at a glance 2016

TSRC Report: The Impacts of Car2go on Vehicle Ownership, Modal Shift, Vehicle Miles Traveled, and Greenhouse Gas Emissions: An Analysis of Five North American Cities

MikosMichael_DesigningCitiesPHX.

Zipcar Annual Report 2011

Avis Budget Group Annual Report 2014, 2015; Avis Budget Group First Quarter 2015 Earnings Call

BMW and Sixt join forces with DriveNow scheme to make city driving cheaper". Auto Express

BMW Annual Report 2015

Electric 'Boris cars' are coming to London – how do they work in Paris?". The Guardian.

以及每一位和我交流过的 分时租赁企业的创业者们,祝各位一切顺利!

【来源:熊猫资本】