“华兴和美团真是好朋友,连提交上市表格都是在一起,同一时间完成,也希望更多的优质企业和我们组团前行,携手共进,互赢互利。”6月25日,华兴资本创始人包凡妻子在朋友圈感道。

6月25日,这一天对于王兴和包凡来说是第一次“裸奔”的时刻。

同一日,美团点评和华兴资本均在港交所披露招股书,这是上述两家公司财务状况第一次向公众展示自己的“肌肉”。

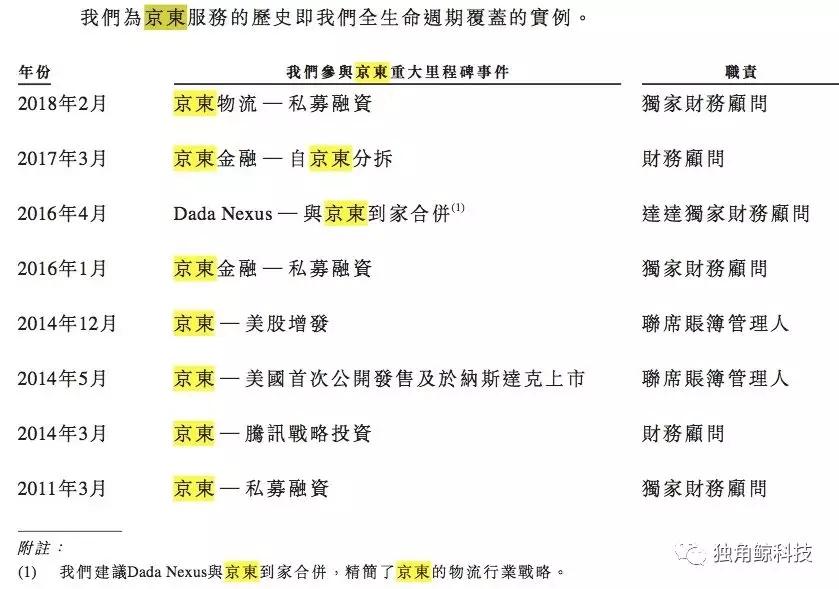

作为2015年美团与大众点评战略并购的财务顾问,华兴资本这次也担任美团点评赴港IPO的独立财务顾问。

此前,包凡创立的华兴资本曾经参与京东集团、360的IPO,以及滴滴出行、美团点评天价融资,因此,包凡也被誉为刘强东、周鸿祎、王兴背后的男人。如今,这位创业13年收割互联网“最强人脉”的男人正把自己创办的华兴资本带到了上市之路。

▲华兴资本与美团点评、京东等企业关系密切

▲华兴资本与美团点评、京东等企业关系密切

包凡主导这场资本盛宴

持股62.9%为实际控制人

6月25日,中国新经济领域最活跃金融中介之一——华兴资本正式提交赴港IPO上市申请,募集资金尚未披露。华兴资本IPO的主承销商为高盛、工银国际,财务顾问为自己——华兴资本。

招股书显示,作为华兴资本的创始人,包凡是第一大股东。此外,执行董事还包括杜永波,非执行董事为沈南鹏、李曙军、独立非执行董事为姚珏等。

华兴资本披露,2018年可转换债券转换后的股权比例显示,CR Partners持股52.70%,为第一大股东,该公司权益为包凡所拥有,再加上接受包凡指示的是Sky Alies Development Limited持股6.7%,包凡亦有权因行使根据雇员购股权计划获授的购股权而收取4,100,000股股份,约持股3.54%。包凡合计拥有约62.94%股份的权益。

此外,沈南鹏控制的Bamboo Green持股7.46%,李曙军控制的两家公司合计持股7.7%。

而CR Partners 的第一大股东FBH Partners持有其73.37%股权。包凡持有FBHPartners79%股权,其妻子HuiYinChing(持有FBHPartners21%股权)就所持FBHPartners全部股权授予包凡代理投票权。

因此,包凡在FBH Partners股东大会控制100%投票权,同时也是华兴资本的实际控制人。即包凡也是华兴资本赴港IPO资本盛宴的主导者。

为什么在此时选择上市?

华兴资本董事长包凡表示,该公司上市后的工作重点包括继续吸引人才,增加风控与运营方面的投入,并拓展国际化业务。

招股书显示,融资金额中, 40%用于扩展投资银行业务,20%用于扩展投资管理业务,20%发展私人财富管理业务,10%用于投资于所有业务的科技发展,一般公司用途占10%。

招股书披露,截至2018年3月31日,华兴资本已为约700项交易提供顾问服务,交易金额超过1000亿美元,投资管理业务所管理的资产规模约41亿美元,华兴证券(香港)已担任28项香港及美国IPO的承销商,筹资共计141亿美元(行使超额配股权后)。

华兴资本的“三驾马车”

6月25日,中国新经济领域最活跃金融中介之一——华兴资本正式提交赴港IPO上市申请,募集资金尚未披露。华兴资本IPO的主承销商为高盛、工银国际,财务顾问为自己——华兴资本。

这家服务新经济企业的投资银行和财务顾问机构主要有三块业务,包括投资银行业务、投资管理业务及A股持牌券商华菁证券。

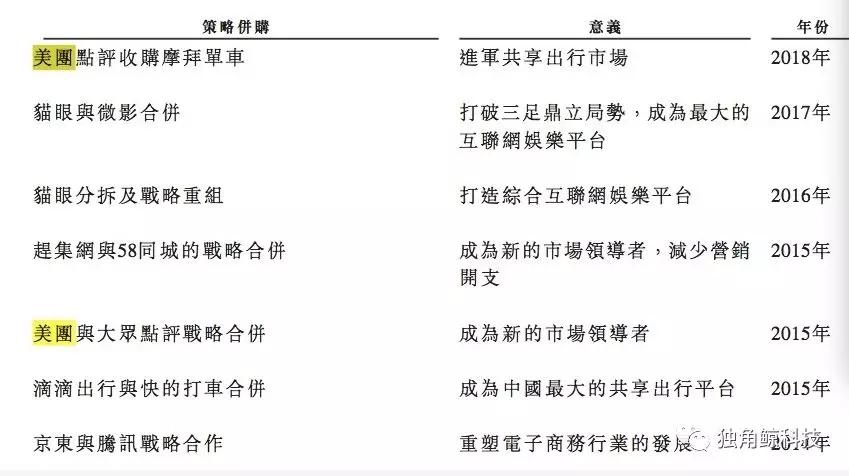

华兴资本成立于2005年,起初仅开展私募股权融资财务顾问业务。2009年,华兴资本开始并购财务顾问业务。2015年,伴随着中国互联网行业掀起并购融资热潮,华兴资本以财务顾问的身份 参与了滴滴快的、58赶集、美团点评的合并。

2016年到2017年,华兴资本又参与了京东金融分拆、猫眼微影合并等交易,2018年,华兴资本帮助美团点评收购摩拜。

这一系列案例让华兴资本广受关注,同时,华兴资本也开始在财务顾问业务之外,开展私募融资、直接投资、并购、股票承销、资产管理等金融服务,试图为企业提供全周期的服务。

根据招股书披露,华兴资本业务主要分为投资银行、投资管理及与上海光线控股合资的境内券商华菁证券三部分。其中,投行业务是其收入的主要来源,在2015年-2017年,约占其总收入的94%、79%及71%。

值得注意的是,华兴资本在2015年促成了美团与大众点评的合并,而华兴资本与合并后的美团点评在同一天递交了招股书,同时华兴资本还是美团的承销商之一。

2017年投行经营利润降71.25%

华菁证券持续亏损

截至2018年3月31日,华兴资本已为约700项交易提供顾问服务,交易金额超过1000亿美元,投资管理业务所管理的资产规模约41亿美元,华兴证券(香港)已担任28项香港及美国IPO的承销商,筹资共计141亿美元(行使超额配股权后)。

2017年,华兴在投资银行业务中获得的收入及经营利润均出现下降。其中,投资银行业务收为9886.4万美元,同比下降6%;经营利润1328.7万美元,同比下降71.25%。

但投资银行业务业务于2018年Q1出现好转。当期内投资银行业务收入2139.8万美元,同比增长43.79%;经营利润为230.1万美元,同比增加42.3%。

招股书显示,由于市场不景气,2017年,公司投资管理业务所占比重加大。其中,投资管理业务收入为1.01亿美元,同比上升176.41%;经营利润为3314.2万美元,同比增加164.16%。

除此之外,华兴资本旗下的华菁证券在2016年8月成立后持续亏损,从2016年、2017年到2018年3月31日止的第一季度,华菁证券分别亏损1610万美元、2900万美元及2800万美元。

同时,员工福利与债务利息的成本也在增加。

招股书显示, 2017年,以股份为基础的薪酬开支为820万美元,同比增加125.0%。从2016年开始产生债务利息开支,从2万美元增长到2017年的140万美元。

交易及顾问费为主营业务

华兴资本的收入主要包括交易及顾问费、管理费及利息收入三部分。根据招股书披露,华兴资本总收入虽然在逐年增长,但从2017年到2018年初,亏损正在增长。

根据文件披露,截至2015年、2016年及2017年12月31日止年度以及截至2017年及2018年3月31日止三个月,华兴资本的总收入分别为1.202亿美元、1.334亿美元、1.394亿美元、2340万美元及3883万美元。

利润在2015年、2016年、2017年、2017年第一季、2018年第一季期内则分别为2959万美元、2856万美元、-1351万美元、-245万美元、-6582万美元。

根据招股书显示,不按国际财务报告准则计算,华兴资本2017年经调整后收入为2.12亿美元,同比增长47.6%,2018年一季度调整后收入更是达到9,292万美元,同比猛增了1.75倍;在净利润方面,受益于投资银行及投资管理业务成长迅速,今年一季度经调整后净利润达3,567万美元。

文/杨砺

来源:新京报