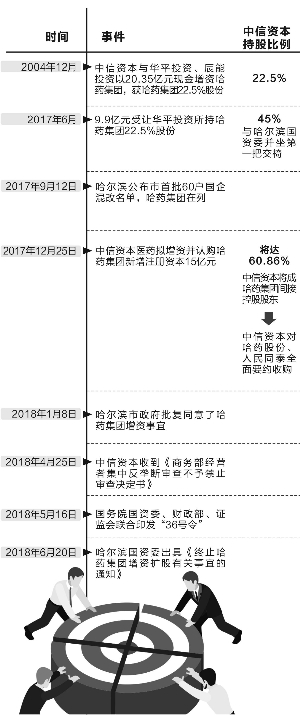

中信资本去年6月曾强调“不谋求哈药集团控股权”,然而年底签署增资协议,中信资本拟对哈药集团增资并取得哈药集团控制权,进而成为哈药股份(3.990, 0.02, 0.50%)实控人,并于去年12月28日发出全面要约收购。

在筹划近10个月后,哈药集团混改事项因政策变动戛然而止。对中信资本来说,长达13年的投资因为国企混改新政出现而卡壳,筹划控股哈药集团的动作只能搁浅。

哈药集团此次终止混改,意味着中信资本入主愿望暂时落空。若后续哈药集团再次启动混改,中信资本是否还有参与的可能?

在筹划近10个月后,国内老牌医药企业哈药集团混改事项因政策变动戛然而止。

对中信资本来说,这个长达13年的投资因为近期的国企混改新政出现了卡壳。2017年12月,中信资本拟通过旗下公司对哈药集团进行增资,增资完成后,将一跃成为哈药集团控股股东,同时也间接控股哈药股份和人民同泰(7.140, -0.02, -0.28%)两家上市公司。

证券时报·e公司记者发现,中信资本去年6月曾专门出具《说明函》,强调其“不谋求哈药集团控股权”,然而同年年底签署《增资协议》,中信资本拟对哈药集团增资并取得哈药集团控制权,进而成为公司实控人,并于去年12月28日向公司股东发出全面要约收购。前后态度南辕北辙。

6月21日晚,哈药股份和人民同泰同时发布公告,称控股股东哈药集团收到哈尔滨国资委通知,考虑到国有股东间接转让上市公司股权事项相关政策规定出现重大变化,决定终止哈药集团增资扩股事项。至此,潜伏哈药多年的中信资本,其筹划控股哈药集团的动作,只能搁浅了。

混改搁浅

回看哈药集团混改进程,证券时报·e公司记者注意到,这一涉及两家上市公司控制权的混改事项,正是由其实际控制人哈尔滨国资委推动的。哈药股份、人民同泰均自2017年9月28日开市起停牌。在历时三个月后,混改方案最终敲定。

2017年12月25日,哈尔滨国资委、中信冰岛、华平冰岛、哈药集团与中信资本医药签署《关于哈药集团有限公司之增资协议》。根据上述协议约定,中信资本医药对哈药集团实施增资并认购哈药集团新增注册资本15亿元。

此次增资前,哈尔滨国资委持有哈药集团45%股权,为哈药集团控股股东。通过上述持股,哈尔滨国资委控制着哈药集团旗下两家A股上市公司哈药股份、人民同泰。目前,哈药集团直接持有哈药股份、人民同泰的股份,分别占其总股本的46.1%、74.82%。

若增资计划一切顺利,此次增资完成后,中信资本控股旗下三家企业中信冰岛、华平冰岛、中信资本医药将合计持有哈药集团60.86%股权,而哈尔滨国资委持有哈药集团的股权将下降至32.02%。至此,中信资本控股将成为哈药集团间接控股股东,哈药集团实控人将由哈尔滨国资委变更为中信资本控股。

此外,增资完成后,中信资本控股通过哈药集团间接拥有的哈药股份、人民同泰已发行股份比例将超30%。触发要约收购,中信资本控股应当向除哈药集团之外的其他所有持有上市公司流通普通股(A股)的股东发出全面要约。

去年12月底,哈药股份和人民同泰收到中信资本要约收购报告书摘要,中信资本将通过控股子公司中信资本天津向二者发起全面要约收购,其中哈药股份的要约收购数量近13.20亿股,收购价为5.86元/股,所需总额为77.33亿元;人民同泰的要约收购数量近1.46亿股,收购价为12.79元/股,所需总额为18.67亿元。

按照哈药股份和人民同泰的公告,中信资本控股作为哈药集团的重要投资者,响应国家国企混改的号召,看好哈药集团的发展前景,通过下属企业对哈药集团增资的方式参与本次混合所有制改革,有利于进一步促进哈药集团的发展。

从时间节点上看,以哈药股份、人民同泰停牌为起点,至今将近10个月的时间,中信资本增资哈药集团事宜的审批,已经进行了大半。

公开信息显示,在增资签署协议后,哈尔滨国资委按照国务院国资委、证监会发布的《国有股东转让所持上市公司股份管理暂行办法》(下称“19号令”)相关规定,及时履行了逐级审批程序。今年1月8日,哈尔滨市政府批复同意了哈药集团增资事宜。至此,本次交易尚需黑龙江省国资委、国务院国资委等有权部门审批。

随后,国家发改委1月22日刊文宣布,将推动落实《加快推进东北地区国有企业改革专项工作方案》,开展国有企业综合改革试点和混合所有制改革试点。外界解读被列为重点典型的哈药集团,或将进入混改快车道。而哈药集团在回复上交所问询函中同样透露,此次联姻,得益于哈尔滨市政府对哈药集团混改的推动。

4月25日,中信资本控股收到《商务部经营者集中反垄断审查不予禁止审查决定书》。

至此,中信入主哈药集团,棋局初定。

然而,此时政策出现了更新变化。5月16日,国务院国资委、财政部、证监会联合印发《上市公司国有股权监督管理办法》(下称“36号令”),对上市公司国有股权监督管理进行有效规范。36号令将自今年7月1日起施行,19号令同时废止。中信资本的增资扩股遇到了障碍。

哈药集团此次增资扩股事项属于国有股东所持上市公司股份间接转让的情况。此前,哈尔滨国资委针对哈药集团增资扩股事项的逐级审批程序,遵循的均是19号令中的相关规定。而36号令在转让价格、审批权限等方面发生重大调整,前述增资方案已不符合36号令的要求。

关键的问题是,哈尔滨国资委经与黑龙江省国资委和国务院国资委沟通,本次哈药集团增资扩股方案无法在原来的19号令时限内完成混改审批,即无法在7月1日前获得批准。鉴于以上情况,中信资本医药依据增资协议对哈药集团的本次增资已无法继续进行。

6月20日,哈尔滨市国资委出具《关于终止本次哈药集团增资扩股有关事宜的通知》称,鉴于上述情况,考虑到国有股东间接转让上市公司股权事项相关政策规定出现重大变化,经认真研究,终止本次哈药集团有限公司增资扩股事项。

潜伏已久

中信资本作为国内PE行业的重量级参与者,目前管理资金规模超过200亿美元,主营业务包括私募股权投资、房地产基金、结构融资及资产管理等。

在资本领域,中信资本可谓是个资深玩家,其投资的企业不乏阿里巴巴、顺风快运、TCL等这样行业龙头企业,涵盖消费、金融、不动产等领域。此外,在分众传媒(9.690, 0.12, 1.25%)、亚信集团的私有化中,都可以看到中信资本的身影。2017年中信资本更是与中信股份、凯雷共同联手收购了麦当劳中国,赚足了眼球。

除了投资大型成熟的民营企业,他们还和弘毅资本、复星资本等PE巨头一样,都有一个非常重点的投资方向——国企混改。实际上,中信资本是最早一批参与国企混改的PE机构,从2004年起,中信资本便参与了上海冠生园、环球医疗等企业的混改,但鲜有直接获得控股权。

在哈药集团方面,中信对控股哈药集团这盘棋,看似一蹴而就,其实布局已久。

2004年正是深化国企改革的一年,成立方一年的国资委提出鼓励大型国企引入外资和社会资金,实行产权多元化。在此背景下,中信资本于2004年12月与华平投资、辰能投资以20.35亿元现金增资哈药集团,并通过此次参与增资,获得了哈药集团22.5%股份,哈药集团这个东北老牌国企转身一变,成为中外合资企业。在董事会层面,上述增资的三方纷纷在增资后入驻哈药集团董事会,各占据一席,彼时哈药集团大股东哈尔滨国资委则占有2席。

外部投资人进入后,对哈药集团及其下属的哈药股份在股权激励、经营管理等方面进行了一系列变革,风靡一时的“哈药模式”也是从2005年开始兴起的,接下来的几年,哈药集团进入了自己的黄金时代。

2010年后,由于受到国家医改政策等因素影响,哈药部分产品销售收入下滑,投资基金也面临着退出压力。

2017年,华平投资的哈药集团基金到期,萌生退意。当年6月,华平投资宣布将所持有的哈药集团22.5%的股份全部转让,交易作价合计9.9亿元。中信资本最终成为了这次股权转让的接盘方,交易完成后,中信资本对哈药集团持股比例增至45%,与哈尔滨国资委并坐第一把交椅。

在哈药集团的控制权上,中信资本掌门人张懿宸曾明确表示,没有谋求哈药集团控股权的意图。此前,张懿宸曾对此专门对外解释称,接手投资所持哈药集团股份,是一个比较纯粹的决策,因为“退,不影响,合起来卖也可以有一个好的溢价。”张懿宸同时补充道,“实际上在当时哈尔滨市还没有作出关于哈药混改的决定。”

作为中信资本的掌舵人,张懿宸多次对外强调自己是哈尔滨人,并多次表明其最大心愿是带领家乡最大的医药行业国企重回黄金时代。而在此之前,国内的确很少出现由第三方资本作为大型国企的控股股东,何况哈药集团在哈尔滨具有相当的重要地位。

然而混改东风吹来。2017年9月12日,哈尔滨市国有企业深化改革工作新闻发布会如期举行,宣布国企混改向外部投资者开放,并公布了哈尔滨市首批60户国有企业混改名单,哈药集团赫然在列。

今年两会期间,张懿宸在接受媒体采访时透露出与之前不一样的口径,其称,“在初期参与国企改制时,依托于中信的品牌,我们一直希望对企业有控股权并提升企业的自身能力。”

有消息称,哈尔滨市国资委希望中信资本能继续留下来,把哈药集团的事业重新做大,并藉此机会带动黑龙江的投资环境改善。

2017年12月,中信资本控股与哈尔滨国资委、哈药集团签订了正式的增资协议。由此,中信资本控股通过旗下的中信冰岛、华平冰岛、黑龙江中信医药总计持有哈药集团60.86%股份,位列第一大股东,由此也同时控制了哈药股份、人民同泰两家上市公司,中信资本在未来董事长、总经理的任命中享有较大话语权。

在签约仪式当天,中信资本同时还宣布,黑龙江中信资本医药产业股权投资基金目前已经设立完毕,正处于资金募集和到位阶段,基金规模为200亿元。一期到位资金预计30亿元左右,将主要参与哈药集团混改定增;二期拟募集资金70亿元,将主要开展医疗行业并购整合;三期拟募集资金100亿元,用于黑龙江省医药产业投资。在哈尔滨以及整个黑龙江省内积极投资医药、医疗、大健康行业,带动当地有关产业发展升级。

推动跨境并购

“一口气上五楼,不费劲儿。”

2010年前的哈药集团,就如同它的广告词一样在业界气势如虹:连续5年蝉联中国制药工业企业百强第一名,获中国医药(18.260, -0.01, -0.05%)行业最具价值品牌桂冠,业绩屡创新高。可谓之其黄金年代。

从业绩上看,哈药集团自2005年开始快速发展,进入“黄金5年”。年报显示,哈药股份主营业务收入由2005年的85亿元一路增长至2010年的123.35亿元。而净利润更是在2010年时首次突破两位数,达到了11.3 亿元。除了可观的利润,哈药还成为了中国家喻户晓的品牌。

中信加持,混改东风正劲,然而哈药集团这座大厦自身诸多问题亟待解决。

首先是不期而至的政策结束了哈药长达5年的黄金时光。号称“史上最严限抗令”的《抗菌药物临床应用管理办法》于2010年4月征求意见,而至2012年8月限抗令正式发布时,抗生素生产厂商的利润更是受到了严重冲击,以抗生素原料药及其制剂作为主要产品的哈药总厂亦受到了波及,由盈转亏。

其次,高歌猛进的“哈药模式”在运行了几年之后遇到了增长瓶颈,彼时中国保健品销售增长放缓,哈药集团此前投资的生产线和工厂的巨额折旧也成了当时哈药沉重的负担。

据哈药股份2011年年报披露,报告期内,在基药招标、药品降价、抗生素限用政策等市场环境带来的销售压力,以及原材料大幅涨价、人工成本不断提高带来的成本压力影响下,公司发展受到了前所未有的严峻考验。哈药股份提到,公司将加速产品结构战略布局调整,以应对业绩波动。但是对于国有体制的哈药来说,转型并不容易。

屋漏偏逢连夜雨。近年来,哈药股份连续出现“质量门”“环保门”等负面事件,至2017年,哈药股份的业绩继续下滑。2017年报显示,公司实现营收120.18亿元,同比下滑14.93%;归属于上市公司股东的净利润4.07亿元,同比下滑48.36%。

转型势在必行。此时,在对哈药集团增资扩股事项还未完全获批之际,中信资本便主导了一起近19亿元的跨境并购,并一举签下全球健康营养产品零售商GNC40%普通股份,同时将和GNC组建合资公司,在中国大陆地区独家生产、销售GNC产品。而具体的过程则稍显波折。

GNC是美国最大的保健品品牌之一,成立于1935年,中文名称“美国健安喜控股有限公司”,总部位于美国宾夕法尼亚州匹兹堡市,2011年4月登陆纽约证券交易所,目前在全球50余个国家和地区拥有9000余家零售门店,提供1500余种健康类产品。

根据今年2月24日公告,自2017年10月18日以来,哈药集团欲以人民同泰为实施主体,进行重大资产重组,对GNC(健安喜)进行投资并取得GNC控制权,交易金额预计40亿-50亿元人民币。

不过,哈药集团最终未能如愿。2月14日晚间,哈药集团方面宣布停止上述重大资产重组事宜,转而拟以现金近3亿美元(约19亿元人民币)认购GNC发布的近30万可转换优先股。转换完成后,哈药股份将持有GNC40.1%股权。此外,由于整体实力更强,资金到位时间更短等原因,哈药股份“接棒”成为新的实施主体。

公告称,本次交易由哈药集团作为总牵头方,中信资本团队与对方谈判沟通。自2017年9月7日,中信资本团队提交第一轮投标建议书起,哈药集团收购GNC前后准备长达近半年。

按照协议,交易双方拟共同出资在中国香港设立一家合资公司,负责GNC在中国大陆地区的经营业务。其中哈药股份持有合资公司65%的股权,GNC持有合资公司35%的股权。

这笔收购资金是哈药股份近年来颇为重要的一笔大金额对外投资,虽然溢价收购成为最大单一股东,但哈药方面并未能实际掌控这家保健品巨头,且并未获得控制权。

关键的点或许在于,合资公司将拥有中国大陆地区GNC业务的独家经营权,GNC 将授予合资公司长期的独家商标许可,允许合资公司在中国大陆地区独家生产、销售GNC产品。有分析称,这有利于提升哈药股份整体的业绩。

而对于哈药混改终止,中信资本入主搁浅一事,哈药股份声明称:”此次混改不会对哈药股份投资GNC产生任何影响,哈药股份将按既定程序继续推进相关事宜。”

后会有期?

“我们在前几天先收到了市国资委终止混改的通知,然后几方一起签订了终止协议,中信终止要约收购(事项)。”证券时报·e公司记者致电哈药股份,公司方面如是回应。

此前对于本次混改事宜,哈尔滨国资委表示,此举是落实哈尔滨市政府积极推动国有企业混改精神,哈尔滨国资委提出继续推进哈药集团混合所有制改革,即通过增资扩股方式引入投资者,降低国有股东持股比例,并主动让出控制权,从而提升哈药集团市场竞争力。

哈药集团此次终止混改事项,意味着中信资本入主愿望也暂时落空。若后续哈药集团再次启动混改,中信资本是否还有继续参与的可能?

对此,哈药股份方面对证券时报·e公司记者回应称:“这个要看以后的事情,再一个看以后多久(会重启混改事项)。”

根据哈药股份在6月21日晚间披露的公告,哈尔滨国资委称,下一步将根据哈尔滨市人民政府对国有企业混合所有制改革工作部署,按照 36号令有关规定和证监会有关法律法规,在7月1日36号令生效后及时启动哈药集团混合所有制改革工作。下一步,哈药集团有限公司各方股东将签署《关于哈药集团之增资协议的终止协议》。后续哈药集团启动混合所有制改革事项尚需哈尔滨国资委研究决定,尚无具体时间安排。

此次终止事项也引发了监管机构的关注,哈药股份和人民同泰在6月21日晚同时收到了上交所的监管工作函,要求梳理并披露此次终止事项的过程,哈药集团混改的后续安排,并要求中信资本说明去年6月不谋求控制权的表态到参与混改将成为实控人,再到终止全面要约收购的决策是否审慎,是否存在信息披露前后不一致及误导投资者的情形。

对此,中信资本方面聘请的独立第三方品牌部门对证券时报·e公司记者表示,“增资的目的是控股,即使因为政策目前完成不了控股,我们也不可能退出哈药。”

哈药股份方面同样表示,“各方此前筹划混改也不是以终止为目的,但是在筹划的过程中出现一些政策上的变化,等等,导致现在就终止了。”

哈药集团2017年销售收入超亿元的品种达10个,拥有“哈药”、“三精”、“盖中盖”知名品牌。

而人民同泰主营医药批发和零售业务。有人民同泰医药连锁店319家,年营业额近13.5亿元。

如此的市场体量,哈药集团的混改颇受关注。预计不久之后,哈药集团的混改将再一次启动,业内猜测,下一次还可能有中信资本的身影。

来源:证券时报