特斯拉

北京时间4月20日消息,特斯拉公司(NASDAQ: TSLA)今天发布了截至3月31日的2023财年第一季度财报。财报显示,按照美国通用会计准则(GAAP)计算,特斯拉第一季度总营收为233.29亿美元,较上年同期的187.56亿美元增长24%;归属于特斯拉普通股股东的净利润为25.13亿美元,较上年同期的33.18亿美元下降24%。

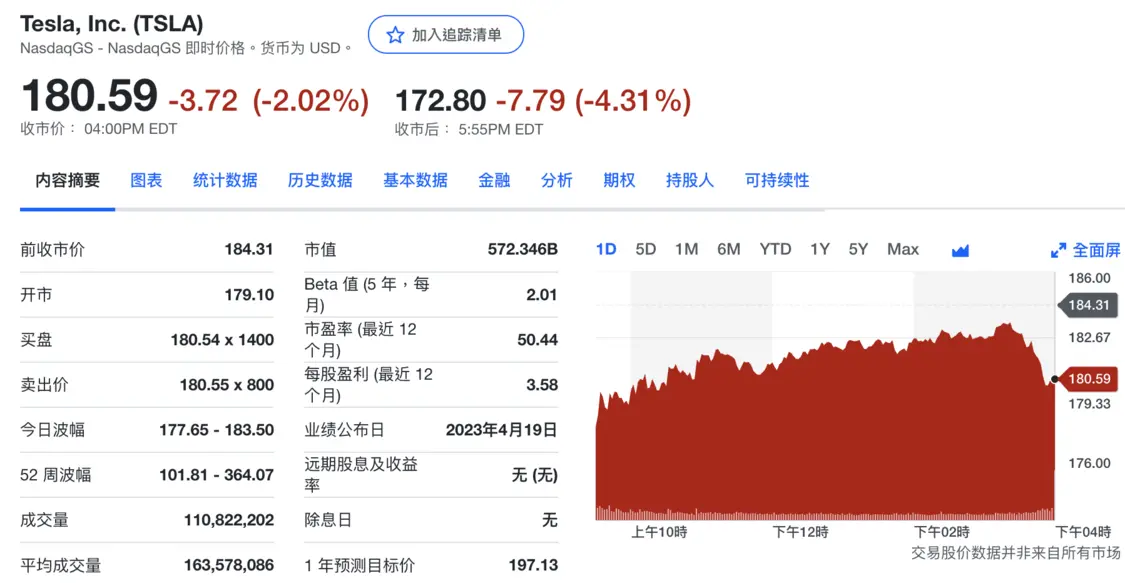

特斯拉进行了一系列激进降价,导致其总毛利率降至19.3%,不及分析师平均预计的22.4%。同时,特斯拉第一季度营收超出预期,每股收益符合预期。特斯拉股价在盘后交易中下跌逾4%。

股价表现:

特斯拉股价盘后下跌4.31%

特斯拉周三在纳斯达克交易所的开盘价为179.10美元。截至周三收盘,特斯拉股价下跌3.72%,报收于180.59美元,跌幅为2.02%。截至美国东部时间周三17:55分(北京时间周四5:55分),特斯拉股价在盘后交易中下跌7.79美元至172.80美元,跌幅为4.31%。过去52周,特斯拉股价最高为364.07美元,最低为101.81美元。

第一季度运营要点:

——总 产量为440,808辆,较上年同期的305,407辆增长44%;

·Model S/X产量为19,437辆,较上年同期的14,218增长37%;

·Model 3/Y产量为421,371辆,较上年同期的291,189辆增长45%;

——总 交付量为422,875辆,较上年同期的310,048辆增长36%;

·Model S/X交付量为10,695辆,较上年同期的14,724辆下降27%;

·Model 3/Y交付量为412,180辆,较上年同期的295,324辆增长40%;

第一季度财务业绩:

——总营收为233.29亿美元,较上年同期的187.56亿美元增长24%;

·总 业务营收为199.63亿美元,较上年同期的168.61亿美元增长18%;

·能源发电和存储营收为15.29亿美元,较上年同期的6.16亿美元增长148%;

·服务和其他业务营收为18.37亿美元,较上年同期的12.79亿美元增长44%;

——总毛利润为45.11亿美元,较上年同期的54.60亿美元下降17%;总毛利率为19.3%,较上年同期的29.1%下降9.8个百分点;

——营业费用为18.47亿美元,较上年同期的18.57亿美元下降1%;

——营业利润为26.64亿美元,较上年同期的36.03亿美元下降26%;营业利润率为11.4%,较上年同期的19.2%下降7.8个百分点;

——调整后的息税、折旧以及摊销前利润(EBITDA)为42.67亿美元,较上年同期的50.23亿美元下降15%;调整后的EBITDA利润率为18.3%,较上年同期的26.8%下降8.5个百分点;

——归属于特斯拉普通股股东的净利润为25.13亿美元,较上年同期的33.18亿美元下降24%;按非美国通用会计准则(non-GAAP),剔除股权激励支出,归属于特斯拉普通股股东的净利润为29.31亿美元,较上年同期的37.36亿美元下降22%;

——归属于特斯拉普通股股东的每股摊薄收益为0.73美元,较上年同期的0.95美元下降23%;按非美国通用会计准则,剔除股权激励支出,归属于特斯拉普通股股东的每股摊薄收益为0.85美元,较上年同期的1.07美元下降21%;

——运营活动提供的净现金为25.13亿美元,较上年同期的39.95亿美元下降37%;资本支出为20.72亿美元,较上年同期的17.67亿美元增长17%;自由现金流为4.41亿美元,较上年同期的22.28亿美元下降80%;现金和现金等价物以及投资总额为224.02亿美元,较上年同期的180.13亿美元增长24%。

展望:

——交付量:特斯拉计划尽快提高产能,以实现公司在2021年初设定的50%年均复合增长率指导预期。在某些年份,我们可能增长得更快,某些年份可能增长得更慢,这取决于许多因素。2023年,我们的产能预计将保持在50%的长期复合年增长率之上,全年生产大约180万辆 。

——现金:特斯拉有充足的流动性来资助我们的产品路线图、长期产能扩张计划以及其他费用;此外,我们将管理好业务,从而在这一不确定时期保持强劲的资产负债表。

——利润:随着特斯拉继续加大创新以降低制造和运营成本,公司预计,随着时间的推移,其硬件相关利润将伴随着软件相关利润加速增长。特斯拉继续相信其营业利润率仍将是业内最高的。

——产品:Cybertruck按计划于今年晚些时候在得克萨斯州超级工厂开始生产。此外,特斯拉还在下一代平台上取得了进展。

【来源:凤凰网科技】