韩国工业部周五表示,8 月份韩国出口连续 11 个月下降,主要是由于半导体和石油产品需求疲软,但该国报告连续第三个月出现贸易顺差。

根据产业通商资源部编制的数据,上个月出口额同比下降 8.4% 至 518.7 亿美元。由于需求下降和芯片价格下跌,该国主要出口产品半导体出口下降了 21%。石油产品价格也同比下跌35%。该部表示,8 月份进口额同比下降 22.8%,至 510 亿美元,能源进口同比下降 42%。韩国的大部分能源需求依赖进口。

因此,该国 8 月份贸易顺差达到 8.7 亿美元,连续第三次增长。6 月,该国报告 16 个月来首次出现贸易顺差,此前,由于能源价格高企,贸易顺差从 2022 年 3 月持续到 2023 年 5 月,出现了 1997 年以来最长的逆差。

对于韩国来说,芯片出口下滑,一部分原因在于终端不振,另一方面与他们主要在存储上布局有重要关系。但现在,他们似乎迎来了苦尽甘来的一天。

原厂成功拉涨晶圆合约价,现货市场出现短期涨势

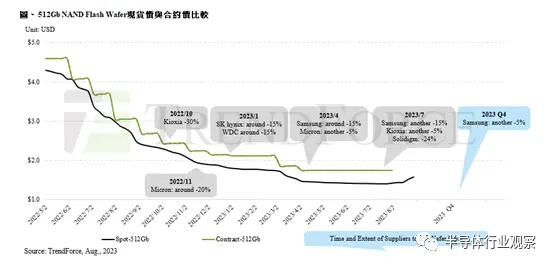

近期NAND Flash 现货市场颗粒报价受晶圆合约价成功拉涨消息带动,部分品项出现较积极询价需求。详情据TrendForce 了解,起因于8 月下旬NAND Flash 原厂与部分中国指标模组厂议定新晶圆订单,成功拉抬512Gb 晶圆合约价,涨幅约10%,其他原厂亦跟进将同级产品价格提升,显现原厂不愿再低价成交,带动晶圆现货市场近期出现短期涨势。不过采购订单是基于供应端报价调涨涌现,实际终端订单是否支撑仍待观察。

2022年第四季起由铠侠(Kioxia)及美光(Micron)率先减产,三星(Samsung)今年第二季才跟进,故减产效益到下半年才会发生。TrendForce了解,三星减产幅度从起初25%,第四季可能扩大到35%,代表市况供过于求压力仍大。原厂若不积极应对,即便下半年需求温和复苏,NAND Flash产品价格要落底反弹也有困难。现下一线NAND Flash原厂均透过积极减产控制供给,力求止跌,避免价格持续破底。

模组厂方面,有鉴于NAND Flash晶圆涨价造成成本提升压力,近期亦纷纷释出调涨终端产品意向,主要体现SSD产品,Kingston、Phison等模组厂近期亦回归官方价格交易,不再开放客户另议低价成交。

TrendForce认为,卖方仍握有晶圆等NAND Flash产品涨价的主导权,短期市场价格波动在所难免。第四季韩厂仍增加NAND Flash减产规模,意图维稳价格,但对照实际终端需求,买方仍保守甚至偏悲观看待后续需求展望,即便采购价格被迫提高,仍难刺激订单量上升,故本次晶圆现货市场价格涨势能否延续仍待观察。

与此同时,韩国还打算加大原本缺失的无晶圆厂的投入力度。

韩国计划弥补在无晶圆厂的差距

据报道,韩国正在培养 20 家无晶圆厂芯片公司,作为该国成为芯片强国的努力的一部分。

贸易、工业和能源部周一宣布启动了一个名为“全球明星无晶圆厂项目”的长期项目。

根据该项目,该部选择了20家韩国芯片设计公司,以获得政府在技术开发、测试产品制造、融资、全球营销和芯片设计专家培养方面的支持。

入选的 20 名韩国芯片设计商中有 10 名被认为具有全球潜力,包括 MCU(微控制器单元)设计商 Abov Semiconductor、NFC 设计商 3ALogics 和 OLED 面板芯片设计商 HiDeep。

剩下的 10 家是崭露头角的公司,成立时间不到 7 年,但拥有专有技术。该名单包括人工智能芯片设计商Mobilint和Supergate以及显示芯片设计商Sapien Semiconductor。

韩国产业政策办公室副部长 Joo Young-joon 表示:“随着系统芯片行业的快速增长以及人工智能和电气化等未来行业的到来,无晶圆厂行业的重要性日益凸显。”

“通过为有潜力的无晶圆厂企业提供多元化的国家支持,我们将催生全球排名前列的无晶圆厂企业,并通过匹配需求和支持技术开发,为无晶圆厂行业提供开发新产品的机会。”

无晶圆厂设计师设计芯片,同时将制造外包给专业公司。随着芯片变得越来越复杂,无晶圆厂行业在全球芯片行业中的地位也在不断增长。

产业通商资源部援引去年的数据表示,韩国在芯片制造方面处于领先地位,但与美国等竞争对手相比,韩国在芯片设计方面落后。英伟达、高通等全球排名前30的芯片设计公司占据了90%的市场份额,而韩国的芯片设计公司仅占1%。

因此,韩国政府一直在帮助无晶圆厂行业实现成为半导体强国的目标。

它一直为新兴芯片设计公司提供 EDA(电子设计自动化)工具和工作空间。它还一直为他们提供多项目晶圆支持,这是一种在单个晶圆上对多个设计进行原型设计的经济高效的方式。

政府还在 6 月份设立了 3000 亿韩元(2260 万美元)的基金,为国内芯片设计者提供财务帮助,并正在京畿道龙仁市建立一个所谓的“系统半导体集群”。

【来源:半导体行业观察】