01

英伟达股票就是个泡沫?传奇投资人:一旦破裂将引发全面崩盘!

传奇投资人、投资机构Research Affiliates的董事长罗伯•阿诺特(Rob Arnott)日前警告称,英伟达(Nvidia)的股票在今年惊人的反弹之后形成了一个资产泡沫,如果泡沫破裂,可能引发更大范围的市场崩盘。

他将英伟达股票归类为“教科书式的市场大错觉”。今年,由于人工智能的炒作,英伟达股价涨幅高达228.75%。

“英伟达的崩盘会拖累整个市场吗?这是很有可能的,”他说。

Research Affiliates是美国大型资产管理公司——太平洋投资管理公司(PIMCO)的委外顾问,于2002年由阿诺特创立,是一家研究为主、专注于创新资产配置及另类指数化产品的资产管理公司。

事实上,在投资者对人工智能的兴奋推动下,英伟达的估值飙升至天价,多名市场评论人士对该公司敲响了警钟。交易员认为,作为芯片制造商的领军者,英伟达确实处于有利地位,可以利用人们普遍预期的与人工智能相关的高端计算设备需求激增。

但一些专家表示,该公司的股价高得离谱,其估值根本不现实。该股的市盈率约为117倍,而标准普尔500指数的整体市盈率为26倍。

“过度自信的市场,自相矛盾地将辉煌的未来商业前景转化为更加辉煌的当前股价水平,”他补充说:“英伟达是当今这种类型的典范:一家市场定价超越完美(前景)的伟大公司。”

他说,投资者蜂拥进入英伟达,部分是因为其1.2万亿美元的市值规模使其成为一个“安全的投资”。然而,它并不是“大到不能倒”。

“我们的风险是,英伟达取得了令人难以置信的成就,但未来10年可能会再涨10倍?我会说这是不可信的,因此我可以放心地称之为泡沫,”他补充说。

02

黄仁勋兑现期权 三天卖出约8.91万股英伟达股票

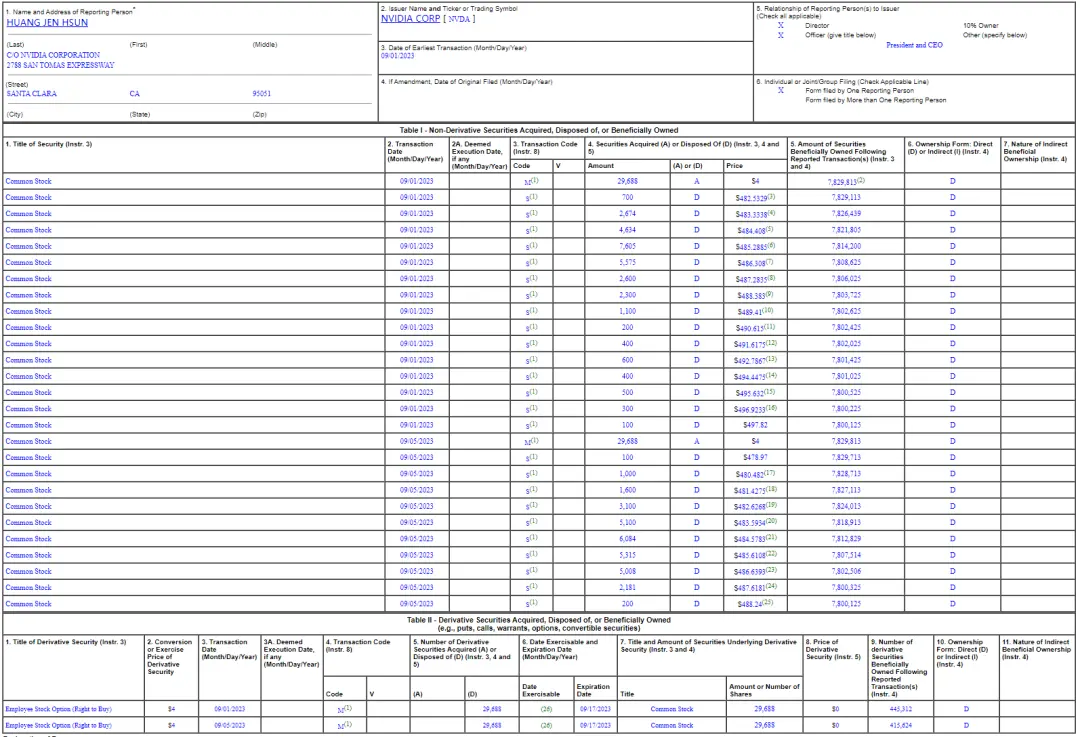

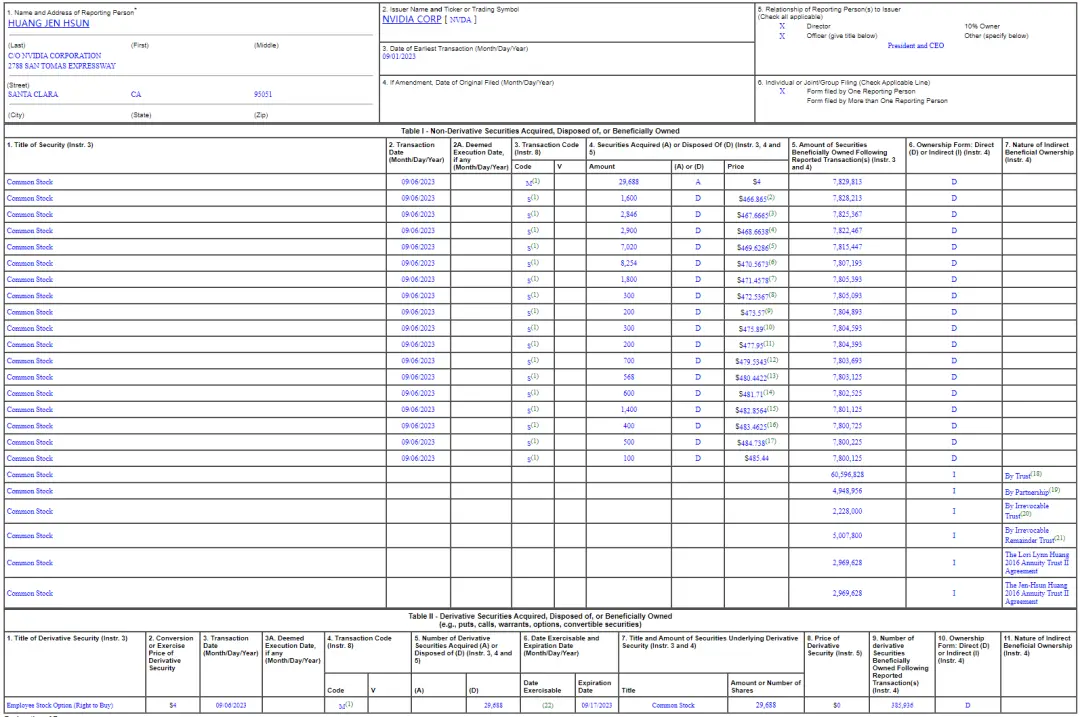

当地时间周三(9月6日),英伟达在美国证券交易委员会(SEC)提交的文件显示,该公司总裁兼CEO黄仁勋在三天内卖出了约8.91万股英伟达股票。

根据文件,黄仁勋在9月1日、5日和6日兑现期权,每天卖出29,688股英伟达股票,合计卖出约8.91万股。

(来源:SEC)

黄仁勋通过行使期权,以每股4美元获得了这些股票,总价值约为35.63万美元,而他卖出这些股票时,英伟达股价平均约为每股480.87美元,总价值约为4282.82万美元,这意味着黄仁勋通过此番兑现股权获利逾4200万美元(未扣除交易费用和税收前)。

与其他上市公司高管一样,黄仁勋的薪酬包括基本工资、股票奖励和其他福利。

黄仁勋在2023财年(截至1月29日)获得了2135.69万美元的总薪酬,由于未能达到财务目标,他的薪酬减少了约250万美元,降幅为10%。不过,这一情况今年将得到逆转。

凭借人工智能(AI)东风,英伟达今年股价暴涨了两倍有余,而黄仁勋的个人财富也水涨船高。根据彭博亿万富翁指数,黄仁勋目前个人资产为419亿美元,是全球第29大富豪。

黄仁勋大部分财富都来自他在英伟达的股份。根据2023年的委托书,黄仁勋以个人名义和家族信托持有英伟达约3.5%的股份,未行使的限制性股票不包括在内。

随着AI产业呈指数级增长,英伟达无疑正处于鼎盛时期,该公司目前市值约为1.16万亿美元,是美股市值排名第五的公司。

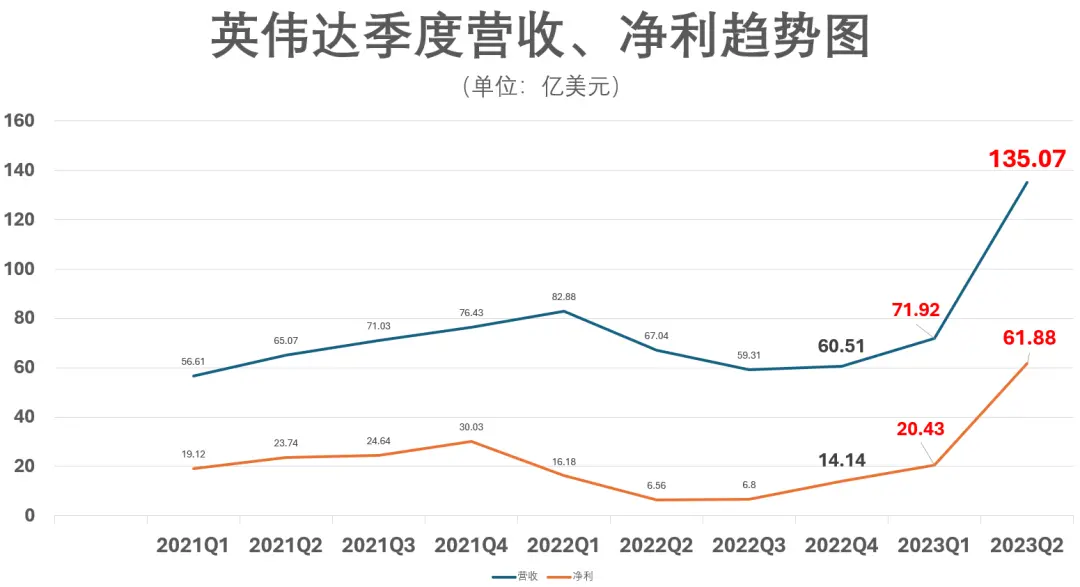

英伟达上月公布的财报显示,得益于旺盛的AI芯片需求,公司在截至7月30日的第二财季中录得了创纪录的135.1亿美元营收,同比上升101%;调整后每股收益2.70美元,上涨了429%。

英伟达还预计,公司第三财季营收将达到160亿美元左右,比市场先前预期高出约35亿美元。

03

英伟达还需要搞“财务造假”?分析师:别去社媒平台听陌生人瞎说

联博资产管理(AllianceBernstein)的资深半导体分析师Stacy Rasgon在本周三撰写了一份题为“请不要从推特陌生人那里获取投资建议”的简报,由于直指互联网上流传的“英伟达财务造假”阴谋论,获得了舆论的颇多关注。

Rasgon在开头表示,最近有一些看空英伟达的观点在社交媒体上广泛传播,这导致他的客户们一直跑来问他“英伟达财务造假”是不是真的,会不会影响股价。

Rasgon写道:“那些观点基本上都是幼稚的,正因如此。我们(非常不情愿地)写下了这份报告。”

“网络股评家”的焦点:CoreWeave

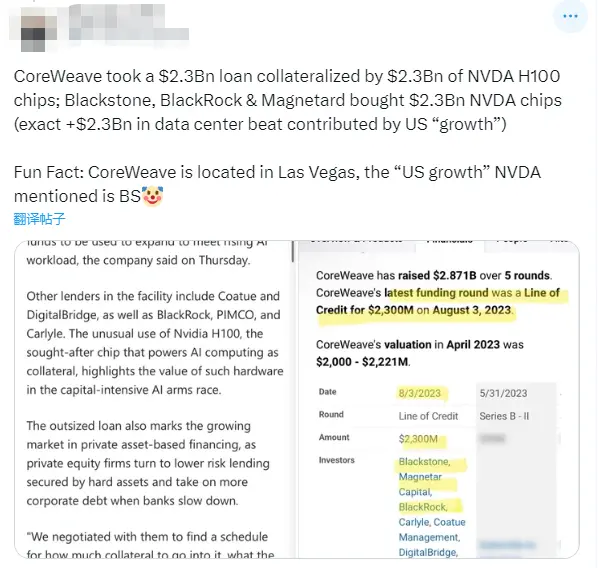

在马斯克的社交媒体平台推特(现在应该叫X)上,从8月底到9月初,的确有不少抨击英伟达的帖子,其中对于英伟达财报质疑的焦点在于一家叫做CoreWeave的专业云服务公司上。

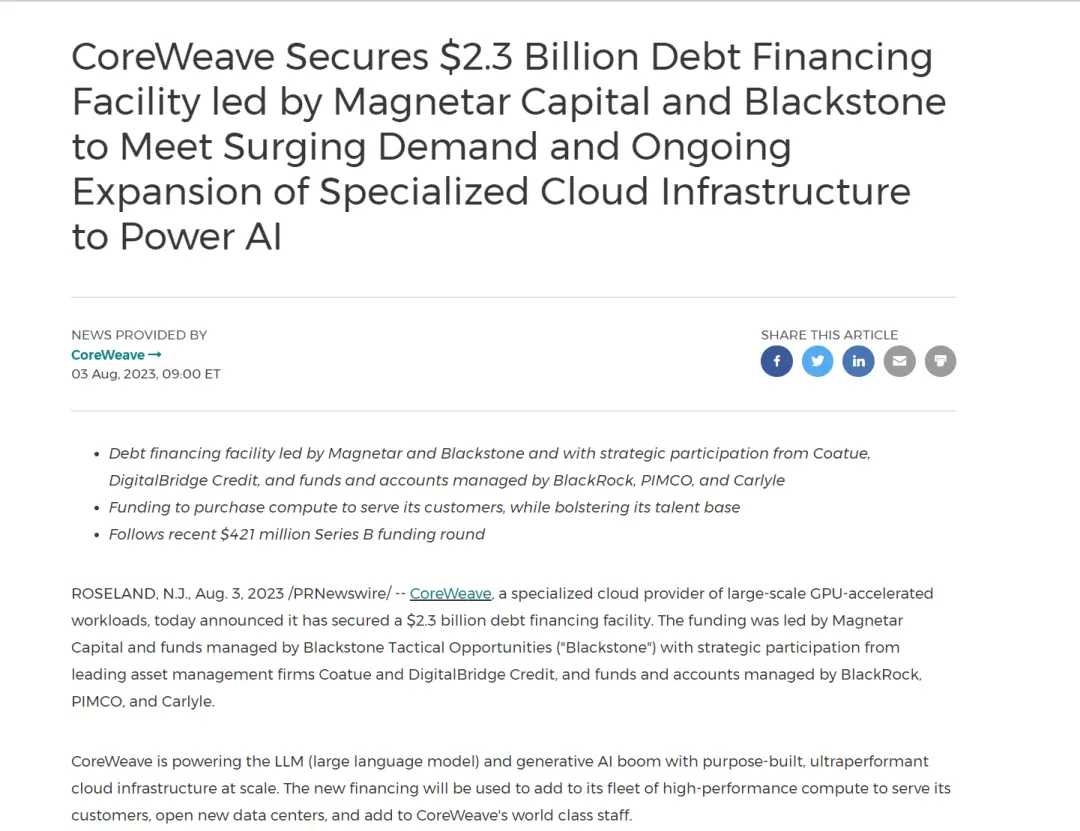

8月3日,CoreWeave宣布完成了最新一轮债务融资,公司的长期投资者Magnetar携手黑石,另外还有太平洋投资管理、贝莱德、凯雷等知名机构一同提供了23亿美元,这笔交易最精彩的部分是——CoreWeave拿到钱以后自然会凭借渠道优势继续买入英伟达最先进的AI芯片,而公司给债主们的抵押品正是英伟达的芯片。

(来源:prnewswire)

随后在8月23日,英伟达又一次发布碾压市场预期的财报,其中营收135.1亿美元,分析师们的预期只有111.9亿美元,超出近23亿美元,利润达到61.9亿美元,同比上涨8倍。

在财报发布后,英伟达在盘后一度涨至11%,同时在次日股价历史首度冲破500美元关口。不过当天日内就全部回吐涨幅,甚至只是勉强收涨0.1%。

(英伟达日线图,来源:TradingView)

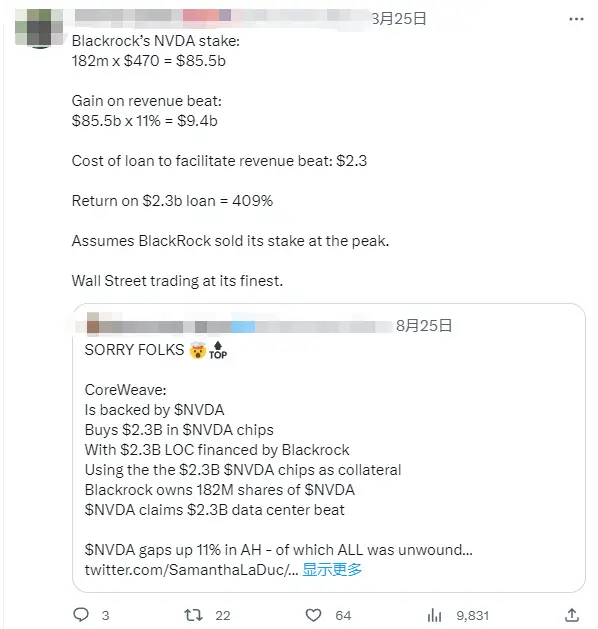

就着这个故事,推特上的“网络股评家”们凑出了这样一条逻辑:贝莱德、黑石、Magnetard借了23亿美元给CoreWeave买英伟达的H100芯片,随后英伟达的财报又恰好因为“美国业务增长”超出预期23亿美元。

使得这个逻辑更像那么回事的还有一点:这些资管巨头们手里是有英伟达的股票的。“网络股评家”们兴奋地拿出计算器一顿发挥:贝莱德拥有1.82亿股的英伟达股票,财报发布后股票涨了11%,等价于浮盈94亿美元。这也意味着华尔街巨头们只“花了”23亿美元就获得94亿美元的账面浮盈。

当然,看空者们对于CoreWeave还有其他的质疑:例如英伟达是在今年4月的B轮融资中成为CoreWeave的股东,而当时据传的估值大概只有20亿美元左右。之后Magnetar又在5月底单独搞了一次B+轮的投资。所以3个月后,CoreWeave就拿着英伟达的显卡借了23亿美元,这也令一些空头感到“可疑”。

同时,空头们也质疑CoreWeave的CEO、CTO和首席科学官(CSO)全都只有对冲基金、交易员的职业背景,并没有计算机、AI的背景。

所以,CoreWeave到底是什么?

与许多网络舆情类似,要证明上市公司存在问题,把事实摆出来就行;但要在不断变化的资本市场中证明公司不存在问题,的确是一件困难得多的事情。

当然,有一些质疑的确可以给出一点合理的解答。

首先,对于创始人团队没有AI、计算机背景,清一色都是交易员出身,对于CoreWeave来说这完全不是问题:创始人们在2017年创办这家公司的时候,他们干的是以太坊挖矿和应用服务,搞金融出身并不算外行,而且他们还特别喜欢从破产的“矿场”低价买显卡。在他们搭建算力平台的初期,就一直在用GPU提供算力。所以在加密货币市场大起大落的背景下,盯上同样提供算力和服务的云计算难言意外。

随着AI计算需求的不断上升,虽然AWS、微软Azure、谷歌云在云计算市场长期领跑,但他们并不能满足越来越多企业对GPU算力的需求。更何况,CoreWeave价格还更有竞争力,甚至生怕OpenAI算力不够用的微软,还特意找CoreWeave签了算力大单。

CoreWeave的首席执行官Michael Intrator曾对媒体表示,公司是赶在第一批订购H100芯片,然后趁着市场热度没起来有赶紧追加了订单,现在也在翘首期待拿到GH200显卡。Intrator指出,当ChatGPT时刻来临的时候,他意识到他们对于规模的认知可能完全错了——人们不需要5000张显卡,他们需要500万张。

(Michael Intrator资料图,来源:公开简历)

至于为啥拿容易贬值的显卡做抵押,Intrator也确认这笔交易的确包含资产减值的考虑。他说道:“我们与这些机构进行了谈判,确定了需要投入多少抵押品、折旧计划与支付计划的时间表。对于公司来说,以资产为基础借钱是进入债务市场的一种非常具有成本效益的方式。”

Stacy Rasgon也在简报中表示,指控英伟达拉着黑石、贝莱德一起“做局”完全是无稽之谈,以英伟达产品的紧俏程度,根本就不需要专门找CoreWeave来粉饰业绩。同时英伟达的Q2财季是在7月底就结束了的,而CoreWeave宣布融资是在8月3日,里面的措辞也显示这些钱还没有真正花出去。

此外,英伟达除了CoreWeave外,还投了“抱抱脸”(Hugging Face)等AI初创企业,所以拿投资说“意图不轨”也不是靠谱的逻辑。

Rasgon表示,对于英伟达来说,考虑到云计算巨头们(同样也是科技巨头)存在发展自家AI产品并构成威胁的可能性,英伟达乐于见到CoreWeave这样完全基于英伟达GPU建立业务的公司取得成功。

根据最新的报道,CoreWeave正在寻求新一轮的股权融资,预估的估值在50-80亿美元之间,公司预期能够在2024年实现15亿美元的营收。

【来源:财联社】