据MoneyDJ报道,韩国存储器巨头 SK 海力士正在探索与日本 NAND 闪存制造商铠侠合作,生产用于人工智能应用的高带宽存储器 (HBM) 。预计生产将在铠侠与西部数据合资的日本工厂进行。另一方面,铠侠 将根据半导体市场状况及其与西部数据的关系评估拟议的合作。

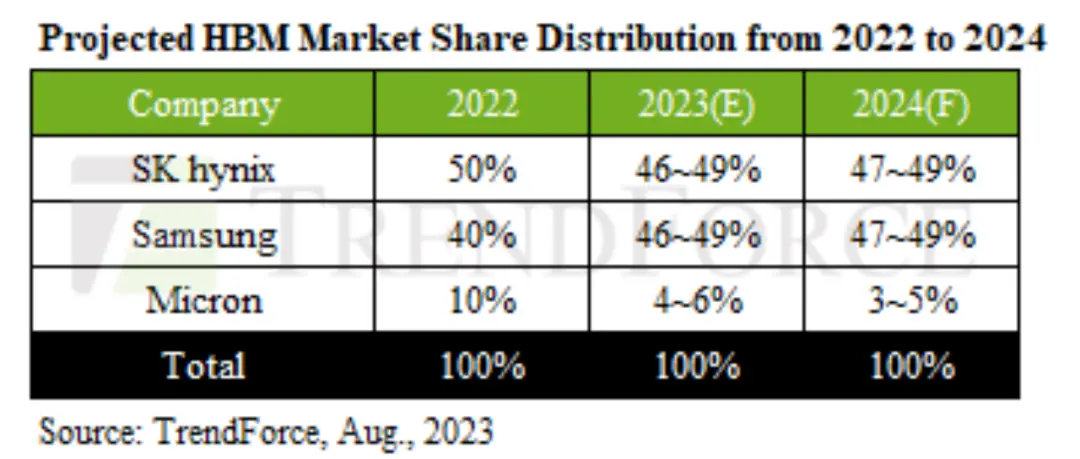

该报告强调,HBM(一种主要用于人工智能服务器的 DRAM)在英伟达的带动下,在全球范围内的需求正在激增。此外,根据集邦咨询此前发布的新闻稿,2023年HBM三大原厂市占率分别为:SK海力士在46-49%、三星均在46-49%左右,美光则在4-6%左右。

对于SK海力士来说,利用铠侠在日本岩手县北上市和三重县四日市的现有工厂生产HBM将能够快速建立扩大的生产系统。

与此同时,铠侠和西部数据的日本合资工厂目前只生产NAND Flash。如果他们未来能生产出最先进的DRAM,也将为日本半导体产业振兴计划做出贡献。

该报告进一步指出,SK 海力士通过美国投资公司贝恩资本间接投资了铠侠约 15% 的股份。据报道,贝恩资本正在与 SK 海力士进行幕后谈判,寻求重启铠侠/西部数据 合并。然而,根据时事出版社报道中引用的消息来源,“这次合作和合并是两个单独的讨论事项。”

据朝日新闻此前报道,铠侠和西部数据预计将在4月底重启合并谈判。尽管去年秋天双方的合并谈判遇到了障碍,但双方都面临着扩大规模的生存压力。不过,双方最终能否达成合并协议仍存在不确定性。

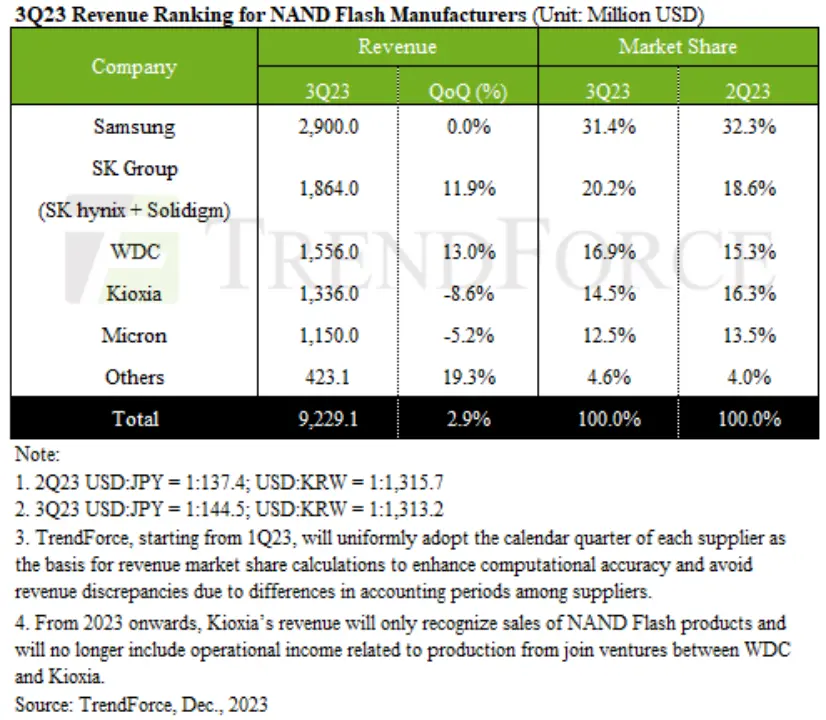

根据TrendForce 2023年第三季度的数据,三星继续保持全球第一大NAND闪存制造商的地位,占据31.4%的市场份额。紧随其后的是SK集团,以20.2%的市场份额位居第二。西部数据以16.9%的市场份额占据第三位,而日本的铠侠则占据14.5%的市场份额。

HBM的概念的起飞与AIGC的火爆有直接关系。

AI大模型的兴起催生了海量算力需求,而数据处理量和传输速率大幅提升使得AI服务器对芯片内存容量和传输带宽提出更高要求。HBM具备高带宽、高容量、低延时和低功耗优势,目前已逐步成为AI服务器中GPU的搭载标配。

目前,HBM产品以HBM(第一代)、HBM2(第二代)、HBM2E(第三代)、HBM3(第四代)、HBM3E(第五代)的顺序开发,最新的HBM3E是HBM3的扩展版本。

SK海力士无疑是这波内存热潮中的最大受益者。SK海力士在2023年度财报当中就曾表示,2023年在DRAM方面,公司以引领市场的技术实力积极应对了客户需求,公司主力产品DDR5 DRAM和HBM3的营收较2022年分别成长4倍和5倍以上。

近日,SK海力士副总裁Kim Ki-tae(金基泰)在一篇博文中表示,虽然2024年才刚开始,但今年SK海力士旗下的HBM已经全部售罄。同时,公司为了保持市场领先地位,已开始为2025年预作准备。

金基泰解释称,虽然外部的不稳定因素仍在,但今年内存市场有望逐渐加温。其中原因包括,全球大型科技客户的产品需求恢复。此外,PC、智能手机等设备对于的AI应用,不仅会提升HBM3E销量,DDR5、LPDDR5T等产品需求也有望增加。

值得一提的是,在去年12月底财报会议上上,美光CEO Sanjay Mehrotra对外透露,得益于生成式AI的火爆,推动了云端高性能AI芯片对于高带宽内存(HBM)的旺盛需求,美光2024年的HBM产能预计已全部售罄。其中,2024年初量产的HBM3E有望于2024会计年度创造数亿美元的营收。

金基泰强调,HBM的销售竞争力也是基于“技术”。这是因为,为了及时应对AI内存需求快速增长的市场形势,首先确保客户所需的规格最为重要。其次,察觉市场变化并提前做好准备也很有效。

如此来看,高阶HBM的竞争才刚刚开始,虽然目前HBM产品占整体存储的出货量仍然非常小,长期来看,随着消费电子产品向AI化发展,对于高算力、高存储、低能耗将是主要诉求方向,鉴于此预计HBM也将成为未来存储厂商的技术发展方向。

【来源:半导体产业纵横】