这是三星和美光的愿望,但从数据来看,这大概率是个不可能任务。

过去几年,在AI的推动下,英伟达挣得盘满钵满。作为英伟达GPU的主要部件HBM的供应商,SK海力士也水涨船高。

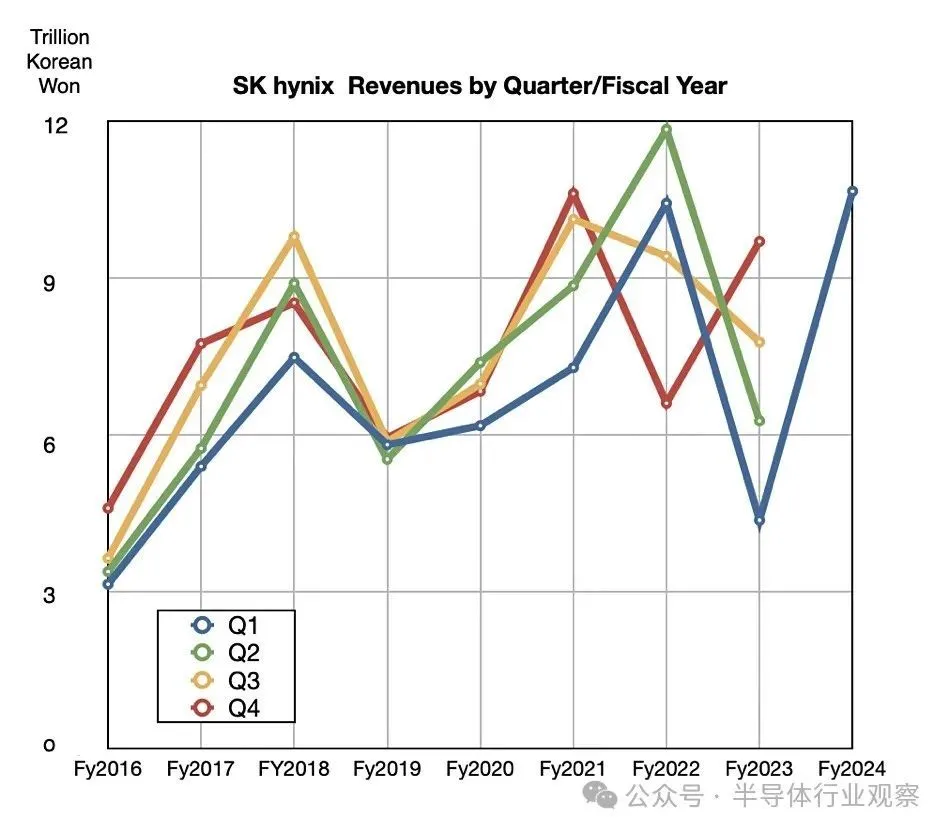

在今年四月举办的财报说明会上,SK 海力士表示,受人工智能需求推动,公司营收增速创下 2010 年以来最快,预计内存市场将全面复苏。

数据显示,这家全球第二大内存制造商的销售额在一季度增长了144%,达到 12.4 万亿韩元(约合 90 亿美元),远远超出预期。营业利润为 2.89 万亿韩元(去年的亏损为 2.6 万亿韩元),远超预期的 1.8 万亿韩元利润。这也是该公司有史以来第二高的第一季度营业利润。

毫无疑问,HBM是SK海力士这波崛起的重要原因。SK海力士首席财务官 Kim Woohyun 也直言:“凭借 HBM 引领的 AI 内存领域业界最顶尖的技术,我们已经进入明显的复苏阶段。”

但是,三星和美光却虎视眈眈。

绝对王者

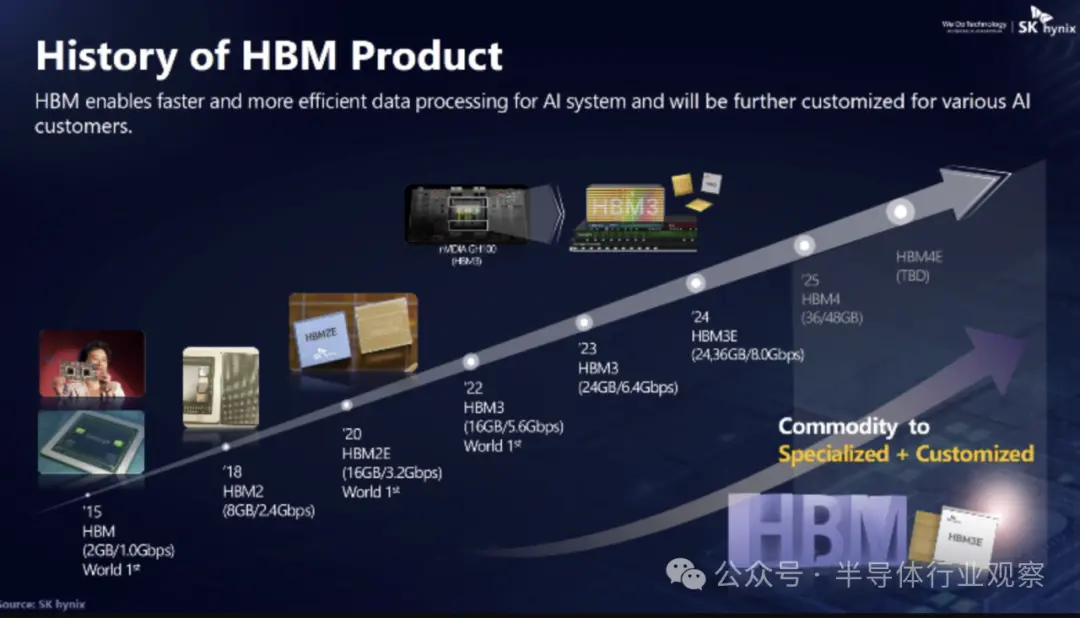

关于HBM沿革,在半导体行业观察之前的文章《HBM的逆袭好戏》中,已经有了很详细的描述,在本文我们就不再赘言。然而,我们需要重申一下SK海力士在HBM市场的绝对影响力,以及他们的HBM带给市场的影响。

据市场研究公司 TrendForce 称,SK 海力士去年以 53% 的市场份额领先 HBM 市场,其次是三星电子 (38%) 和美光 (9%)。

最近,关于HBM有很多消息,但SK 海力士 HBM 设计主管 Park Myeong-Jae 在最近一篇博客中表示:“SK 海力士被公认为 HBM 市场无可争议的领导者。”他进一步指出,SK Hynix 于 2009 年开始开发 HBM 芯片。该公司预计高性能内存芯片的需求将会增加,并花了四年时间开发 HBM,专注于硅通孔 (TSV) 技术。该公司于 2013 年 12 月推出了首款 HBM 芯片。

然而,SK海力士要在 HBM 上大显身手还有很长的一段路要走。因为在2010年代,计算机市场还没有成熟到可以接受当下“超出需要”的高速度、高容量的HBM产品。因此,SK海力士在第二代产品HBM2开发中遇到困难时,有许多人对HBM业务的前景表示担忧。Park Myeong-Jae 副社长将该时期描述为“在危机中发现机遇的时期”。

于是,从HBM2E开始,SK海力士便以远超外界期待值为目标,并加强了团队协作。研发HBM需要将各种复杂技术巧妙结合,因此与相关团队合作解决挑战、创造协同效应尤为关键。得益于此,SK海力士取得了显著技术进步。也在MR-MUF、HKMG和 Low-K IMD 等主要基础技术上打下了基础。

最终,凭借HBM3压倒性的性能与特性,SK海力士赢得了较高的市场份额。

截止到现在,SK Hynix 是三家公司中第一家通过 Nvidia 认证测试并成为主要供应商的公司。业内估计,SK Hynix 的 HBM3E 良率已经稳定,据报道其营业利润率是 DRAM(动态随机存取存储器)的两倍。

Park Myeong-Jae介绍说:“SK海力士的HBM产品具备业界最佳的速度和性能。尤其是公司独有的MR-MUF技术,为高性能提供了最稳定的散热,为造就全球顶尖性能提供了保障。此外,SK海力士拥有快速量产优质产品的能力,对客户需求的响应速度也是首屈一指的。这些竞争优势的结合使HBM3E脱颖而出,跻身行业前列。”

正因为如此,SK海力士的HBM受到了客户的高度欢迎。

据外媒报道,SK 海力士目前为亚马逊、AMD、Facebook、谷歌 (Broadcom)、英特尔、微软以及 NVIDIA 等客户生产各种类型的 HBM 内存。而由于芯片供应商希望确保对其成功至关重要的内存堆栈的供应,因此几个月前就已下达的 HBM 内存订单现在已经积压到 2025 年。

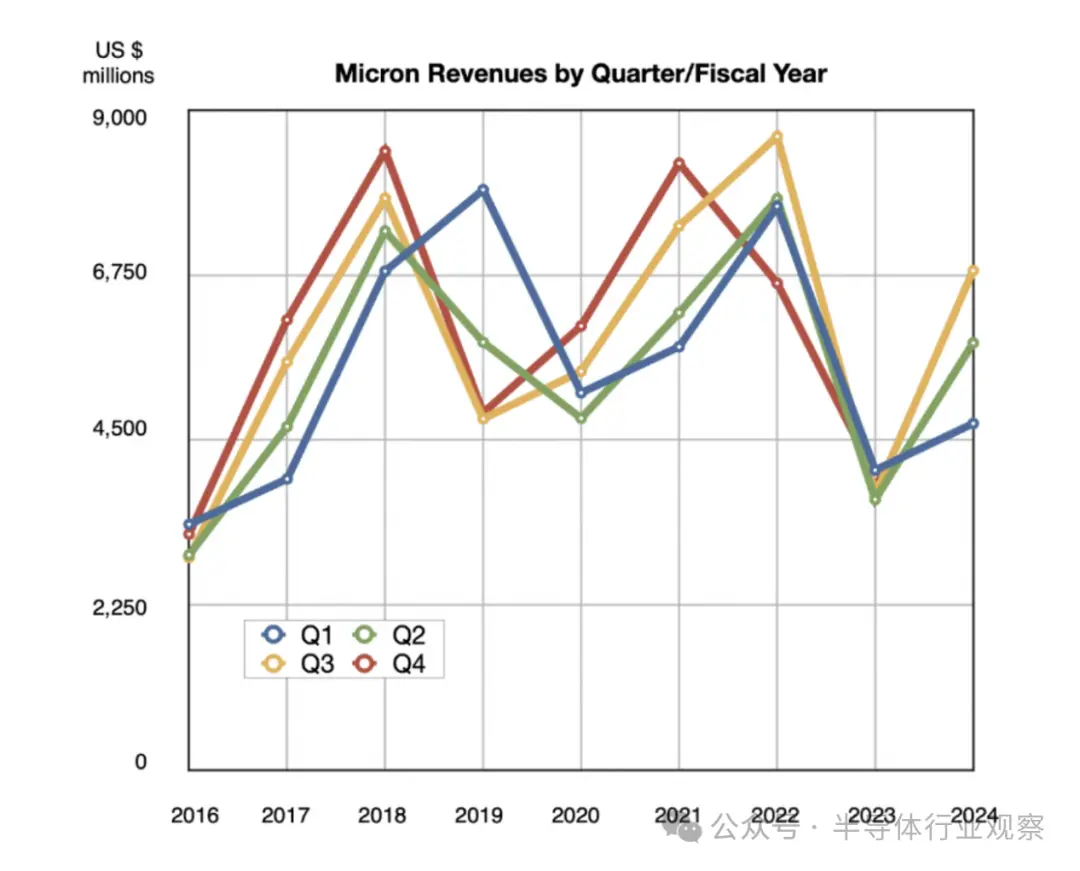

与此同时,美光和三星正在紧追慢赶,美光在近日更是表示,预计明年将占据 HBM 市场的 20% 以上,这比目前的 9% 大幅提升。

不甘人后

作为HBM的后进者,美光科技和三星不甘人后。

首先看美光,作为HBM三强中的最后一名,他们采取了大胆的战略举措,跳过第四代高带宽内存 (HBM) HBM3,直接进入第五代 HBM (HBM3E),旨在占据下一代 HBM 市场的很大份额。这一决定已经开始见效,美光获得了 Nvidia 的订单,并开始增加供应量,最终于去年年底向 Nvidia 全面供应 HBM3E。

美光总裁兼首席执行官 Sanjay Mehrotra在日前的财报会议上表示表示:“强劲的 AI 需求和强大的执行力使美光第三财季收入环比增长 17%,超出了公司的预期范围。美光在高带宽内存 (HBM) 等高利润产品的份额不断扩大。”

“美光在第二财季开始出货 HBM3E 内存,并在第三财季从这些产品中获得了超过 1 亿美元的销售额。” Mehrotra说。他进一步指出,这些产品是盈利的。美光预计,在 2024 财年(仅剩一个季度),公司的HBM 内存将带来数亿美元的收入,在 2025 财年(从 2024 年 9 月开始,一直到 2025 年 8 月)将带来数十亿美元的收入。美光 2024 年和 2025 年的 HBM 供应已经售罄,2024 年全年和 2025 年大部分时间的定价已经确定。

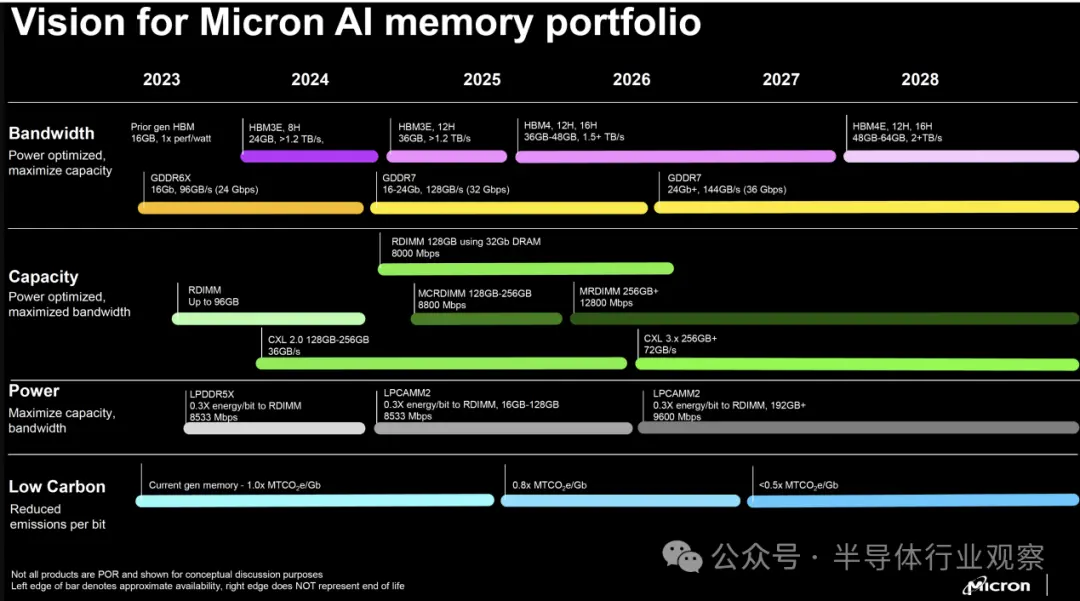

从长远来看,美光预计其在 HBM 市场的份额将在 2025 年左右与其在整个 DRAM 市场的份额大致相同。有趣的是,美光正在对其 12 高 HBM3E 堆栈进行送样,并将于 2025 年投入量产,并且它还计划在未来产品中采用 HBM 4 和 HBM4E。

在HBM上备受打击的三星也重整旗鼓。

如文章开头所说,尽管三星是业内最大的内存芯片制造商,但在 HBM 领域,它远远落后于全球第二大内存制造商 SK 海力士。据韩媒五月底的报道,SK海力士一直是英伟达公司 HBM 芯片的最大供应商,英伟达控制着人工智能计算任务核心图形处理单元 (GPU) 市场 80% 以上的份额。目前,这家韩国芯片制造商是英伟达第四代 HBM3 芯片的唯一供应商。

在HBM等芯片的落后,促使三星在五月撤换了半导体领导人。拥有丰富经验的Jun Young-hyun临危受命,承担存储巨头研发和向英伟达出售HBM芯片的重任。但随后,有关三星HBM没能经过英伟达验证、三星HBM良率过低等新闻见诸报端。在六月底,有媒体报道称,英伟达要求三星更改其高带宽内存(HBM)的设计,这将导致供货进一步延迟。

上述种种信息,三星都否认了。不过由此我们可以看到这家存储巨头在HBM上的挣扎。

综上所述,SK海力士在HBM方面似乎短期无忧。但在扩大HBM3E产能方面,他们面临挑战。一位知情人士表示:“NVIDIA正在向SK海力士施压,要求其增加供应量,但随着HBM3E和上一代HBM3的投产,可用产能已接近饱和。”

现代 证券研究员朴俊英也表示,“如果没有SK海力士以外的另外两家公司的帮助,NVIDIA将无法满足其HBM需求。”朴俊英预测,“HBM短缺的情况将持续到今年第四季度,如果这三家公司的CAPA不被纳入全球HBM CAPA,短缺可能会延续到2025年上半年。”

为此,美光和三星迎难而上,SK海力士也以攻为守。

硝烟再起

作为领先者,SK海力士当然不愿意坐以待毙,这首先体现在公司在保证产能供给上做得努力。在日前,SK海力士宣布,根据投资计划,SK海力士到2028年将拨款103万亿韩元,其中80%(82万亿韩元)投向HBM等AI相关业务领域,以维持公司HBM的地位。

在更早的四月,SK海力士曾表示,将斥资20万亿韩元(146亿美元)在忠清北道建设生产动态随机存取存储器 (DRAM) 芯片的M15X晶圆厂,以满足AI芯片热潮中不断增长的需求,巩固其在高性能存储芯片领域的地位。

SK集团董事长崔泰源在六月中接受日本《日本经济新闻》采访时表示,该公司正在调查在日本和美国等国家生产高带宽存储器(HBM)的可能性。“除了增加国内生产(HBM),如果需要额外投资,我们还在不断调查是否可以在日本和美国等其他国家生产。”崔泰源表示。

至于美光,据日经新闻援引消息人士报道,内存巨头美光科技正在美国建设一条先进高带宽内存(HBM)的试验生产线,并考虑首次在马来西亚生产HBM,以满足AI热潮带来的更多需求。报道称,美光公司正在美国爱达荷州博伊西市总部扩建HBM相关研发设施,包括生产和验证线。此外,美光公司还考虑在马来西亚建立HBM生产能力,目前该公司已经在马来西亚设有芯片测试和组装工厂。

此前,美光最大的 HBM 生产工厂位于台湾台中,扩建工作也在进行中。而业内消息显示,美光预计将在新工厂投资 6000 亿至 8000 亿日元,该工厂位于现有 Fab15 工厂附近。最初,新工厂将专注于 DRAM 生产,不包括后端封装和测试,重点是 HBM 产品。

三星也火力全开。三星公司执行副总裁兼 DRAM 产品技术领域负责人在今年三月曾表示,预计该公司今年的 HBM 芯片产量将比去年增加 2.9 倍。三星同时还公布了HMB路线图,预计2026年HBM出货量将达到2023年产量的13.8倍,到2028年HBM年产量将进一步上升至2023年产量的23.1倍。

来到技术方面,三巨头的竞争也白热化。

SK海力士在五月的一次行业活动中表示,它可能在 2025 年率先推出下一代 HBM4。在那次活动中,该公司展示了一张幻灯片,其中展示了 Nvidia Grace Hopper GH200 GPU 内封装的两个 HBM3E 模块(见插图)。负责该公司 DRAM 和 NAND 技术开发的 SK海力士高级副总裁 Ilsup Jin 上个月在安特卫普 ITF World 上表示,该公司的下一代 HBM4 可能会提前上市。“HBM4 很快就会面世,”Jin说。“明年就会面世。”

该公司还计划到2026年提供HBM4E。

美光则预计在 2026 年至 2027 年期间将有 36GB 到 48GB 的 12-Hi 和 16-Hi 堆栈HBM 4。据美光称,HBM4 之后将在 2028 年推出 HBM4E。HBM4 的扩展版本预计将获得更高的时钟频率,并将带宽提高到 2+ TB/s,容量提高到每个堆栈 48GB 到 64GB。

关于其未来的 HBM 路线图,三星计划在 2025 年生产其 HBM4 样品,其中大部分为 16 堆栈,预计在 2026 年实现量产。据 TheElec 报道,今年早些时候,三星使用其子公司 Semes 的混合键合设备生产了 16 堆栈 HBM 样品,并表示该样品运行正常。TheElec 援引三星上个月在 2024 年 IEEE 第 74 届电子元件和技术会议上披露的信息,获悉三星认为混合键合对于 16 层及以上的 HBM 至关重要。

在过去,HBM更多是标准品的竞争。但从SK海力士Park Myeong-Jae 的介绍中我们得知,这在未来将是一场定制化竞争。

他表示:“持续创新对于保持和提升SK海力士目前的地位至关重要”、“特别是随着我们的HBM产品线随着解决方案的定制而多样化,与客户和代工行业的合作 在未来将变得越来越重要。在这些变化中,我们的目标是稳步前进,紧跟潮流,保持市场领先地位。”他补充道。

这无疑将掀起HBM的另一维度竞争。

【来源:半导体行业观察】