饮料巨头 2025 年中期成绩单陆续揭晓。

农夫山泉延续高增长,爆款产品东方树叶推动茶饮收入首次超越包装水;东鹏饮料则在半年内跨入百亿营收俱乐部,利润增速更是超过 30%;统一企业中国饮料业务同比稳增 7.6%,茶饮料成为主要驱动力。

然而,并非所有饮料企业日子都蒸蒸日上。比如,华润饮料收入和利润分别下滑近两成和三成;康师傅控股饮品业务整体收入下滑,主力品类的茶饮料未能响应趋势,受到无糖茶冲击表现不佳。

在新消费如火如荼的这一年,饮料股业绩分化愈发明显,这种业绩分化,揭示了消费趋势和行业增长逻辑的变化。

谁家欢喜谁家愁?

2025 年的饮料行业,已经从过去 " 大家一起涨 " 的阶段,走向了 " 有人领跑、有人掉队 " 的结构性增长。中报披露后,创新者和跟随者之间的差距被彻底拉开。

面对即时零售大战、现制茶饮崛起,注重品类创新的企业依旧展现了强大的增长韧性。

农夫山泉上半年营收同比增长 15.6% 至 256.22 亿元,净利润增长 22.1% 至 76.22 亿元,毛利率提升至 60% 以上,交出了一份远超市场预期的答卷。更重要的是,茶饮业务在东方树叶的拉动下,历史性地超过包装水,成为第一大收入来源,这意味着其增长曲线已不再单一。此外,统一企业中国茶饮料营收同比增长 9.1%,无糖茶 " 春拂绿茶 " 市场份额显著提升。

东鹏饮料的表现同样突出,上半年收入同比大增 36.37% 至 107.37 亿元,净利润增长 37.22% 至 23.75 亿元,首次跨入半年百亿营收俱乐部。能量饮料继续是基本盘,而电解质水的爆发力则让其真正跑出了 " 第二条曲线 "。

与之形成对照的是,部分老牌企业正面临增长的压力。华润饮料上半年收入同比下滑 18.5% 至 62.06 亿元,净利润同比下降 28.7%,核心的包装水业务遭遇行业价格竞争的正面冲击。此外,维他奶国际虽然在去年年报里展现了一定复苏,但更多依靠的是降本与费用优化,而非营收端的强劲扩张。在竞争趋紧的饮料市场,仅靠成本削减难以持续,缺乏产品突破和结构优化,业绩难言稳定。

毛利率的对比进一步凸显了这种分化。农夫山泉的毛利率提升至 60.3%,东鹏饮料在短短两年间连续提升,显示出强大的费用效率和产品溢价能力。反观华润饮料,毛利率却因产品组合变化和更高的销售费用而承压,利润空间持续被挤压。

可以看到,业绩差距的背后,不只是规模的不同,而是增长逻辑的差异。有的企业通过产品结构升级与第二曲线孵化找到新动能,有的则陷入价格战和成本压力的泥沼。

在中国饮料市场这个万亿级的红海市场中,依靠铺货和营销就能拿到增量的时代已经过去,行业进入到拼结构、拼效率、拼创新的阶段。

" 新 " 消费观、第二曲线与数字化的赛跑

在新一轮行业洗牌中,企业之间在产品布局、战略规划和运营效率上的差距正在加速扩大。观察今年的中报,可以发现三条主线正在重塑行业格局。

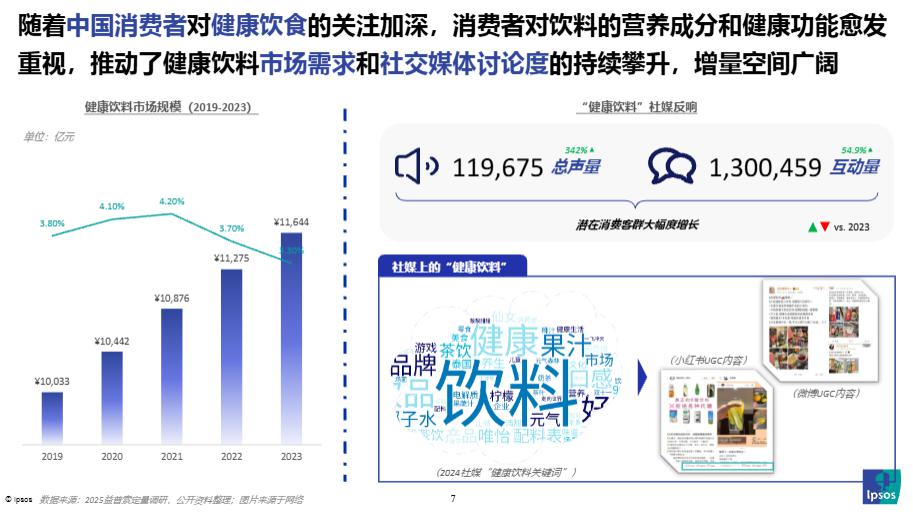

第一条主线是健康化与功能化的消费趋势。

消费者对健康、无负担和功能属性的追求,正在重塑饮料市场的竞争格局。农夫山泉的东方树叶连续多年坚持 "0 糖、0 卡、0 脂、0 香精、0 防腐剂 ",在 2025 年迎来爆发,让茶饮业务收入同比增长 19.7% 突破 100 亿,并首次超过包装水,成为公司第一大板块,而康师傅则因仍深耕有糖茶,无糖茶市占率不足 5%,未能有效响应 " 零糖零卡 " 消费趋势,导致茶饮收入同比下滑超过 6%。两者的差距标志着消费偏好转向," 健康饮 " 从营销话术走向主流心智。

图源:《2025 饮料健康的下一步:解锁 " 健康 Plus+" 新增》,益普索 Ipsos

类似的故事发生在功能饮品上,东鹏的电解质水 " 补水啦 " 营收同比暴增 214%,把原本定位专业补给的产品,转化为大众日常的健康饮品。补水啦营收占比从 6.05% 上升至 13.91%,成为名副其实的第二支柱。

从消费趋势的变化也可以看出,孵化第二曲线也成为行业格局分化的主线。

从消费趋势的变化也可以看出,孵化第二曲线也成为行业格局分化的主线。

在饮料行业这个成熟市场,传统品类的天花板清晰可见,能否成功培育新的增长点决定了企业的未来空间。

东鹏饮料的 "1+6" 多品类战略是增长关键。东鹏饮料在能量饮料之外成功孵化了电解质水大单品,证明了自己不仅能发现市场机会,更具备将机会转化为实际增长的执行力。而农夫山泉同样通过 " 茶饮 + 水饮 " 的双核心结构降低单一依赖,还尝试切入冰品赛道,开拓冰品、水饮互补共生的新消费场景。

相比之下,华润饮料业绩下滑背后,主要是被视为第二增长曲线的饮料业务收入占比仍只有 10.3%,尚不足以抵消核心水业务的下滑压力。这使得它在价格战中显得格外脆弱。统一企业中国的饮品板块增速也逐年放缓,说明老牌巨头在创新上的迟缓,正在削弱它们应对消费环境变化的能力。

第三条主线是数字化运营能力的差距正在加大。

数字化正在重塑行业的游戏规则。比如,东鹏饮料通过 " 五码合一 " 技术构建的数字化营销体系,打通了消费者、门店和经销商的数据流,形成了精准的动销监控和费用投放体系。

值得注意的是,虽然上半年投入了大规模的返利补贴,未兑付的实物和现金返利合计达 30 亿元,但东鹏饮料毛利率却比去年同期还增加了 3.21 个百分点。这颠覆了传统快消行业 " 促销必然损及毛利 " 的认知,展示了数字化运营带来的效率革命。

相比之下,仍停留在传统折扣和渠道投放的企业,成本更高,效果却不显著。华润饮料在盈利预警中华润饮料在盈利预警中提及的 " 策略性营销资源投入 " 和 " 行业竞争加剧导致促销投入增加 ",正是这种压力的直接体现。上半年,华润饮料包装饮用水产品录得收入人民币 52.51 亿元,较去年同期下降 23.1%。这意味着未来的竞争不仅是产品与营销的竞争,更是整个运营体系效率的竞争。

从这三条主线可以看出,行业的竞争已从 " 谁能卖得更多 ",转向 " 谁能更贴合消费趋势、孵化新曲线、并提升运营效率 "。理解了这三条主线,就能更清晰地判断,哪些公司具备穿越周期的能力。

长期确定性从何而来?

在价格战与消费趋势快速演变的背景下,饮料行业的投资逻辑更加聚焦于长期确定性。

一方面,竞争环境的复杂性不可忽视。

过去,饮料行业增长更多依赖渠道铺货和大规模营销,而如今,外部市场在发生深刻变化。外卖平台补贴带动的价格战,让低价包装水的利润空间被迅速压缩。

在这种情况下,投资者在评估企业时,应该更加关注饮料企业营收增长的质量和盈利的稳定性,长期需关注消费趋势变化下的转型成效。一家企业能否在价格战中保持健康的毛利率和现金流,往往比短期市场份额的扩张更具参考价值。

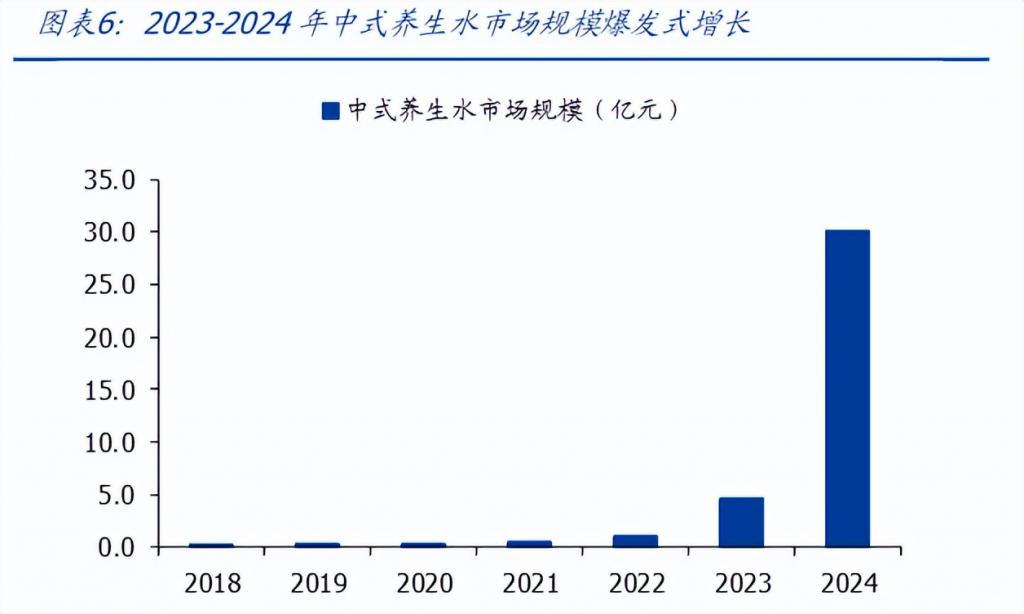

另一方面,新消费趋势正在向更深入、更细分的方向发展。

无糖、无添加已逐渐成为行业的基本门槛,各种成分的 " 中式养生水 " 迅速崛起。消费者对饮品的期待已经从 " 健康一点 " 转变为 " 健康 + 功能 ",饮料被赋予了更多 " 附加值 "。这意味着东方树叶的成功并非偶然,未来,天然果汁、发酵饮品、植物基饮料等细分品类都可能出现新的爆款。

图源:《2024 年中国中式养生水行业发展趋势洞察报告》,国盛证券研究所

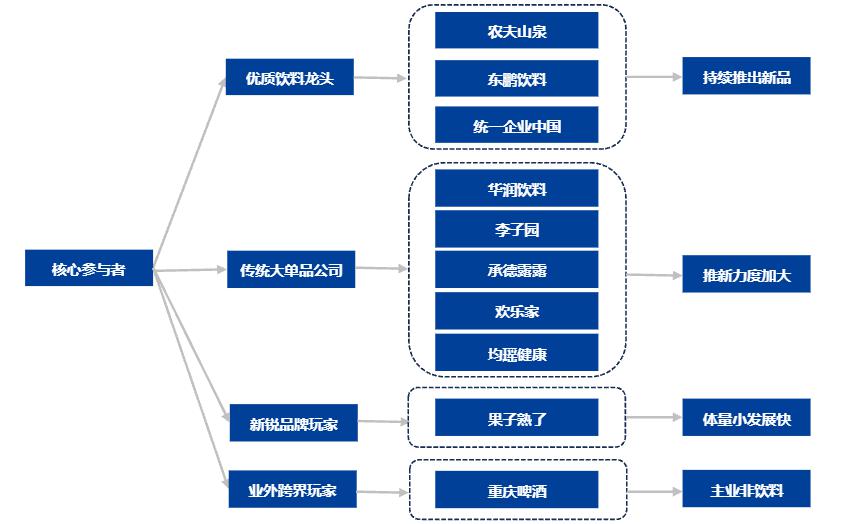

在这样复杂多元的背景下,投资者应该避开同质化竞争严重的领域,转而聚焦两类企业。

一类是像农夫山泉和东鹏特饮这样已经建立起强大品牌护城河并成功实现多品类布局的公司。

这类企业通常具备强大的渠道掌控力、成熟的品牌运作经验和持续的产品创新能力,能够在新趋势出现时快速响应并实现规模化。比如,东鹏饮料敏锐捕捉到 " 冰冻化 " 消费趋势,不仅加大冰柜投放,还尝试智慧化、智能化冰站,以数据监测提升渠道效率。财报显示,其在大本营广东依旧保持 20% 以上增速,而在华北等区域更是实现超过 70% 的高速增长。

注:饮料行业核心参与者;图源:国盛证券

具备强渠道、研发和创新能力的优质饮料龙头,才能持续推出新品,有机会把新消费趋势转化为增长点。

另一类则是在某一细分赛道具备独特优势、掌握了稀缺供应链资源或拥有极高用户粘性的特色型企业。

这类企业的确定性更多来自于场景粘性和分销 ,而非短期的报表亮点。比如,白云山以 " 王老吉凉茶 " 为核心的大健康业务收入稳健增长,达 70.23 亿元,同比增长 7.42%。这背后,天然草本配方 " 预防上火 " 的差异化优势显著,品牌更是基于此推出了无糖凉茶、刺柠吉、荔小吉等细分品类,满足不同消费场景需求。此外,在 " 送礼 " 场景需求稳固的养元饮品(六个核桃),在三、四线城市及县域市场,渗透率仍然保持领先。

可见,未来能保持长期竞争力的饮料企业,要么具备快速响应市场的能力且能凭借规模优势持续推出爆款新品,要么立足核心场景具备一定的不可替代性。

总而言之,正如狄更斯在《双城记》中写下的那句名言:" 这是一个最好的时代,这是一个最坏的时代。" 饮料行业正在经历深刻变革,从规模扩张转向质量竞争,从渠道为王转向产品为王,从营销驱动转向数字化驱动。

固收旧城墙的企业护城河逐步瓦解,而对于那些能够深刻理解消费者需求变化、建立极致运营效率并保持持续创新迭代的企业,眼前的行业调整期或许正是构筑长期竞争优势的最好时机。

来源:港股研究社