重视低端机背后:是华为战略失误,还是OV小米太强?手机

近日华为创始人兼总裁任正非发表言论称,这个世界百分之九十几都是穷人,友商低端手机有穷人市场,不要轻视他们,华为也要做低端机。

相信看到此言论的多数业内人士多少都会觉得意外,因为此前华为一直强调手机“质价比”为主要特点的利润为先,甚至称不会再涉足主打“性价比”的低端机市场。那么为何华为突然转变了战略?背后的原因究竟是什么?

由于近期诸多统计机构相继发布了全球和中国智能手机市场的最新数据和分析,结合这些再看任正非的低端机言论,与其说是提醒华为重视低端机,不如说是对于华为整体手机战略阶段性的总结和反思。

高端提升有限,利润为先战略阶段性疲态已现

既然是利润为先,我们不妨先看看华为手机业务在利润方面的表现。

根据市场调查机构Strategy Analytics发布的数据显示,2016年全球智能手机营业利润为537.72亿美元,其中苹果利润为499.97亿美元,占比高达79.2%;三星利润为83.12亿美元,占整体14.6%;华为营业利润为9.29亿美元,占比1.6%;而OPPO营业利润为8.51亿美元,占1.5%;vivo营业利润为7.32亿美元,占比1.3%。

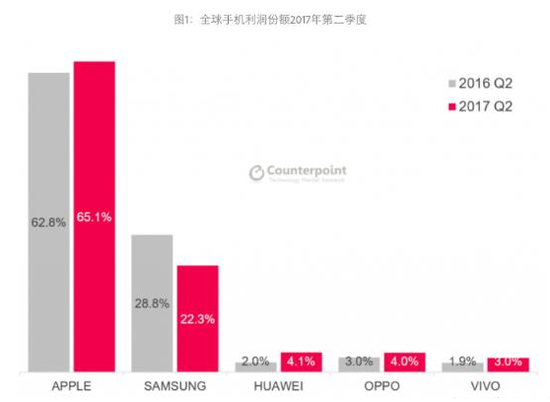

到了今年,据国际调研机构Counterpoint发布的《全球手机利润份额2017年第二季度报告》显示,苹果获得了该行业65%的利润,三星为22.3%,国产手机三大品牌——华为、OPPO、vivo只占了利润份额的4.1%、4%和3%。

这里我们暂且不论华为与苹果和三星在利润方面的差距,毕竟在今年旗舰机Mate10的发布会上,消费者业务CEO 余承东坦言,在利润方面与苹果和三星仍存有不小的差距。只是从目前看,华为的利润依然没有和OPPO及vivo拉开差距,即在利润上,华为与去年相比,与对手陷入了胶着的状态。

如果说上述是在利润的胶着,那么从今年Mate10发布采用了最新的麒麟970芯片、AI芯片、全面屏等诸多最新创新技术的加持,按理说这些创新应该通过手机单价的提升予以充分体现,但事实是在与利润密切相关的单价上,其与之前Mate9相比依然没有明显提高(最基本型的Mate10中国市场定价仅为3899元,与此前的Mate9几乎相同)。

加之苹果、三星旗舰机的价格稳中有升,尤其是苹果更是直接将自己iPhoneX的价格锁定在了万元左右,使得华为高端机在价格上也陷入了胶着状态,即不仅与自己此前的旗舰机价格相比没有增加,与对手的旗舰机相比,甚至相对减少(例如Mate10 Pro的价格与iPhoneX的价差达到了5000元)。

对此,瑞银(UBS)的一份调查显示,在600美元以上智能手机市场,苹果占到63%,而华为只有3%。苹果用户保持率约为82%,华为是52%。这意味着华为提价的空间很小。那么到此,我们是否可以认为,华为手机创新加持利润为先的战略已经遇到了阶段性的瓶颈或者说显现出疲态?

中端薄弱,高端降维弥补,出货量仍未摆脱OV追逐

接下来,我们再看看在手机出货量方面华为的表现。市场调查机构Canalys近日公布了2017年第三季度中国智能手机市场报告,华为以19%的份额位列榜首,当季出货手机2200多万部,同比大涨23%。

去年第三季度还高居第一的OPPO出货量略有下滑,2100万部、18%份额紧跟华为。

vivo势头良好,出货量超过2000万部,同比大涨26%,排名第三。与Canalys统计结果不同,市场调查机构Counterpoint发布的第三季度中国智能手机市场数据显示,2017年第三季度OPPO的市场份额达到18.9%,成为当季中国市场出货量冠军。华为和vivo的市场份额都为18.6%,排在其后。

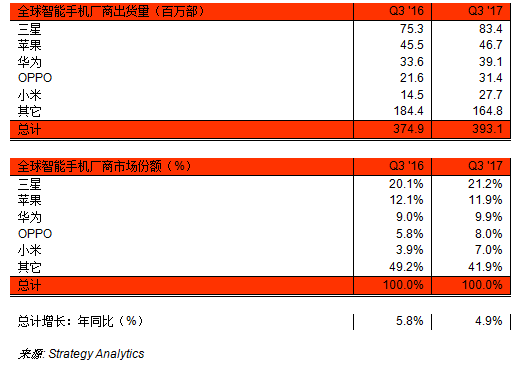

至于全球市场,日前IDC和SA都发布了今年第三季度全球智能手机市场销量报告,华为虽然还是排在第三的位置,并未像此前业内预期的在这个季度超越苹果,更为重要的是,其与紧随其后的OPPP也未拉开明显的差距,与一年前相比,出货量仅增长了50万部,市场份额也只是增加了0.1个百分点,这种差距对于OPPO和华为这样的厂商可以忽略不计。

但有一个对手的反弹是必须要计算,甚至是战略性的,那就是小米。其与华为的差距从一年前的2010万部,大幅缩小至1150万部,市场份额从此前的5.6个百分点大幅缩小到了3.1个百分点。不要小看小米的强劲反弹,至少在第三季度,其在全球市场已经挤掉了此前一直排在前5中的“双雄OV”的vivo。

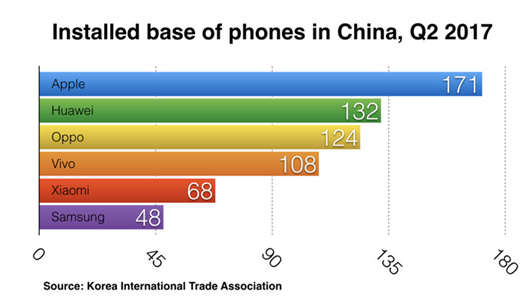

另据韩国国际贸易协会(Korea International Trade Association)发布的报告显示,在中国,苹果iPhone手机是用户群最大的智能手机,共有1.7亿人,华为位列第二位,中国的用户数达到1.3亿,OPPO手机为1.24亿,vivo为1.1亿。不知业内看到这些作何感想?

我们认为,无论是当季的出货量,还是手机用户保有量上,与在利润方面的表现类似,华为也并未拉开与对手(包括苹果、OV)的差距,也呈现出胶着的态势。那么是什么原因,让华为在出货量上未能与对手拉开差距?

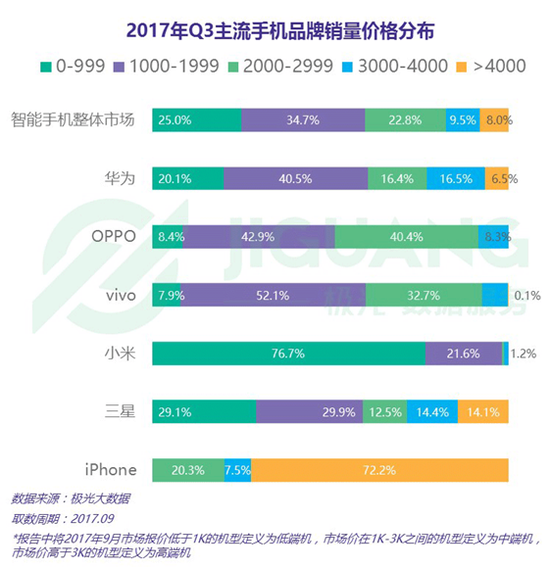

这里我们以中国智能手机市场为例。在过去的第三季度,据极光大数据的统计显示,在中国整体智能手机整体出货量中,价格在1000—1999元和2000-2999元区间的智能手机分别占到了整体出货量的34.7%和22.8%,二者合计为57.5%,可以说这两个价格区间段是中国智能手机市场出货的主力,也是华为和OV争夺的焦点。

但我们发现在1000-1999元价格段,华为、OPPO和vivo占各自整体出货量的比例分别为40.5%、42.9%和52.1%;在2000-2999元价格段,分别为16.4%、40.4%和32.7%。如果说华为在1000-1999元价格段还勉强算是与OV势均力敌的话,那么在2000-2999元价格段,华为则明显处于下风,这也是外界普遍认为华为在中端市场出货量不及OV的主要原因。

而之所以华为最终还是在销量上超过OV,我们不妨看到在3000-4000元价位段,华为所占其整体出货比例为16.5%,相比之下,OV的比例仅为8.3%和0,1%,至于4000元以上价位段,华为占比为6.5%,而OV为零。

由此我们不难推断,由于中端薄弱,为了保证销量,华为很可能在用与苹果和三星对标的所谓高端机降维与OV的中端机竞争,但众多周知的事实是,定位高端的华为Mate和P系列是华为投入成本最大的机型,其主要目的还是与苹果和三星对标,以获取最大的利润,一旦降维与OV中端机争夺市场份额,华为高端机的战略价值显然会打折扣,反映到成本与利润产出比上就不如OV中端机。

这也很好地解释了为何在利润上,华为与OV没有拉开明显的差距。更为得不偿失的是,尽管高端机加入到中端机的争夺,在整体销量上,华为还是未能摆脱OV的紧逼。

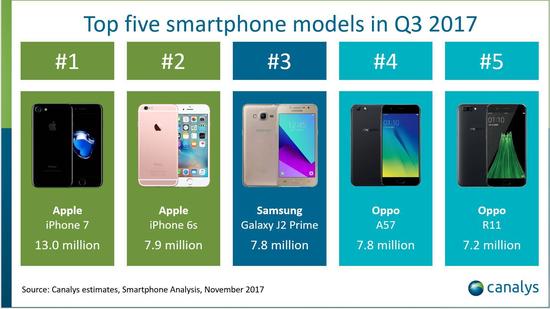

除了销量被对手紧逼外,市场调研机构Canalys今年第三季度的智能手机市场统计数据显示,在销量最高的5款机型中,苹果iPhone占据了前两席,后三位别是三星的Galaxy J2 Prime、OPPO的 A57和R11,季度销量分别为780万部、780万部和720万部。

遗憾的是,无论是在iPhone代表的高端还是Galaxy J2 Prime、A57和R11代表的中端,均未出现华为手机的身影。这似乎再次佐证了我们上述的分析,即华为在高中端市场(高端的苹果和中端的OPPO)均没有取得明显的优势,尤其是单款机型的竞争力更显薄弱,进而拉低了与OPPO竞争的整体效率。

低端国内未“清场”, 海外最大容量市场几近空白

如果上述是华为手机在高端和中端市场陷入与对手的胶着而已经产生疲态,甚至随时被对手反超的话,那么其在低端(主要是千元以下)手机市场的胶着已经让华为感受到了切实的威胁。最典型的例子就是曾经是华为最大对手的小米的“满血复活”。

曾经何时,小米被华为荣耀超越,彼时业内认为小米已经是翻身无望,而华为荣耀也以击败小米而自诩为新的互联网手机模式的代表。刚刚过去的双11,荣耀再次在销量和营收上击败了小米,但我们想说的,凭借荣耀目前的实力和资源,本应在小米呈现颓势之时给予其重击,至少不应该给小米“满血复活”的机会。

但谁也没有想到,在被唱衰和走低一年之后,小米竟然凭借低端市场不仅活了下来,甚至在销量上还创造小米手机历史的新高(据雷军透露,小米在今年前10个月已经完成今年销量7000万部的目标,今年有望实现9000万部的出货量),明年有望破亿。

由此我们认为,在与小米的竞争中,华为同样存在竞争效率(区域市场的选择、营销策略、渠道等)亟待提升的挑战。

如果说在中国市场,华未未能趁小米颓势之时,集中资源“迅速结束战斗”(清场)的话,那么在上述事关竞争效率的区域市场的选择上,则给了小米“满血复活”极大的缓冲机会。那就是印度市场。

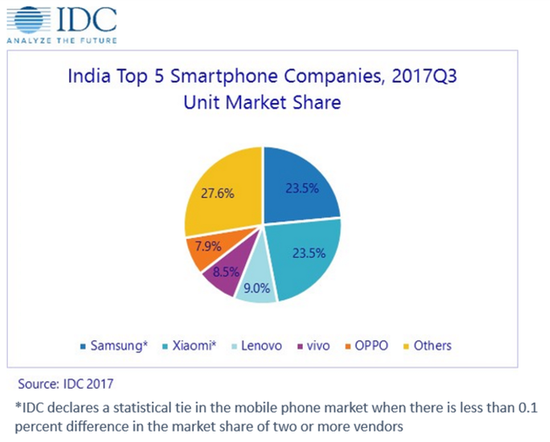

研究公司Counterpoint披露的印度手机市场第三季度的部分信息显示,三星第三季度在印度的市场份额为22.8%,依然位居第一名。但这个第一名并不算稳固,因为中国厂商小米的市场份额已经达到了22.3%,二者之前的差距只有区区0.5%,其中三星在印度发货手机大约在912万部左右,而小米则是892万部,二者的差距只有20万。

其次依次是vivo、OPPO和联想,这几家中国厂商已经瓜分了印度智能手机市场的57%以上。也许正是与三星微小的差距,另一家市场分析统计机构IDC最新发布的第三季度印度智能手机市场报告显示,小米已经与三星并驾齐驱成为印度市场第一。

究其原因,我们认为这和华为以利润优先为导向的“质价比”战略关系紧密,而众所周知的事实,印度目前及未来相当的时间内,“性价比”的手机才是主导,也就是在华为的手机战略中,印度是个低价值的市场,投入产出比并不符合这个战略。

但事实是,目前全球智能手机市场前5的厂商中,不论是排在其前面的苹果、三星,还是紧随其后的国内的OV、小米均已全面进入印度市场,需要说明的是,今年第三季度,印度智能手机出货量首次达到4000万部,同比增长23%,如今已经超过美国,成为仅次于中国的全球第二大智能手机市场。针对于此,华为有什么理由不在印度市场发力呢?

尤其是Strategy Analytics分析认为,红米Note 4等小米Android系列型号在印度大受欢迎,抢占了联想和Reliance Jio等竞争对手的出货量。如果目前的势头继续下去,小米可能追上或赶超OPPO,华为和苹果,在2018年成为全球第二大智能手机厂商,面对这种可能出现的反转,华为作何感想?

除印度市场外,据libara的最新数据显示,2017中国手机巴西市场中排名第一的是摩托罗拉,排名第二的是华硕,排名第三的是联想,其中摩托罗拉低端机最受欢迎,市场占有率最高,是巴西影响力最大的中国品牌,这主要是因为巴西人偏爱用低端智能机,所以在巴西都是低端机型比较畅销。

进军巴西的中高端手机品牌不多。但巴西是全球第四大智能机单国容量市场,所以巴西的手机市场的前景不可小觑。但总体来说,三星手机在巴西市场占有率最高,高达52.24%。

至此我们看到,在全球四大手机单国容量市场中,除了中国市场,华为在其他三大市场(印度、美国和巴西)几乎没有任何像样的作为,至少与在这三大市场中的中国其他厂商相比。值得深思的是,这些中国手机厂商几乎都在中国市场遭遇过或者正在遭遇边缘化,例如在印度市场刚刚拿下第一的小米、在美国排名第五的中兴(主要是主打性价比的低端手机)及在巴西市场排名第三的联想。这些市场无疑成为它们手机业务战略性存在或者反弹发展的关键,也印证了这些市场的战略地位。华为有何理由不加以重视?

“质价比”与“性价比”战略的反思与重新权衡

综合上述的分析,可以说现在全球排名第三的华为手机业务,与高中低端对手的竞争均陷入了胶着的状态。所谓商场如战场,身为军人出身的任正非显然很理解这种胶着如果持续下去意味着什么。毕竟明显的进与退都能很容易发现其中的经验和教训,进而明确或者改变战略,惟有胶着会让企业陷入战略评估及选择的两难。

但事实在提醒华为,其与小米的胶着让小米得到了“满血复活”的机会,甚至在手机产业中的地位发生了战略性的变化;与OV的胶着,不断拉低华为手机的竞争效率(体现在利润的无限接近);与苹果的胶着,让华为距离苹果(主要是利润)非但没有缩小,且有扩大的趋势。那么接下来华为必须要改变这种胶着状态,要么利润上至少甩开紧随其后的OV的距离,要么在出货量上有明显的增长,拉开OV与小米的差距,即要找到破解胶着的突破口,而这和华为手机的整体战略息息相关。

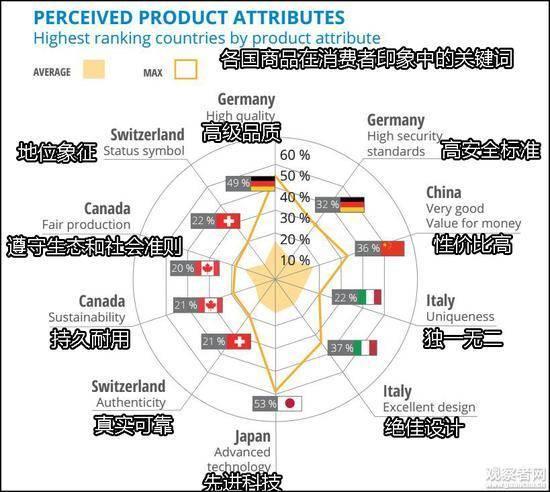

我们并不否认华为手机利润为先的“质价比”战略,但市场的事实证明,“性价比”的市场(包括手机)是永远存在需求的。尤其是对于中国企业和产品来说。

据Statista今年早些时候的一份报告结果称,中国在各国消费者印象中性价比高,但在品牌声誉方面甚至低于孟加拉国。由于Statista的这份报告是针对52个国家4.3万名消费者进行调查,询问其对不同国家产品的信任度归纳分析而成,且调查样本中包含的国家占全球人口的九成,所以颇具代表性。

而面对这种全球市场对于中国企业和产品的认知,短期内仅凭华为的一己之力是很难改变的,它需要的是长期的投入及高昂的成本,还有华为不可控的各国市场影响“质价比”消费的经济大环境的影响。

所以针对不同的市场,采取不同的战略就显得尤为重要。例如上述四大市场之中的印度和巴西,就需要未来华为发力需要认真斟酌的。而从目前在上述两个市场华为的表现看,很显然华为此前并未审势度势或者说不屑改变自己既有的战略。

此外,面对希望以“质价比”对标的苹果,华为应该清楚,在当下和未来一段时间内,真正能以“质价比”取胜(指利润最大化)的只有苹果,没有之一。也就是说短期内华为要在与苹果的竞争中获得突破相当困难,或者说是效率最低的,更不利的是,这种一味的胶着反而给了其他友商可乘之机。

由此我们认为,一向独具战略眼光的任正非,是希望借助华为应重视低端机的言论,希望华为阶段性针对市场及竞争格局的变化,整体总结和反思其战略中的优劣,进而加以改变而寻找到走出胶着的突破口。

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号