人人公司拆分背后的“权力游戏” 中概股市场的惊涛骇浪证券

继私有化风波后,人人公司再次激起了中概股市场的涟漪,演绎出一场“权力的游戏”。

1月6日,人人公告称,其美国存托股(ADS)与A类普通股之间的比率,由原来的1股ADS代表3股A类普通股,调整为1股ADS代表15股A类普通股。有中小股东认为这是人人公司为拆分旗下资产投石问路。

去年9月,人人公司宣布拟拆分旗下一家新组建的子公司SpinCo。2016年12月22日,人人公司公告,董事长陈一舟、董事刘健与日本软银方面,拟购买人人公司旗下公司SpinCo任何未在拟拆分中分配的股份,SpinCo扣除债务后的估值为5亿美元。根据人人的相关Q&A公告,人人所涉及的SoFi业务将被计划纳入SpinCo之中。

这起拆分收购引起人人公司中小股东不满。中小股东认为,5亿美元估值大大低估了这部分投资资产的实际价值,同时,对拆分出的SpinCo的股权认购又设置了很高的门槛。

人人公司中小股东日前就此发布公开信,称人人公司强行要求小股东接受超低价的对价,是赤裸裸的抢劫行为。

此外,大股东手握的超级投票权,为评估拆分事宜成立的特别委员会委员的身份立场,也遭到中小投资者的质疑。

人人公司公关副总监陶铭东回应新京报记者,一切以人人公司官网发布信息为准。“人人公司董事会已经成立了一个特别委员会来评估拟议拆分的条款,并于2016年12月30日聘请道衡和美迈斯律师事务所为特委会的财务顾问和法律顾问。”

新京报记者采访了多位人人公司中小股东,以期还原此次拆分收购中中小股东与人人公司之间的矛盾。

散户被挡在门外

去年9月30日,人人公司宣布拟拆分旗下一家新组建的子公司SpinCo。该公司持有人人公司视频社交平台“我秀”,以及人人公司大部分少数股东权益投资。

去年12月22日,人人公司成立特别委员会,评估拟拆分的条款。同日,公司董事会收到非具约束力提议函,董事长陈一舟、董事刘健与日本软银方面(SB Pan Pacific Corporation附属公司SoftBank Group Capital Limited),拟购买SpinCo任何未在拟拆分中分配的股份,SpinCo扣除债务后的估值为5亿美元。

SpinCo将包含哪些业务?去年12月23日,人人公司公告拟拆分问答,在问题一的回答中表示,拟计划将Social Finance Inc(SoFi)纳入本次拆分业务中。

众多中小投资者对新京报记者表示,SoFi是人人公司最有价值的资产之一,远不止5亿美元估值。作为本次拆分被挡在“门外”的人,手中的股票被大大蚕食。

“表示理解,又表示不可理解。理解的是人人为了释放价值最后将不得不拆分投资资产,也理解大股东本身在业务上困兽之斗的进取之心,但不理解的是人人对于中小股东利益的完全漠视。”陈达是美国证券公司投资顾问,也是人人公司的小投资者。

1月13日,他对新京报记者表示,“陈一舟和软银组成买方团,打算吃下分拆公司属于中小股东的权益,就是低价抢劫。”中小投资者张东(化名)直言,中小股东(不是美国法律定义的合格投资者)无法持有分拆公司股份。

此前,人人公司公告称,根据美国1940年投资公司法,本次拆分意在降低公司被定义的投资公司的风险,具体做法是减少未纳入公司资产负债表并表范围的被投资公司的投资额。

公告表示,美国1940年投资公司法规定,该分股权只能由符合该法案的“合格购买者”(qualified purchasers)和符合美国1934年证券交易法的“合格投资人”(accredited investors)定义的股东行使。

新京报记者查询上述法律文件得知,对于具体自然人而言, 本次享有分股权的股东,需为投资不少于500万美元的个人,同时除住所外净资产100万美元(或者在过去两年里收入达到20万美元),且两个条件同时满足。

这意味着,尽管人人公司在拆分公告中宣称,将依照持股比例向股东分配相对应的分股权,股东行使该分股权后可获得SpinCo的股份。但多数散户小股东并不具备资格,极可能与分拆业务SoFi失之交臂。

“这在任何一个国家都是属于金字塔顶端的高净值人群。一般人根本无法参与。”张东告诉新京报记者。

“人人目前主营业务持续亏损,没有看点。它的价值主要在之前做的一系列股权投资上,譬如SoFi、雪球等。”散户投资者于强(化名)告诉新京报记者。

SoFi估值被指遭低估

部分散户投资人对新京报记者表示,人人的对外投资中,具备吸引力的项目主要有SoFi、雪球、车易拍、Lendng Home和Motif等。其中,SoFi的股权投资额远高于其他项目。

去年12月23日,人人公司公告拟拆分问答,第一个问题就是分拆的SpinCo包括哪些业务,是否会有SoFi。在回答中,人人公司表示拟计划将Social Finance Inc(SoFi)纳入本次拆分业务中。

新京报记者从SoFi官网了解到,SoFi全称Social Finance,是一家新型的资金公司,除了主打的学生贷款业务外,还可以为会员购房、储蓄、事业需求提供资金。根据该网站数据,SoFi成立至今放贷达到150亿美元,存款为7.6亿美元,拥有22.5万个成员。

2011年,麦克·卡格尼等四位斯坦福商学院的学生共同创建了SoFi,初衷是为需要贷款完成学业的学生提供更多选择,有钱的校友愿意借钱给他们的名校后辈。

2012年9月,由基线 领投,人人和DCM参投,SoFi获得了7720万美元融资。基线 是Instagram和Twitter的早期投资者,核心人物是斯蒂文·安德森(Steve Anderson)。陈一舟也在这次投资后成为SoFi背后的金主。

2012 年 7 月,人人购买了 1000 万美元债券,该债券由 SoFi 的 子 公 司 之 一(SoFi Lending Corp。)发行,至2032年7月期间无法赎回,固定年化收益率为4%。

仅此一项债券投资就为人人带来了可观收益。2013-2015 年,人人公司从该债券收到的利息也分别达到了24.8万美元、21.1万美元和18.1万美元。目前,这一项的账面价值已 经达到了 587.9 万美元 。

根据2015年财报,人人已经先后四次对SoFi进行了投资,分别于2012年9月B轮投资4900万美元,2014年1月D轮投资2080万美元、2015年1月E轮投资2230万美元、2015年10月F轮投资1.5亿美元。

几轮融资为SoFi带来了耀眼估值。2015年9月30日,SoFi通过官网声明,软银当日以10亿美元领投SoFi E轮融资(2015年财报中,人人将此列为F轮融资,投资1.5亿美元)。在此轮融资正式完成前的一个月,《华尔街日报》等美国主流媒体在报道中表示,软银的融资将增加SoFi的现金流,SoFi的估值将达到40亿美元。

2015年财报显示,人人公司所占SoFi的股权为21.20%。多位投资人据此向新京报记者表示,按此估值计算,人人所持有的这部分股权作价已经超过8.48亿美元,远远大于分拆SpinCo(问答中提到计划包含SoFi业务)所给出的5亿美元估值。

“陈一舟这是直接洗劫中小股东。”陈达对新京报记者表示,拆分价格5亿美元,相当于每ADS 1.47美元,人人历史上的最低股价也不过1.51美元,而人人的投资资产(主要指SoFi)在2015年也达到了8亿美元以上,折合每ADS 2.37美元。

加拿大华裔小股东王哲表示,价格不合理是反对的理由之一。

小股东于强说,“当时人人14.5亿美元私有化,已经被大量质疑了,现在这个方案,把最值钱的资产拿走,只给5亿美元。”于强说,“目前最大的质疑就在于这个5亿的估值,远低于上述投资的真实价值。”

不过,SoFi的估值和未来仍有不确定性。据彭博社2016年12月20日报道,SoFi CEO Cagney在接受采访时表示,SoFi所处的行业正受到挑战,针对金融科技初创公司的风投资金也逐渐走衰,增势减缓。Cagney说,目前市场对于线上放款的估值在下降,这都不利于SoFi在此时IPO。

1月13日,新京报记者就人人公司所持有的SoFi股权估值询问人人公司,人人公司方面未就该问题直接回答,表示一切以公告为准。

陈一舟软银掌握91.4%超级投票权

根据2015年财报,人人公司的三个主要股东(Principal Shareholders)为Joseph Chen(陈一舟)29.5%、SB Pan Pacific Corporation and affiliate(软银)39.7%以及DCM and affiliates持有8.6%,3家合计持股77.8%。

陈一舟以29.5%股权对应48.4%投票权,软银方面39.7%股权对应的投票权为43%,DCM方面持有8.6%股权,投票权为2.3%。陈一舟与软银方面是本次要约收购的三方之中的两方,合计的投票权为91.4%。

近些年,“超级投票权”与“开曼”成了中概股投资者绕不过去的泥潭。超级投票权,也称AB股制度,核心点在于同股不同权。美国创新技术企业云集,广泛采取AB股制度,意在防止创始团队在融资过程中失去对公司的控制地位。

就人人公司而言,表现在股份数量合计过半的情况下,三位主要股东还拥有更大的投票权限。

“超级投票权,或者说AB股制度是大股东掠夺散户的利器。”于强认为,只要陈一舟与软银、DCM利益绑定,中小股东并不能阻止人人公司的计划。

“陈一舟持有29.5%的股份,却拥有48.4%的超级投票权。”张东表示,人人注册于开曼群岛,如果有法律纠纷,只能在开曼群岛起诉。“美国证监会只有在明显欺诈的条件下,才会立案调查。”

此前的2016年2月,聚美优品提出以7美元价格私有化,较之IPO时的22美元,投资回报率为负68%,引发中小投资者反对。这场饱受中小投资者诟病的私有化实施,超级投票权成为关键。

聚美优品注册地为开曼群岛,不受美国证券法管控。按照开曼法规定,私有化投票中买方不需要回避。陈欧在聚美的持股比例大约35%,投票权为75.5%,陈欧本人及整个买方财团的投票权高达90%。

去年9月,当当股东表决通过了李国庆俞渝夫妇的私有化协议,以每存托凭证6.7美元的价格,现金收购当当网已发行的全部股票,远低于上市价格16美元。约97.7%投票权的股票持有者支持这一协议,而李国庆夫妇本身拥有超级投票权,合计投票权在80%以上。

“由于中概股公司在开曼注册,小股东的法律诉讼很难得到支持,这样就形成了一个监管空白。”小股东投资人刘建说。

小股东胡一称,中概股大部分注册在开曼,其中一个原因就是对大股东有利。开曼的中概股公司上市时,很多大股东设置了超级投票权,私有化过程中其他股东拿其一点办法也没有。

特别委员会引投资者不满

本次拆分中,受到投资者关注和质疑的点,是拆分的公平性问题。

去年12月22日,人人宣布公司董事会已成立一个特别委员会,评估分拆“我秀”事宜。该特别委员会成员由濮天若、斯蒂芬·泰宾(Stephen Tappin)和黄辉组成。

张东对委员会成员的身份不满,他告诉新京报记者,特别委员会成员之一的黄辉女士是人人公司前高管,曾在2010年3月至2014年12月31日担任公司的CFO职位。“对于她能否站在小股东的立场公允地评估对应资产的价值,我表示严重的怀疑和担忧。”

最近,人人公司又有了新动向。1月6日,人人公告称,当日向美国证券交易所(SEC)提交了文件,其美国存托股(ADS)与A类普通股之间的比率,由原来的1股ADS代表3股A类普通股,调整为1股ADS代表15股A类普通股。对人人公司ADS持有人来说,这一变更的影响相当于对ADS进行1比5的反向拆分。在比率变更生效日营业结束后的ADS持有人,必须将其当时所持有的每5股ADS转换为1股新ADS。

此举引来中小投资人的广泛忧虑。张东表示,合股是为了防止股价长期低于1美元(否则要退市),也就是说陈一舟预期拆分之后人人的股价可能只剩0.2美元了,5合1还能凑到1美元挂在纽交所。“比这更糟的是即使合了股,拆完之后股价依然跌到0.2美元,那现在的价钱买了依然亏。”

一位人人的原始股东李桥(化名)告诉记者,“是不是还能相信他(陈一舟),这是我主要考虑的问题。”李桥是合格投资者。

“他的表现实在让人心寒。”他表示,大股东不保护小投资人,无论如何从道义上都应该谴责。

2011年5月,人人公司以14美元价格在纽交所IPO,首日市值便冲到70.7亿美元。人人公司一度成为仅次于百度的赴美上市公司。当时,人人旗下四大业务为人人公司、糯米网、人人游戏以及经纬网,分别对应Facebook、Groupon、Zynga以及LinkedIn。

好景不长,半年后人人的市值大幅缩水,同年11月4日,人人收盘于5.28美元,市值为20.73亿美元,蒸发了50亿美元。

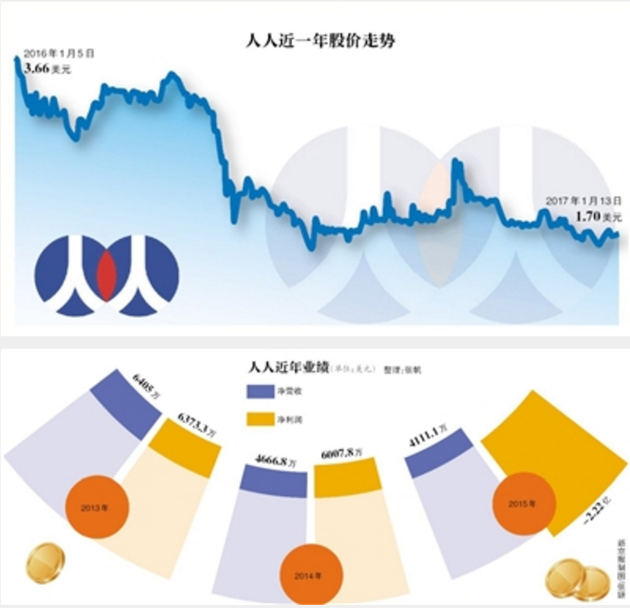

接下来的几年,人人的业绩连连败退。2014年,陈一舟以2500万美元低价将8000万美元购入囊中的56网卖给搜狐,糯米网也归于百度。人人的净营收从2013年的6405万美元递减到2015年的4111万美元。

根据2015年年报,伴随着互联网金融业务的攀升,人人公司重新评估了业务内容,分为人人主体和互联网金融两大板块。前者盈利点包括线上广告和IVAS两大块,后者则主要囊括了人人分期、人人理财等线上平台。

根据2015年年报,人人对SoFi的股权投资额已经达到2.36亿美元。除此大手笔外,人人对雪球的可售投资3553.4万美元,对车易拍的可售投资为9878.2万美元。

加拿大华裔散户王哲直言,投资主要冲着人人公司名下的对外投资来的。“辛辛苦苦持有了些年头,现在有些眉目了,陈一舟就想把中小投资人踢开。中小投资人被迫放弃的部分就由管理层吃进。”

1月13日,人人公司公关副总监陶铭东就此回应新京报记者,“人人公司董事会已经成立了一个特别委员会来评估拟议拆分的条款,并于2016年12月30日聘请道衡和美迈斯律师事务所为特委会的财务顾问和法律顾问。”他表示,一切以人人公司官网发布信息为准。

【来源:新京报 作者:张帆】

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。