阿里腾讯百度小米360都“抢了”网络小贷牌照产经

网络小额贷款牌照有多抢手?看看5月份的数据就知道了。

在过去一个月,4家网络小额贷款公司获取牌照并注册成立,此外,还有君正集团、利欧股份、鸿丰小贷等3家对外公告拟发起设立网络小贷公司。

截至2017年5月26日,同牛科技观察哨根据公开资料统计,全国共有129家互联网小额贷款公司(含2家已获地方金融办批复尚未工商注册),64%的公司有上市公司背景。这之中,7成以上公司的主体涉实业领域,分布在商贸物流、 、房地产、建筑、建材家居等行业,纷纷抢滩的,还有腾讯、阿里、百度互联网巨头,以及互联网金融新贵。

近年来,重庆、广州、江苏等地陆续出台鼓励网络小贷的相关文件,尤其是随着移动支付、消费金融快速发展,P2P网贷的部分业务受限背景下,网络小贷公司数量快速发展起来。今年2月份,银监会发文提示了网络小贷的风险,有计划规范监管。大浪淘沙,可以预见,未来网络小贷公司必将是经历了更严格筛选,品牌实力更强,牌照价值也将得到进一步提升。

同牛科技观察哨将通过一手数据, 挖掘网络小贷公司的发展趋势、地域分布、行业领域、资本规模,进行全方位 剖析。

网络小贷公司注册偏爱这些省市

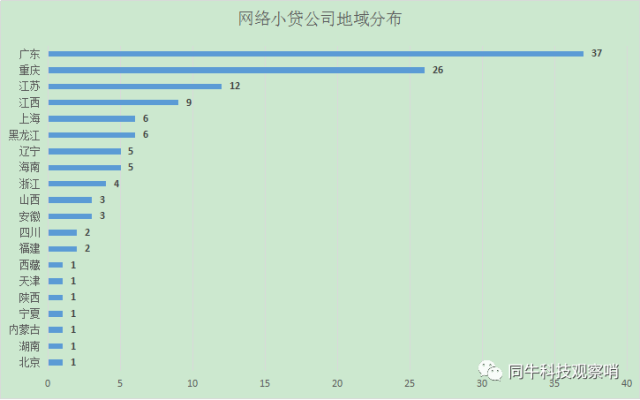

从地域分布来看,129家网络小贷公司注册地点在20个省份及自治区,广东、重庆、江苏、江西分别以37家、26家、12家、9家数量居前,广东、重庆两地数量最多,其次是江苏和江西地区、上海和黑龙江地区。

图表1. 网络小贷公司注册地分布

备注:江西易生网络小额贷款有限公司、山西跨境通宝互联网小额贷款有限公司已经获得当地金融办批复但未完成工商信息登记,列入统计中;内蒙古君正互联网小额贷款有限公司、汕头华侨试验区博辰互联网小额贷款有限公司、云南瑞丽市联牛网络小额贷款有限公司等已经对外公告发起详细计划,但尚未获金融办批复并未完成工商信息登记,不列入统计内。下同。

这些地区的共性,要么是互联网电商、高新科技、服务贸易业发达繁荣,要么是金融改革、创新试验的高地,像重庆两江新区、南京、广州、江西赣州等地。它们落实文件精神,在金融实践改革和监管创新进行了落点,取得了成绩。

目前仍有多个省份零网络小贷公司牌照。

值得一提的是,上市公司海立美达对外公告称,其全资子公司联动优势——国内移动支付领域巨头和浙江同牛科技合作,发起设立云南瑞丽市联牛网络小贷有限公司。如果联牛小贷通过审批,云南省将可能诞生第一家网络小贷持牌公司。君正集团对外公告的网络小贷公司成立也将成为内蒙古首家。

2010年3月25日,全国第一家网络小贷公司浙江阿里巴巴小额贷款股份有限公司在浙江杭州正式成立,由此,网络小贷如雨后春笋,在数量发展趋势上,由2014年加速启动,到2016年爆发。

图表2.网络小贷公司成立时间分布

备注:2008年、2009年成立的部分传统小贷公司获得了网络小贷牌照。

可以看出,网络小贷公司的数量爆发期是2016年,发展迅猛,当年有49家成立,2017年至今已有20家,和2015年成立的网络小贷公司持平,虽然速度放缓,但势头不减。

注册资本3亿公司超过30家

那么,这些网络小贷公司注册时,发起股东们花了多少钱呢?

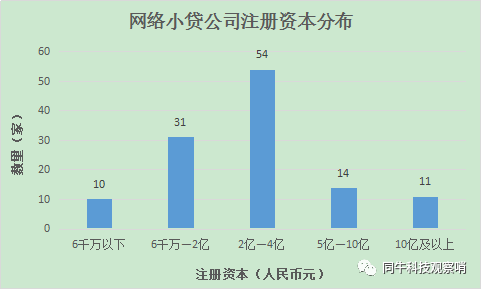

图表3.网络小贷公司注册资本分布

目前,由各地金融监管部门自行制定,网络小贷公司对注册资本和主要发起人持股比例的要求。除了广州明确要求注册资本不得低于1亿元之外,其它地区暂时没有明确要求。

129家网络小贷公司中,注册资本在2亿元到4亿元的公司数量最多,占比将近一半,这之中,注册资本3亿元的公司超过30家。

中新(黑龙江)互联网小额贷款有限公司注册资本金额最高,达50亿元,由中联 (大连)、中国华融、中科创达、汇源果汁、老牛基金会、东方银座集团、信阳亚兴集团有限责任公司等25家股东出资。

从各地出台关于网络小贷的政策来看,资金来源较为多元,不仅可通过自有资金、捐赠资金和银行融资等银监会规定的资金来源开展业务,还可通过资产证券化、向主要股东定向借款等方式融资进而开展业务。

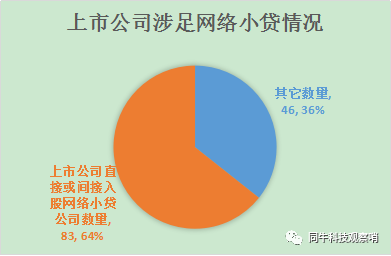

网络小贷已是上市公司半壁江山

129家网络小额贷款公司中,上市公司直接或者间接入股的公司数量83家,占比64%,另外占比36%的46家公司中,还包括了奇虎360、小米等一直有传闻将登陆资本市场的公司:

图表数据可见网络小贷牌照深受上市公司欢迎。

目前消费金融大热,市场和政策环境都向好,借助互联网金融整合助推业务升级,或者布局互联网金融挖掘新的利润增长点,吸引了不少上市公司。

但是消费金融牌照门槛相对较高,而网络小贷能打破地域限制,在全国开展业务,性价比较高,自然成为不少上市公司选择绕道布局消费金融、供应链和产业链金融的途径。而另一方面,上市公司在平台、产业链、大数据、资本实力等资源和整合能力方面确实更有优势。

【注释:按照资金用途分类,网络小贷公司的业务模式可以分成对企业的经营类贷款、对个人的有场景贷款和对个人的无场景贷款等三类。】

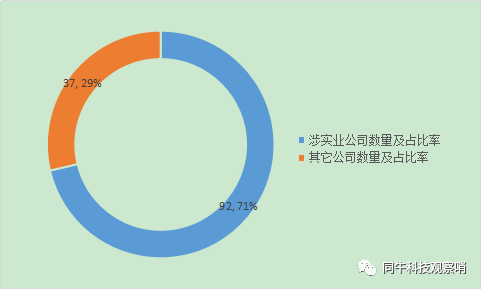

所以,这也就不难理解,出资成立129家网络小贷公司的股东,超过7成来自实业领域。

哪些行业在“抢夺”网络小贷牌照?

统计的129家网络小贷公司中,有92家公司属于实业公司涉足网络小贷,占比71%。

实业资本跨界网络小贷的原因,其实不难理解。因为网络小贷打破了地域限制,股东公司具备网络小贷业务资质后,可以利用平台优势来向产业链上下游企业开展贷款业务,既有利于加强与客户之间的合作和联系,也能增加其资金的流动性和增强公司与上下游企业的粘度。

图表4.网络小贷公司出资方的行业分布

备注:为了便于统计,在行业分类上,计算机行业,含计算机软件、网络信息技术服务等;其它制造业,含家电、五金、机械制造、电气装备等;房地产行业,含有房屋租赁、租售等;文化娱乐行业,含有文艺影视演出、网络游戏、语音交互平台公司;互联网金融行业,含第三方支付、消费金融等。

出资方的所属行业分布广泛。除了金融行业,零售、批发和电商业务的商贸行业出资成立的小贷公司最多,房地产、 、计算机通信、物流等行业,由于上下游产业链整合能力强、对资金流动性要求高,在网络小贷业务布局积极。

在129家网络小贷公司里,坐拥牌照的互联网金融领域公司15家,占比约1成。

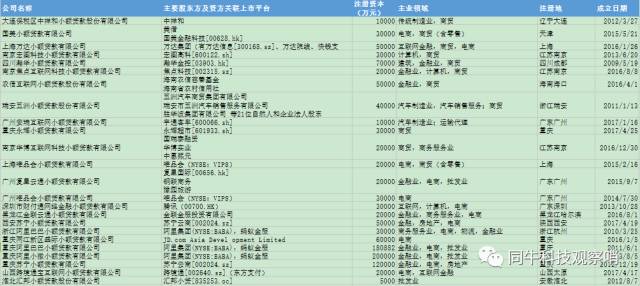

表1.互联网金融行业的网络小贷公司

其中,宜信(旗下互金产品宜人贷)、恒生电子、奥马电器(旗下的互联网金融平台中融金)、途牛等上市公司背景的出资方上榜;此外,榜上也出现了趣店集团、现金巴士、买单侠、优分期、分期乐的身影,以消费金融和现金贷业务为主。

表2.互联网行业的网络小贷公司

阿里巴巴及蚂蚁金服,腾讯,百度,小米,乐视,美团,奇虎360,网易等互联网巨头,天生具有互联网基因和流量优势,抢滩互联网金融业务更不在话下。目前来看,在移动支付、虚拟增值服务上,蚂蚁金服、腾讯、网易已经收割利润。而在普惠金融、第三方支付、消费金融等方面,巨头们争夺激烈。未来,它们将如何在互联网金融领域延伸布局,值得期待。

表3.金融行业的网络小贷公司

金融行业的网络小贷公司40家,数量最多。

需要指出的是,在行业分类上,金融行业中既含有银行、证券、保险、信托资本市场服务等传统金融业态,比如民生银行旗下民生金服发起成立的广州民金小额贷款有限公司,阳光保险、东方证券、华鑫信托成立的广州惠金小额贷款有限公司;也包括一些集团控股公司,从事股权投资业务,比如复星国际、钢联商务等成立的广州复星云通小额贷款有限公司,瀚华金控旗下的三家互联网小贷公司等。

表4.商贸行业的网络小贷公司

商贸行业里,24家发展了零售、批发业务,这之中,又有14家发展了电商业务。

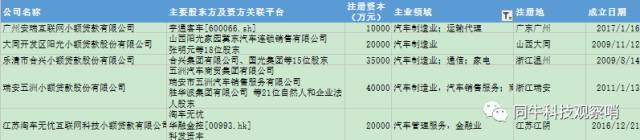

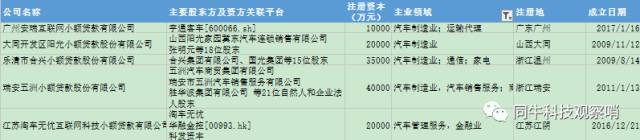

表5. 行业的网络小贷公司

在传统实业涉足网络小贷公司中, 行业相对活跃。从上述表格也可以看出,车贷和车险领域的消费金融业务活跃,不是没有理由。 行业的客群精准,在消费升级中属于刚性需求,客单价高,产业链闭合,在发展供应链金融、消费金融方面具备优势。这5家获得了网络小贷牌照的 商,分布在含 制造销售、零件制售、运输代理及 管理服务等行业。

表6.房地产、建筑、家居建材行业的网络小贷公司

房地产、建筑、建材家居行业中,又以地产集团涉足网络小贷公司最活跃。具体来看,房地产多属于跨业经营,形成多元业务控股集团;而建材家居行业,利用金融业务,有利于整合上下游资源,扩大规模。

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号