Rock Health 2017年Q3报告:261家企业融资总额达47亿美元,女性健康科技成大赢家专栏

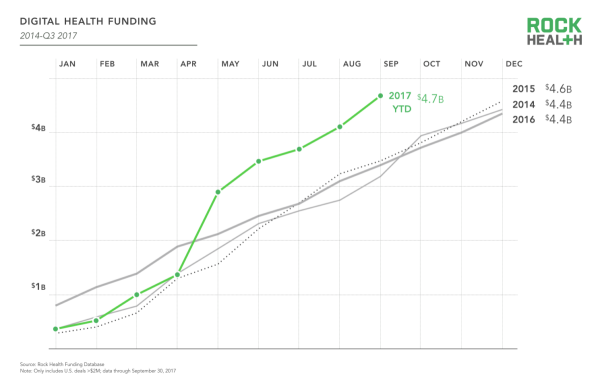

Rock Health第三季度报告已于近日发布,截至目前,2017年已经成为了数字医疗融资收获最丰盛的一年,不过第二季度的融资高峰已难以超越。

第三季度的融资总额达到了12亿美元,本年度累计至今的总融资金额已达47亿美元,超过了2015年的历史记录(46亿美元)。

2017简短回顾:鉴于上半年的优异成绩,2017年毫无悬念地成为了有史以来最大融资年份。截止到第三季度,流入数字医疗企业的资金已经超过了以往任何一年。

尽管数字医疗投资者们在这一领域投入了巨大的赌注,但是2017年的表现并非是完美的:零首次公开募股和更少的并购活动记录都比以往年份逊色。人们仍然可以坚定地说数字医疗尚处于初期阶段,还有很大的发展空间。动脉网(微信号:vcbeat)为您摘录了报告重点部分。

<blockquote>

数字医疗融资最大年,融资高峰在第二季度

</blockquote>我们成功地迎来了数字医疗融资破纪录的阶段:2017上半年融资金额最大、成交案例最多、大型交易量最多。

投资者们从未像今年7月到9月这样迅猛过,仅第三季度的融资金额就达到了12亿美元,本年度迄今为止的总融资金额达47亿美元。截至目前,2017年已经成为了破纪录的一年,远远超过了2015年全年46亿美元的最高记录。 <em> </em>

</em>

<em>年度数字医疗融资数据</em>

本季度成交的83起融资案例中,16%的公司都是由女性CEO所领导的,并且这一数字还在攀升中。不过,单单是16%的比例,也比过去几年来始终保持甚至低于11%的情况要高很多。

<blockquote>

融资案例史上最多

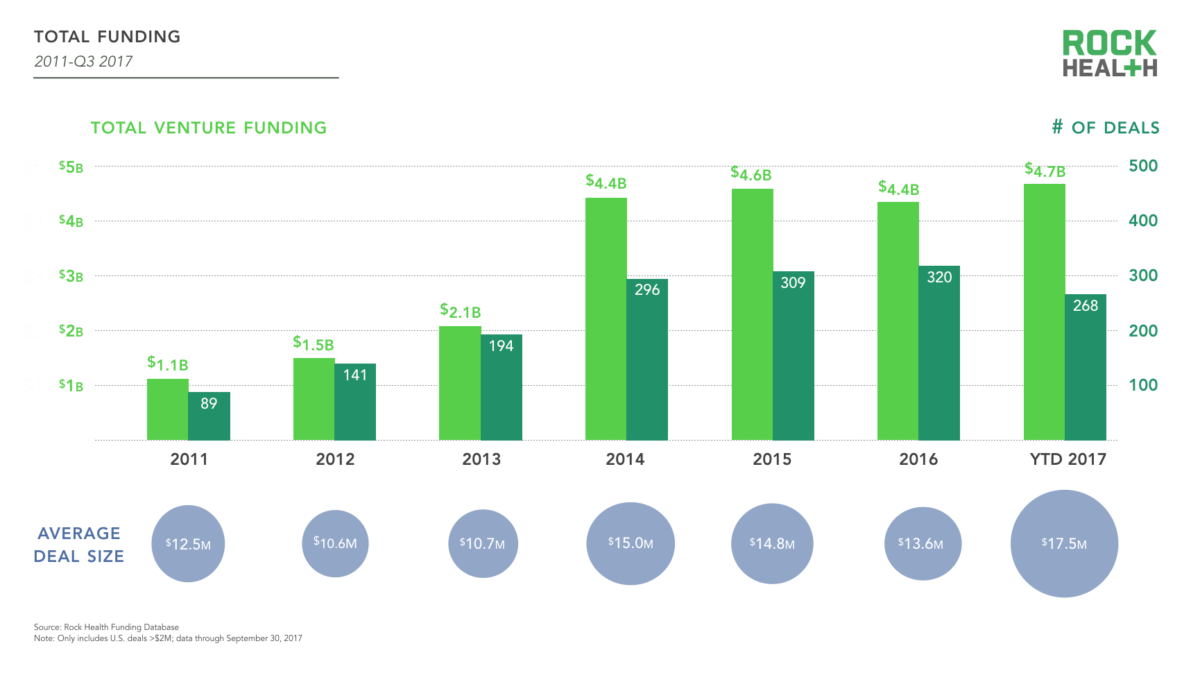

</blockquote>迄今为止,2017年成交的数字医疗融资案例已经多达268笔,分别来自261家企业。相比之下,2016年同比的成交案例仅为240笔。

各年度总风险融资金额

各年度总风险融资金额

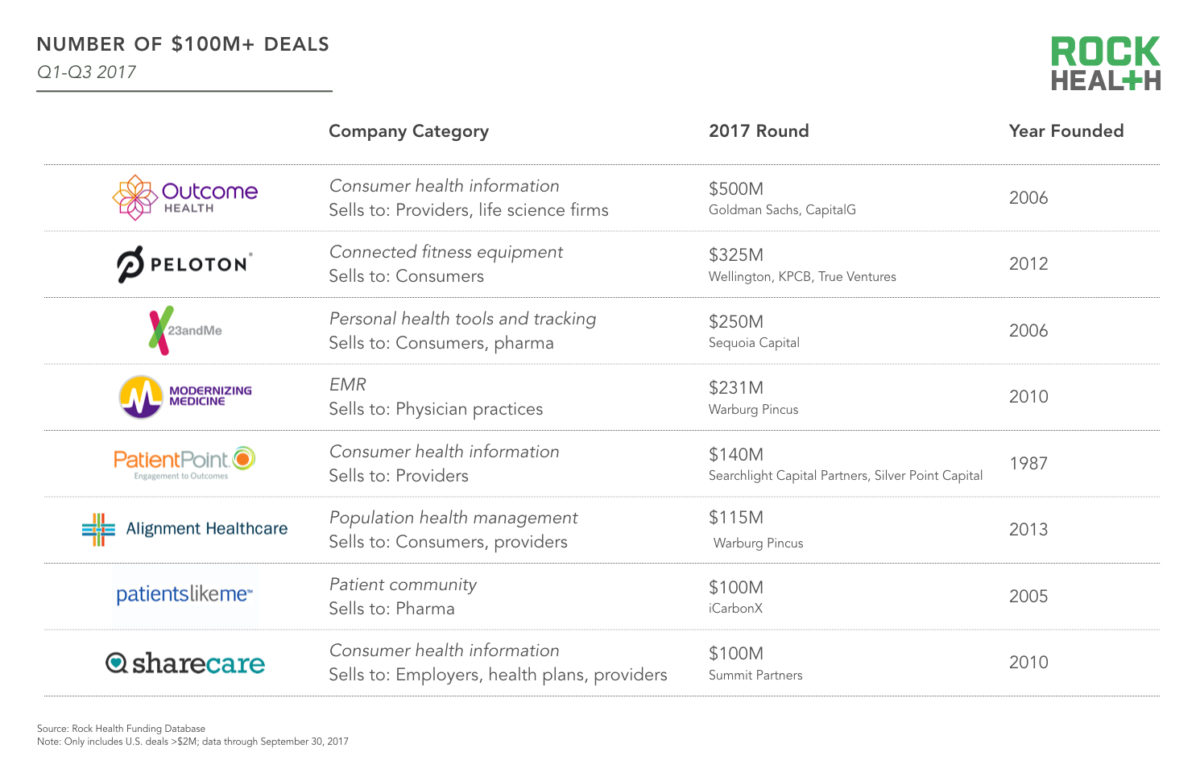

大额融资案例在上半年中占主要地位

</blockquote>今年上半年,一共七家医疗企业获得了超过1亿美元融资。今年下半年开始,仅23andMe于9月份就获得了由Sequoia领投的2.5亿美元资金。

第三季度的第二大成交案例来自Tempus所获得的7000万美元C轮融资。今年平均成交金额为1750万美元,而本季度的平均成交金额降为1460万美元。

融资金额超过1亿美元的企业

1、 Outcome Health

公司所在领域:健康科技

创立年份:2006

目标客户:医疗服务提供者、生命科学公司

交易金额:5亿美元

主要投资者:高盛投资公司、谷歌资本

2、Peloton

公司所在领域:互联网健身设备

创立年份:2012

目标客户:消费者

交易金额:3.25亿美元

主要投资者:KPCB、True Ventures

3、23andMe

公司所在领域:消费基因

创立年份:2006

目标客户:消费者、制药公司

交易金额:2.5亿美元

主要投资者:红杉资本

4、Modernizing Medicine

公司所在领域:电子病历系统

创立年份:2010

目标客户:医疗提供商

交易金额:2.31亿美元

主要投资者:华平投资

5、PatientPoint

公司所在领域:健康信息平台和医疗信息化

创立年份:1987

目标客户:医疗服务提供者

交易金额:1.4亿美元

主要投资者:Searchlight Capital

6、Allignment Healthcare

公司所在领域:人口健康管理

创立年份:2013

目标客户:消费者、医疗服务提供者

交易金额:1.15亿美元

主要投资者:华平投资

7、Patientslikeme

公司所在领域:患者社区

创立年份:2005

目标客户:制药公司

交易金额:1亿美元

主要投资者:碳云智能

8、ShareCare

公司所在领域:健康信息平台

创立年份:2010

目标客户:雇主、健康计划、医疗服务提供者

交易金额:1亿美元

主要投资者:顶峰投资

<blockquote>

数字医疗行业正更大规模地转向B2B业务

</blockquote>作为一个起初面向消费者的基因检测企业,23andMe如今将自己定位成一个药物研发公司。他们创立了药物实验室,与 Genentech大规模地分享数据,并已经在发表临床分析。

这种从B2C模式转向B2B模式趋势,在数字医疗行业越来越普遍。基于最近的企业 梳理,如今尚在运营的数字医疗创业公司中,只有14%仍然保持着B2C模式,而61%的公司都拓展了B2B以及B2B2C商业模式。

<blockquote>

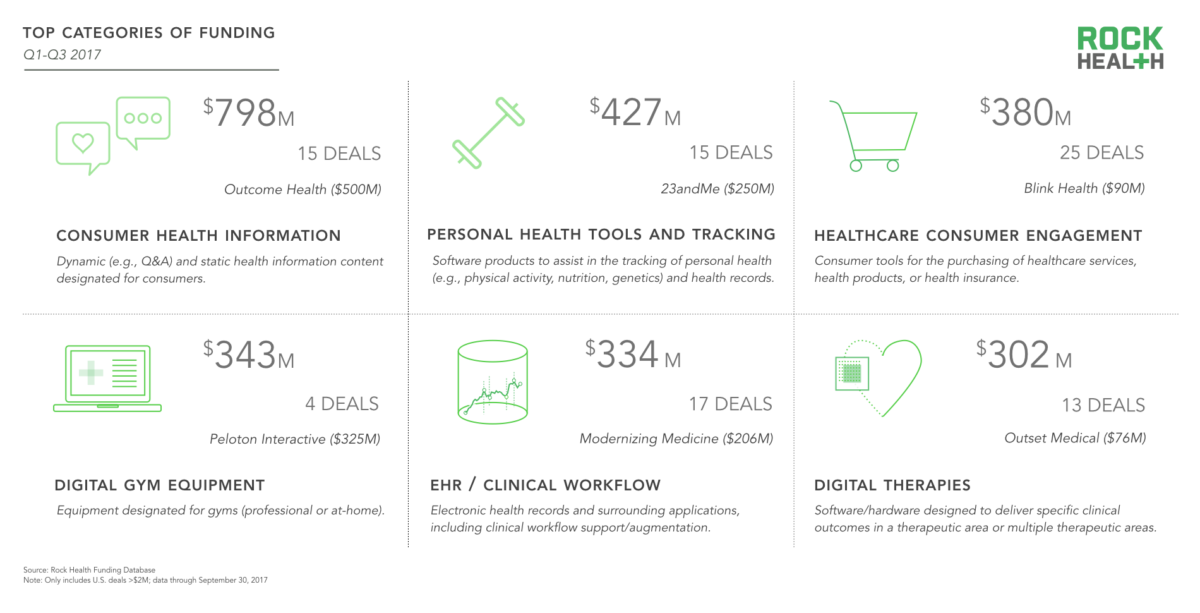

最受投资者青睐的领域

</blockquote>融资最多的领域,如消费者健康信息与医疗护理消费者参与领域主要由上半年的大型交易支撑起来,排名前六领域企业的融资占第三季度总融资金额的74.3%。

<em> 排名前六的融资领域</em>

排名前六的融资领域</em>

<em> </em>

1、消费者健康信息

内容:为消费者定制个性化的健康信息

融资金额:7.98亿美元

交易数量:15笔

最大交易:Outcome Health(5亿美元)

2、个人健康工具与追踪

内容:辅助追踪个人健康的软件产品

融资金额:4.27亿美元

交易数量:15笔

最大交易:23andMe(2.5亿美元)

3、医疗护理消费者参与

内容:购买医疗服务、医疗产品或医疗保险等的消费者工具

融资金额:3.8亿美元

交易数量:25笔

最大交易:Blink Health(9000万美元)

4、数字健身设备

内容:专业或家用健身设备

融资金额:3.43亿美元

交易数量:4笔

最大交易:Peloton Interactive(3.25亿美元)

5、电子健康病例/临床工作流程

内容:电子健康记录及其周边应用,包括支持或增强临床工作流程

融资金额:3.34亿美元

交易数量:17笔

最大交易:Modernizing Medicine(2.06亿美元)

6、数字治疗方案

内容:在一个或多个地点中,使用专门的软件/硬件来进行临床治疗方案的交付

融资金额:3.02亿美元

交易数量:13笔

最大交易:Outset Medical(7600万美元)

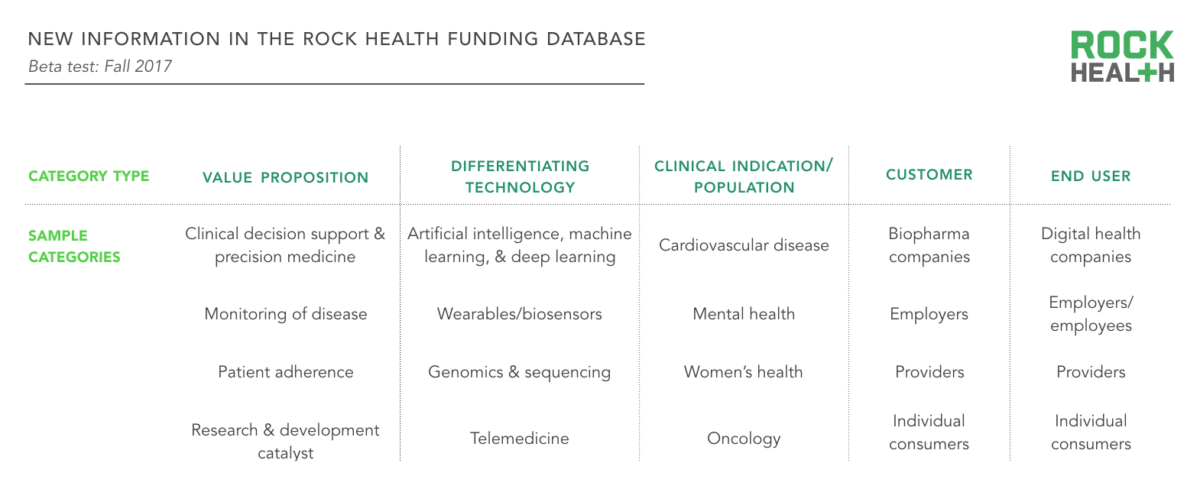

其它领域相关信息

其它领域相关信息

1、临床决策支持与精准医疗

特殊技术:人工智能、机器学习与 学习

临床适应症:心血管疾病

消费者:生物制药公司

终端用户:数字医疗公司

2、疾病监管

特殊技术:可穿戴设备、生物传感器

临床适应症:心理健康

消费者:雇主

终端用户:雇主与员工

3、患者依从性

特殊技术:基因组学与序列分析

临床适应症:女性健康

消费者:医疗服务提供者

终端用户:医疗服务提供者

4、前沿研究与发展

特殊技术:远程医疗

临床适应症:肿瘤学

消费者:个人消费者

终端用户:个人消费者

<blockquote>

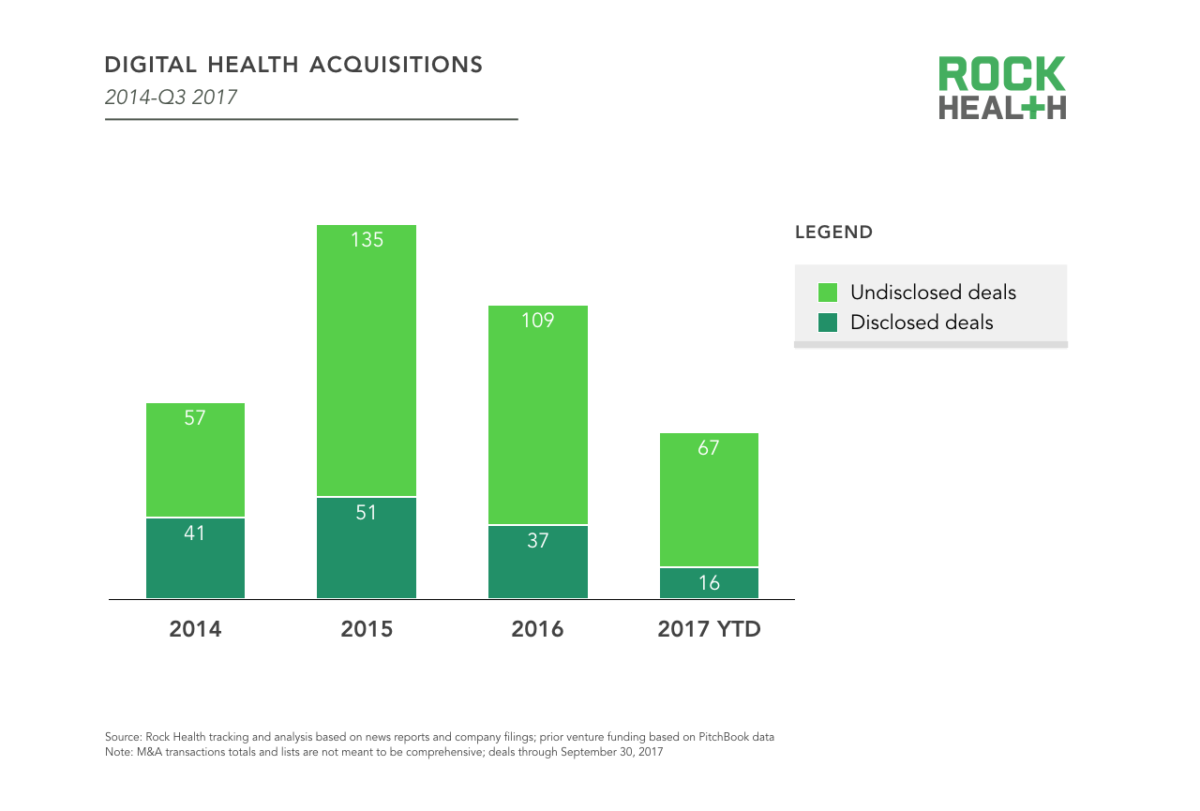

并购活动仍然在减少,2017年初至今仅成交83例

</blockquote>数字医疗行业的并购活动近两年来都处于下降趋势:2016年第三季度,本行业共成交112起并购活动,低于2015年同季度146笔的成绩。截至2017年第三季度,报道的83起案例中,只有16起披露了成交金额,因此企业与投资者们进展如何尚不可知。

<em>数字医疗行业年度并购案例总数(全年数据,2017年截止到第三季度)</em>

与前几年相比,资金渠道更为一致

</blockquote>

电子健康病例/临床工作流程领域在今年融资排名第五,也是被收购公司最多的领域。

事实上,从2015年起,电子健康病例/临床工作流程企业就成为了被收购最多的企业类型,2017年初至今,这类公司完成了9起收购。2015年至今,该类公司共完成66起收购。

除此之外,医疗护理消费者参与企业领域不管是融资还是收购情况都不错。不过,有一些领域的企业收购案例最多,但获得的融资却并非最多——支付方管理(6起并购)、医生实践管理(5起并购)、企业健康(5起并购)、医院管理(5起并购)。

<blockquote>

2017年数字医疗行业可能不会有首次公开募股

</blockquote>从2012年起,每年至少有一次数字医疗企业的首次公开募股(2015年最多,6次),而2017年初至今,一起都还没有出现。

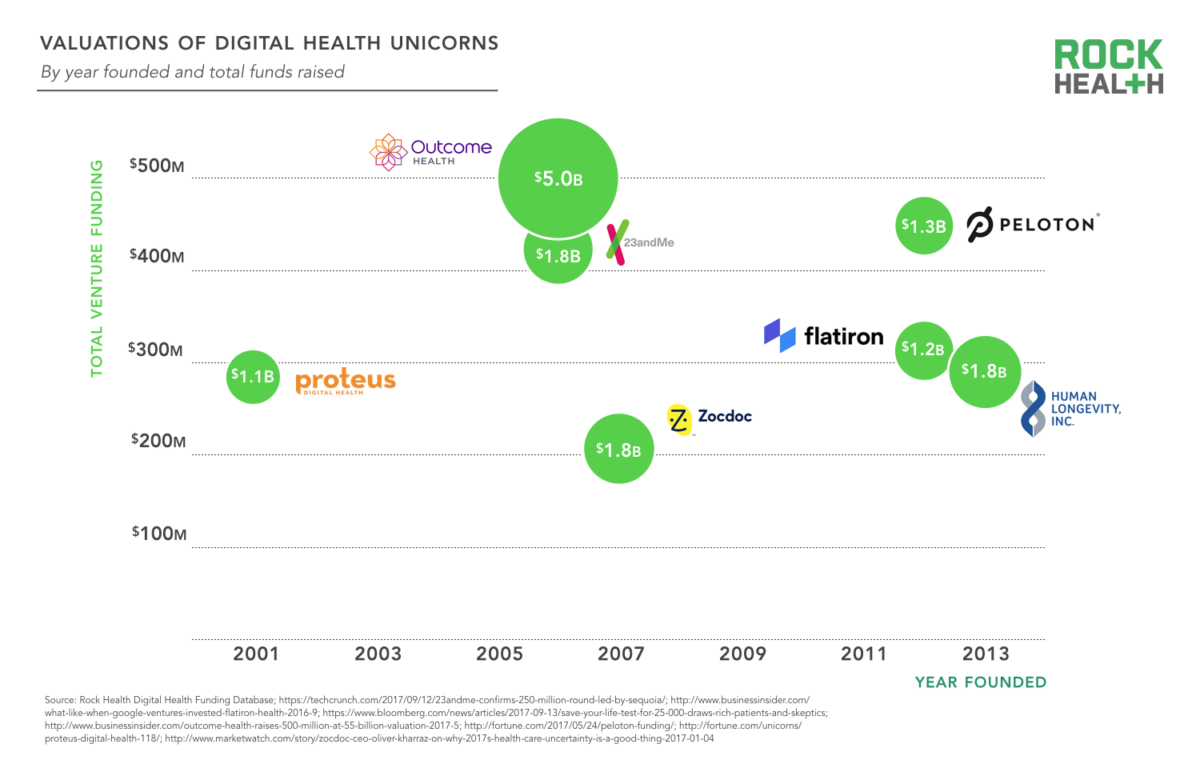

尽管今年的大型交易已经创造了大量资本雄厚的企业,其中不乏独角兽,而这些企业会否IPO到现在依然是未知数。

在上一次融资之前就成为独角兽的23andMe如今估值17.5亿美元,但该公司决定筹集更大一轮的投资,而非上市。在公开市场跟上融资的步伐之前,股东们只能依靠收购来完成更大布局了。

<em>数字医疗独角兽企业的估值</em>

投资者们需要耐心,IPO平均花费10年

</blockquote>投资者(尤其是那些数字医疗行业的新人)可能会为当下的退出市场活动感到十分焦虑,但其他人则会把这些看医疗行业漫长的销售周期、高度的复杂性、技术采用的相对不成熟所带来的副作用。

正如美国柏尚风险投资公司的Steve Kraus所说,“我们正处在这场比赛的开端,医疗护理的数字化进程也刚刚开始。”相关数据显示,在医疗护理行业,无论是企业家还是投资者,都应该把眼光放长远。

举个例子来说,今年完成大型交易的8家企业的平均年龄为11岁,最老的一家是创立于1987年的Patient Point,而最年轻的则是创建于2013年的Alignment Healthcare。除此之外,在已经上市的18家数字医疗企业中,从创立到进行首次公开募股的平均花费时间为10年。

<blockquote>

数字医疗融资呈现出轻微的地理多样化

</blockquote>加利福尼亚州在数字医疗融资方面一直领先,该州的企业获得了总融资额38%的投资。相比之下,加利福尼亚的企业于2014年则贡献了48%的融资额。今年包括纽约州和伊利诺斯州在内的其它融资中心区域,分别为总数字医疗融资活动贡献了的15%和14%。

<blockquote>

女性CEO所在企业的平均融资规模为3140万美元

</blockquote>数字医疗行业中的女性似乎在书写不一样的故事。2017年第三季度的83起交易中,16%的公司都是由女性CEO所领导的,这一数据在今年上半年都还仅仅是11%。

女性CEO所在企业的平均融资规模为3140万美元,而男性则仅为1140万美元。这在很大程度上归功于23andMe的女CEO Anne Wojcicki。若把23andMe的大型交易排除在外,那么女性CEO所领导的企业在今年第三季度的平均成交额为1220万美元。

<blockquote>

462家投资方中,45%(207位)都是第一次投资

</blockquote>首次投资的数据是我们从2011年追踪至今以来最低的。2015年和2016年分别有55%和52%的新投资方。

今年年初至今最为多产的投资方为:成交6次的Kleiner Perkins Caufield & Byers、GE Ventures、F-Prime Capital和Mayo Clinic,以及成交5次的 StartX、SoftTech VC和Flare Capital Partners。

<blockquote>

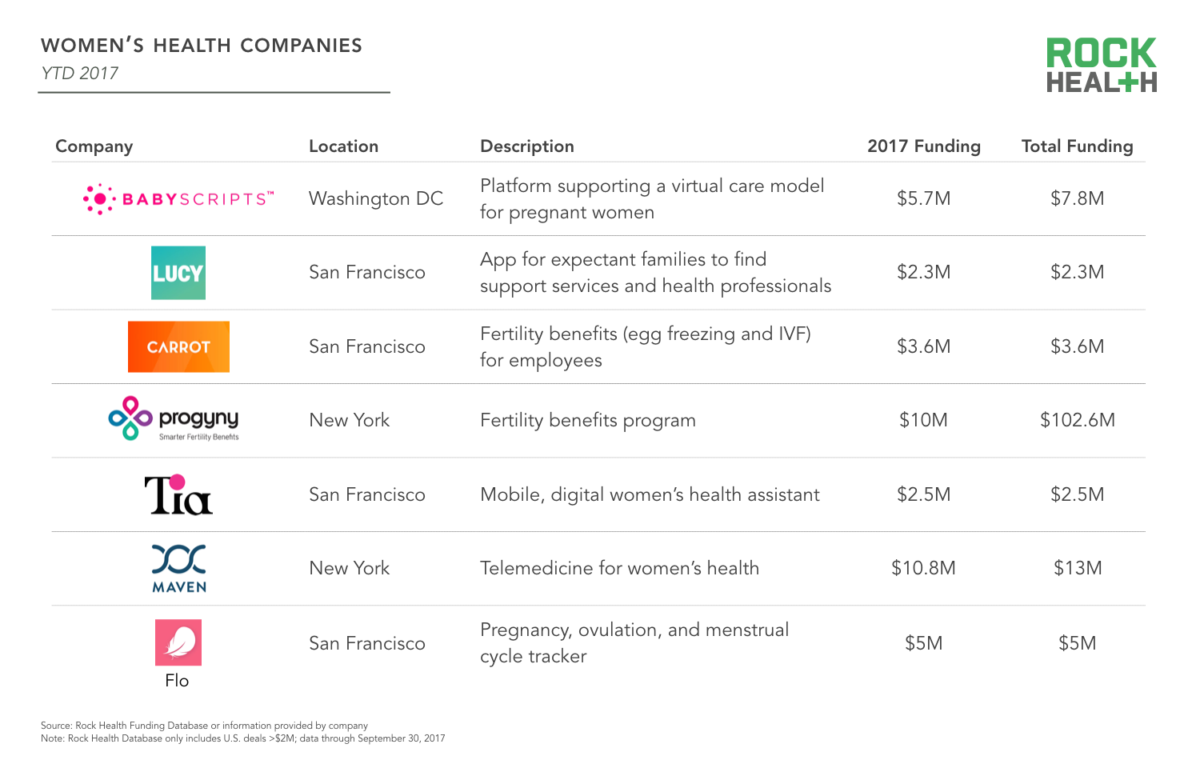

女性及其生殖健康企业仍然越来越受青睐

</blockquote>这其中有一些像 Babyscripts与LUCY这类为怀孕和孕期家庭提供服务的公司,也有像Carrot Fertility与Progyny聚焦于生育福利的企业。在以下列出的7家企业中,有4家都是女性CEO所领导的,且大多数都在今年完成了首轮融资。

<em>女性健康企业</em>

1、Babyscripts(华盛顿特区)

内容:为孕期女性而设计的支持虚拟护理模式的平台

2017年融资金额:570万美元

总融资金额:780万美元

2、Lucy(旧金山)

内容:为孕期家庭寻找支持服务与健康专家的APP

2017年融资金额:230万美元

总融资金额:230万美元

3、Carrot(旧金山)

内容:为员工谋取生育福利

2017年融资金额:360万美元

总融资金额:360万美元

4、Progyny(纽约)

内容:生育福利项目

2017年融资金额:1000万美元

总融资金额:10260万美元

5、Tia(旧金山)

内容:移动、数字女性健康助手

2017年融资金额:250万美元

总融资金额:250万美元

6、Maven(纽约)

内容:女性健康的远程医疗

2017年融资金额:1080万美元

总融资金额:1300万美元

7、Flo(旧金山)

内容:怀孕、排卵、月经周期追踪

2017年融资金额:500万美元

总融资金额:500万美元

<blockquote>

股东盈利情况

</blockquote>26家企业中,有11家在数字医疗公共企业指数( Digital Health Public Company Index)中显示,股东都是有利可图的,且每股盈利非常可观。

今年年初至今,回报率最高的数字医疗股票为Teladoc (涨幅 101%),Care.com (涨幅 90%)以及Tabula Rasa HealthCare Inc (涨幅79%)。年初至今盈亏率最高的股票为Connecture(降幅61%)以及Nant Health(降幅 58%)。

网站、公众号转载请联系动脉网公众号:vcbeat授权。

1. 遵循行业规范,任何转载的稿件都会明确标注作者和来源;2. 的原创文章,请转载时务必注明文章作者和"来源: ",不尊重原创的行为 或将追究责任;3.作者投稿可能会经 编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号